BİRİNCİ BÖLÜM: SİSTEM ÖNERİSİNİN YAPISI VE ÖZELLİKLERİ

Bu araştırmanın başlığı aynı zamanda çalışmanın amacını da yansıtmaktadır. Küresel ve ulusal ortamlar, büyümeyle istikrar sağlamanın önem kazanacağına işaret etmektedir. Ekonomi, politik perspektif büyümenin düzeyi, kompozisyonu ve kalitesinin; özel sektör ve kamu kesiminin karar ve uygulamalarının ortak sonucu olduğunu ifade etmektedir. İşletmeler mal ve hizmet, gelir üretim mekanizmaları olduğundan; bireysel, kurumsal ve toplumsal ölçeklerde büyümenin en önemli belirleyicilerinden olagelmişlerdir.

Bu iki önemli paydaşın talep ve beklentileri ile tercih ve önceliklerini küresel rekabetin yeni paradigmalarına uygun şekilde oluşturmaları ve dengelemeleri özel önem taşımaktadır. Paydaşların beklentileri ve yükümlülükleri arasında karşılıklı asimetri de bulunmaktadır. Davranışların bu çerçevede değişmesi ve dönüşmesi, kalkınma konseptinde yer alan değişkenlere vurgu yapmaktadır. Bu yaklaşımlar ve değerlendirmeler göz önünde bulundurularak, çalışmanın başlığı “Kalkınma Öncelikli Büyüme Dostu Vergi Sistemi: İş Toplumunun Beklentilerine ve Yükümlülüklerine Uygun Yeni Nesil Konsensüs” olarak belirlenmiştir.

İşletmeler mal ve hizmet üretimi ve dağıtımı süreçleriyle bireysel ve toplumsal refah ve gelir mekanizmaları olarak önemli rol ve fonksiyon görmektedir. Verginin ekonomi politiği, paydaşların ekonomik işleri, işlemleri ve faaliyetlerinde kurumsallaşmayı sağlamanın mümkün olabileceğine işaret etmektedir. Vergiler ve/veya paydaşların beklentileri ve yükümlülükleri doğru tasarlandığında, planlandığında ve uygulandığında büyümeyi ve kalkınmayı önemli ölçüde etkilemektedir.

Kurumsallaşma, öncelikle işletme politikası ve stratejisi oluşturma ve uygulama kültürü ile maliyetleme ve fiyatlama süreçlerine ilişkin bilgi işlem altyapısına, iş akışlarına işaret etmektedir. Böyle bir bakış açısı, işletmelerin etkinlik, verimlilik ve alternatif maliyetlere uygun karar alma ve uygulama mekanizmasına sahip olmalarını mümkün kılacaktır. Vergi politikasının işletmelerin bu davranış biçimine yönelmelerini teşvik eden ve destekleyen özellikte olması, paydaşlar arasında yeni nesil konsensüs ortamı oluşturarak, kalkınmanın önceliklendirilmesini ve büyüme dostu vergileme yaklaşımının yaygınlaşmasını mümkün kılacaktır.

1.bölüm çalışma grupları tarafından müştereken hazırlanmış ve editöre iletilmiştir.

1.1 ÖNERİLEN SİSTEMİN PARAMETRELERİ

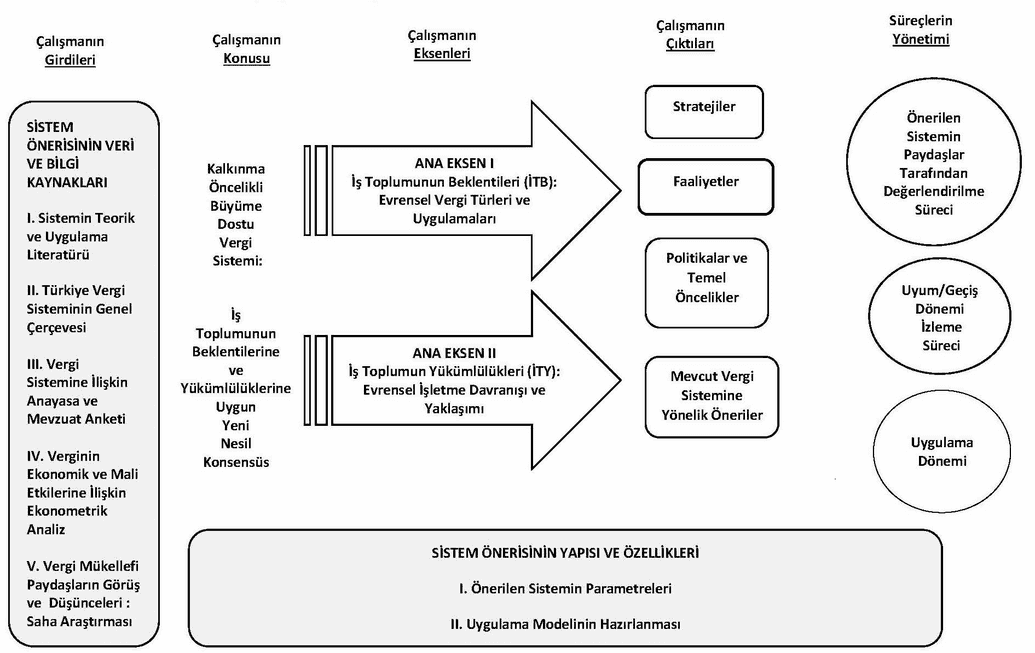

Sistem önerisine yönelik çalışma üç bileşenden oluşmaktadır (Şekil1). İlk bileşen çalışmanın girdileriyle ilgilidir. Çalışmada kullanılması planlanan dokümanı üretecek beş farklı alt çalışma grubu oluşturulmuştur. Alt çalışma gruplarının derlediği veri ve bilgiler ile içerikleri II. bölümde yer almaktadır.

Çalışmanın girdileri, görevlendirilen alt çalışma grupları tarafından editörler grubuna iletilen raporlardan oluşmaktadır. Editörler grubu, raporları değerlendirerek çalışmada kullanılacak bileşenleri üretebilecek formata getirmişlerdir. Çalışmanın girdileri ve ana içerikleri aşağıdaki şekilde belirlenmiştir.

Literatür değerlendirmesi bölümünde, kavramsal çerçeve, ekonomi ve kamu maliyesi ile ilişkileri, ulusal ve küresel akademik dokümanlar ve uygulama örnekleri ele alınmış ve analiz edilmiştir.

Türk vergi sisteminin yapısı ve özellikleri bölümünde, tarihsel perspektifle sistemin değişim ve dönüşüm süreçleri, performansı değerlendirilmiştir.

Yeminli mali müşavirlere uygulanan özel anket bölümünde, vergi ve mali hükümlere ilişkin anayasada ve ilgili mevzuatta yer almasını önerdikleri görüş ve düşünceleri derlenmiştir.

Türkiye’de optimum vergileme ve etkilerine yönelik ekonometrik çalışma bölümünde, vergi düzenlemelerinin vergi hasılatı ve GSYH üzerindeki sonuçları analiz edilmiştir.

Vergi mükellefi işletme yöneticilerinin görüş ve düşüncelerini derlemeye yönelik saha araştırması bölümünde, işletmelerin genel profili ve tutumları, işletme bölümleri, işletmelerde büyümenin önündeki engeller ve büyüme için eylemler ve benzeri konular ele alınmıştır.

Çalışmanın bileşenleri ile çalışmanın çıktıları, alt çalışma grupları ve editör grupları ile yapılan görüşmeler ve değerlendirmeler sonucunda belirlenmiştir. Çalışmanın temel bileşenlerinin iki ana eksen olarak ifade edilmesi kararlaştırılmıştır.

Birinci ana eksen “İş Toplumunun Beklentileri” olarak belirlenmiştir. “İş Toplumunun Yükümlülükleri” ise ikinci ana eksen olarak tanımlanmıştır. Eksenlere ilişkin bilgiler sonraki bölümde ifade edilmektedir.

Çalışmanın çıktıları, alt çalışma grupları ve editör grupları ile yapılan toplantılarda, çalışmanın girdilerinin değerlendirilmeleri ve yorumlamaları, bilgi birikimi ve tecrübeleri dikkate alınarak oluşturulmuştur. Ana eksenler için beşer strateji, her strateji için üçer eylem ve faaliyet belirlenmiştir. Tasarım sürecinin son aşaması olan politikalar, ana eksenlerin içeriklerine bağlı olarak üç farklı boyutta tanımlanmıştır. Ayrıca, mevcut vergi sistemine ilişkin öneriler de önemli çıktı bileşeni olarak ele alınmıştır.

1.2 ANA EKSENLER

Önerinin tasarımında ana hatlarıyla ifade edildiği gibi, önerilen sistem, bölüm sonlarında yer alan şekillerde de görüleceği üzere iki ana eksen üzerinde tesis edilmiştir. Bu yazıda ve bölüm sonunda yer alan şekillerde kullanılan kodlamaların açılımları 9.sayfada liste halinde verilmiştir.

Ana Eksen 1 (AE1): İş Toplumunun Beklentileri (İTB): Evrensel Vergi Sistemi ve Uygulamaları

Ana Eksen 2 (AE2): İş Toplumunun Yükümlülükleri (İTY): Evrensel İşletme Davranışı ve Yaklaşımı

İş toplumu perspektifiyle tanımlanan bu eksenler, beklenti ve yükümlülüklerin yer değiştirmesi durumunda kamu otoritesi perspektifini de dolaylı olarak yansıtacak özellikler taşımaktadır. Çalışmanın çıktıları, bu çerçevede önemli sinyaller verecek niteliklere sahiptir.

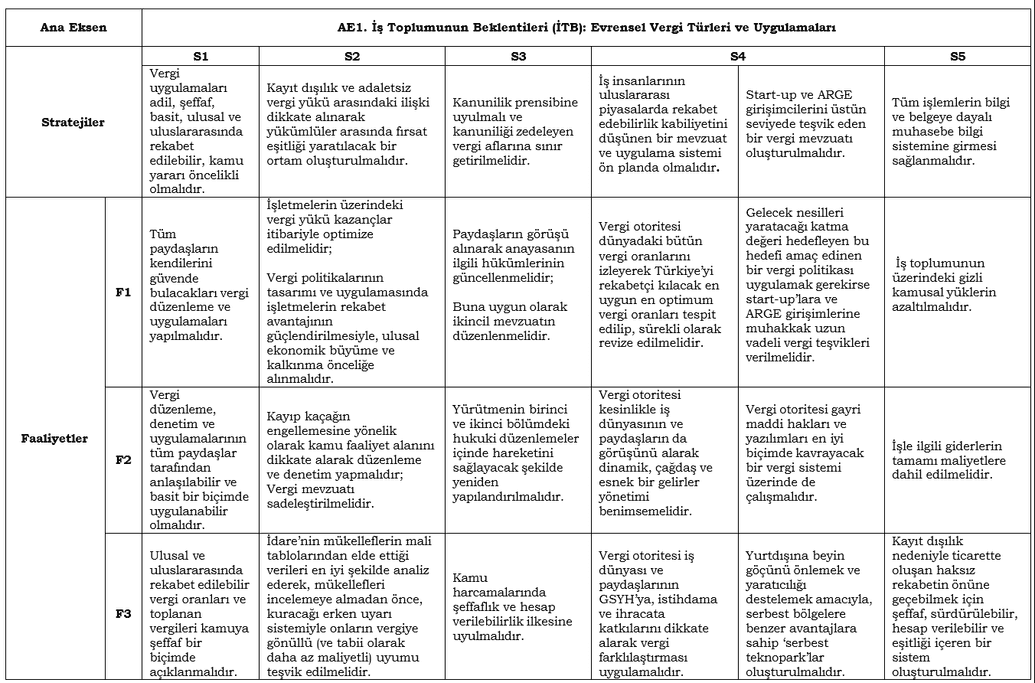

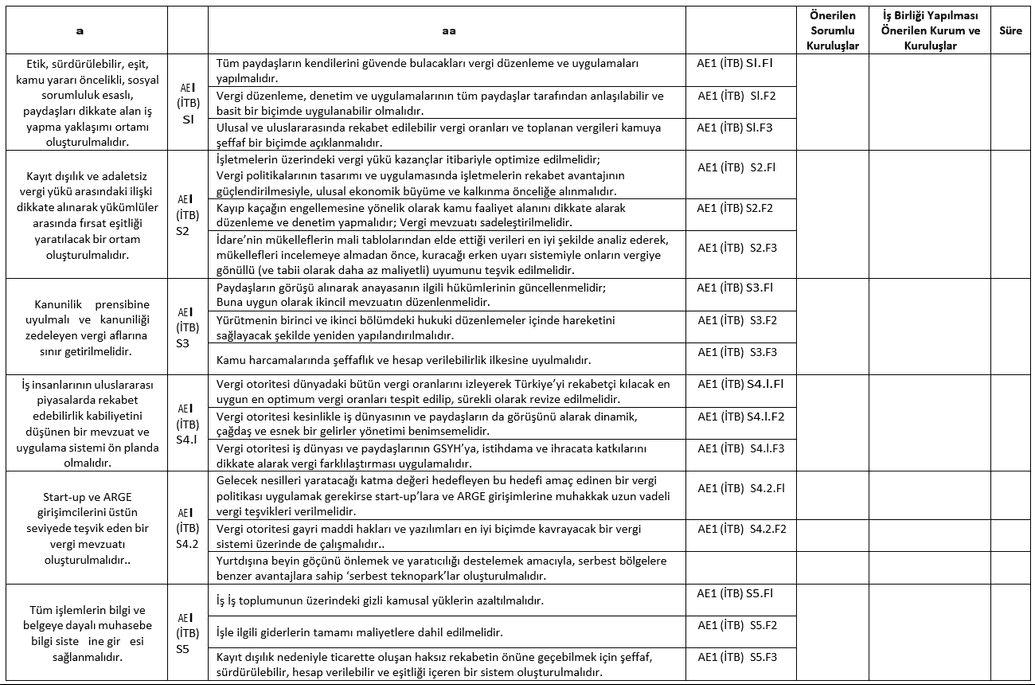

1.2.1 Ana Eksen 1 İlgili Stratejiler ve Faaliyetler

İş toplumunun beklentileri, evrensel vergi türleri ve uygulamaları ile taleplerini yansıtmaktadır. Bu ana eksen beş strateji ile her strateji için üçer eylem ve faaliyeti içermektedir (Şekil 2). Stratejiler (S) ve bu stratejilere ilişkin faaliyetler (F) koduyla belirlenmiştir. Stratejiler, çalışmanın girdilerinde yer alan veri ve bilgiler ışığında oluşturulmuş ve tanımlanmıştır. Faaliyetler ise stratejilerin uygulanma sürecinde takip edilmesi ve dikkate alınması gereken aşamaları yansıtacak şekilde ifade edilmiştir. Ana eksenle ilgili bu bileşenler aşağıda belirtilmiştir.

AE1 (İTB) S1: Vergi uygulamaları; adil, şeffaf, basit, ulusal ve uluslararasında rekabet edilebilir, kamu yararı öncelikli olmalıdır.

AE1 (İTB) S1 F1: Tüm paydaşların kendilerini güvende bulacakları vergi düzenleme ve uygulamaları yapılmalıdır.

AE1 (İTB) S1 F2: Vergi düzenleme, denetim ve uygulamaları; tüm paydaşlar tarafından anlaşılabilir ve basit bir biçimde uygulanabilir olmalıdır.

AE1 (İTB) S1 F3: Ulusal ve uluslararasında rekabet edilebilir vergi oranları ve toplanan vergiler kamuya şeffaf bir biçimde açıklanmalıdır.

AE1 (İTB) S2: Kayıt dışılık ve adaletsiz vergi yükü arasındaki ilişki dikkate alınarak yükümlüler arasında fırsat eşitliği yaratılacak bir ortam oluşturulmalıdır.

AE1 (İTB) S2 F1: İşletmelerin üzerindeki vergi yükü kazançlar itibariyle optimize edilmelidir.

AE1 (İTB) S2 F2: Vergi politikalarının tasarımı ve uygulamasında işletmelerin rekabet avantajının güçlendirilmesiyle, ulusal ekonomik büyüme ve kalkınma önceliğe alınmalıdır.

AE1 (İTB) S2 F3: Kayıp ve kaçağın engellenmesine yönelik olarak kamu faaliyet alanı dikkate alınarak düzenleme ve denetim yapılmalıdır.

AE1 (İTB) S2 F4: Vergi mevzuatı sadeleştirilmelidir.

AE1 (İTB) S2 F5: İdare mükelleflerin mali tablolarından elde ettiği verileri en iyi şekilde analiz ederek, mükellefleri incelemeye almadan önce; kuracağı erken uyarı sistemiyle onların vergiye gönüllü (ve tabii olarak daha az maliyetli) uyumunu teşvik etmelidir.

AE1 (İTB) S3: Kanunilik prensibine uyulmalıdır ve kanuniliği zedeleyen vergi aflarına sınır getirilmelidir.

AE1 (İTB) S3 F1: Paydaşların görüşü alınarak Anayasanın ilgili hükümleri güncellenmelidir.

AE1 (İTB) S3 F2: Buna uygun olarak ikincil düzenlemeler yapılmalıdır.

AE1 (İTB) S3 F3: Yürütme, birinci ve ikinci bölümdeki hukuki düzenlemeler içinde hareketini sağlayacak şekilde yeniden yapılandırılmalıdır.

AE1 (İTB) S3 F4: Kamu harcamalarında şeffaflık ve hesap verilebilirlik ilkesine uyulmalıdır.

AE1 (İTB) S4.1: İş toplumunun uluslararası piyasalarda rekabet edebilirlik kabiliyetini düşünen bir mevzuat ve uygulama sistemi ön planda olmalıdır.

AE1 (İTB) S4.1 F1: Vergi otoritesi dünyadaki bütün vergi oranlarını izleyerek Türkiye’de iş yapmayı rekabetçi kılacak en uygun vergi oranlarını tespit edip, sürekli olarak revize etmelidir.

AE1 (İTB) S4 1 F2: Vergi otoritesi kesinlikle iş dünyasının ve paydaşların da görüşünü alarak dinamik, çağdaş ve esnek bir gelirler yönetimi benimsemelidir.

AE1 (İTB) S4.1 F3: Vergi otoritesi iş dünyası ve paydaşlarının GSYH’ye, istihdama ve ihracata katkılarını dikkate alarak vergi farklılaştırması uygulamalıdır.

AE1 (İTB) S4.2: Start-up ve Ar-Ge girişimcilerini üst seviyede teşvik eden bir vergi mevzuatı oluşturulmalıdır.

AE1 (İTB) S4.2 F1: Gelecek nesillerin yaratacağı katma değeri hedefleyen, bu hedefi amaç edinen bir vergi politikası uygulamak gerekirse start-up’lara ve Ar-Ge girişimlerine muhakkak uzun vadeli vergi teşvikleri sağlanmalıdır.

AE1 (İTB) S4.2 F2: Vergi otoritesi gayri maddi hakları ve yazılımları en iyi biçimde kavrayacak bir vergi sistemi üzerinde de çalışmalıdır.

AE1(İTB) S4.2 F3: Teknoparklardaki vergi istisnası basitleştirilmeli ve kolaylaştırılmalıdır.

AE1 (İTB) S5: Tüm işlemlerin bilgi ve belgeye dayalı olarak muhasebe bilgi sistemine girilmesi sağlanmalıdır.

AE1 (İTB) S5 F1: İş toplumunun üzerindeki gizli kamusal yükler azaltılmalıdır.

AE1 (İTB) S5 F2: İşle ilgili giderlerin tamamı kabul edilmelidir.

AE1 (İTB) S5 F3: Kayıt dışılık nedeniyle ticarette oluşan haksız rekabetin önüne geçebilmek için şeffaf, sürdürülebilir, hesap verilebilir ve eşitliği içeren bir sistem oluşturulmalıdır.

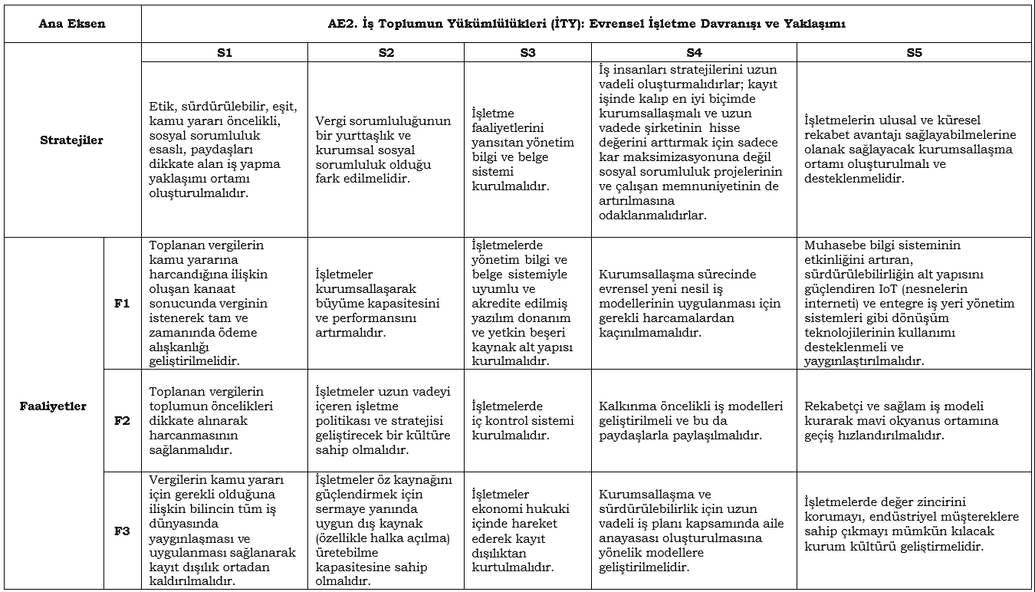

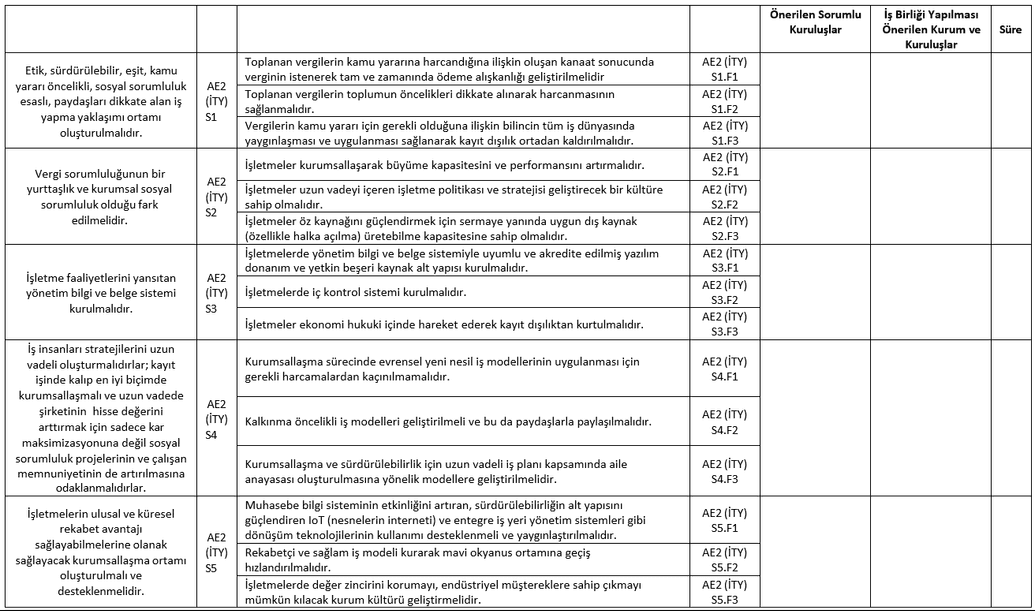

1.2.2. Ana Eksen 2 İlgili Stratejiler ve Faaliyetler

İş toplumunun yükümlülükleri, evrensel işletme davranışı ve yaklaşımını yansıtmaktadır. Bu, ana eksen beş strateji ile her strateji için üçer eylem ve faaliyeti içermektedir (Şekil 3) Stratejiler (S) ve bu stratejilere ilişkin faaliyetler (F) koduyla belirlenmiştir. Stratejiler, çalışmanın girdilerinde yer alan veri ve bilgiler ışığında oluşturulmuş ve tanımlanmıştır. Faaliyetler ise stratejilerin uygulanma sürecinde takip edilmesi, dikkate alınması gereken aşamaları yansıtacak şekilde ifade edilmiştir. Ana eksenle ilgili bu bileşenler aşağıda belirtilmiştir.

AE2 (İTY) S1: Etik, sürdürülebilir, eşit, kamu yararı öncelikli, sosyal sorumluluk esaslı, paydaşları dikkate alan iş yapma ortamı oluşturulmalıdır.

AE2 (İTY) S1 F1: Toplanan vergilerin kamu yararına harcandığına ilişkin oluşan kanaat sonucunda verginin; istenerek tam ve zamanında ödeme alışkanlığı geliştirilmelidir.

AE2 (İTY) S1 F2: Toplanan vergilerin toplumun öncelikleri dikkate alınarak harcanması sağlanmalıdır.

AE2 (İTY) S1 F3: Vergilerin kamu yararı için gerekli olduğuna ilişkin bilincin tüm iş dünyasında yaygınlaşması ve uygulanması sağlanarak kayıt dışılık ortadan kaldırılmalıdır.

AE2 (İTY) S2: Vergi sorumluluğunun bir yurttaşlık ve kurumsal sosyal sorumluluk olduğu fark edilmelidir.

AE2 (İTY) S2 F1: İşletmeler kurumsallaşarak büyüme kapasitesini ve performansını artırmalıdır.

AE2 (İTY) S2 F2: İşletmeler uzun vadeyi içeren işletme politikası ve stratejisi geliştirecek bir kültüre sahip olmalıdır.

AE2 (İTY) S2 F3: İşletmeler öz kaynağını güçlendirmek için sermaye yanında uygun dış kaynak (özellikle halka açılma) bulma kapasitesine sahip olmalıdır.

AE2 (İTY) S3: İşletme faaliyetlerini yansıtan yönetim bilgi ve belge sistemi kurulmalıdır.

AE2 (İTY) S3 F1: İşletmelerde yönetim bilgi ve belge sistemiyle uyumlu ve akredite edilmiş yazılım, donanım ve yetkin beşeri kaynak alt yapısı kurulmalıdır.

AE2 (İTY) S3 F2: İşletmelerde iç kontrol sistemi kurulmalıdır.

AE2 (İTY) S3 F3: İşletmeler işletme hukuku içinde hareket ederek kayıt dışılıktan kurtulmalıdır.

AE2 (İTY) S4: İş toplumu stratejilerini uzun vadeli oluşturmalıdırlar; kayıt içinde kalıp kurumsallaşmalı ve uzun vadede şirketin hisse değerini arttırmak için sadece kar maksimizasyonuna değil sosyal sorumluluk projelerinin ve çalışan memnuniyetinin de artırılmasına odaklanmalıdırlar.

AE2 (İTY) S4 F1: Kurumsallaşma sürecinde evrensel yeni nesil iş modellerinin uygulanması için gerekli harcamalardan kaçınılmamalıdır.

AE2 (İTY) S4 F2: Kalkınma öncelikli iş modelleri geliştirilmeli ve bu da paydaşlarla paylaşılmalıdır.

AE2 (İTY) S4 F3: Kurumsallaşma ve sürdürülebilirlik için uzun vadeli iş planı kapsamında aile anayasası oluşturulmasına yönelik modeller geliştirilmelidir.

AE2 (İTY) S5: İşletmelerin ulusal ve küresel rekabet avantajı sağlayabilmelerine olanak sağlayacak kurumsallaşma ortamı oluşturulmalı ve desteklenmelidir.

AE2 (İTY) S5 F1: Muhasebe bilgi sisteminin etkinliğini artıran, sürdürülebilirliğin alt yapısını güçlendiren nesnelerin interneti (IoT) ve entegre iş yeri yönetim sistemleri gibi dönüşüm teknolojilerinin kullanımı desteklenmeli ve yaygınlaştırılmalıdır.

AE2 (İTY) S5 F2: Rekabetçi ve sağlam iş modeli kurularak mavi okyanus ortamına geçiş hızlandırılmalıdır.

AE2 (İTY) S5 F3: İşletmelerde değer zincirini korumayı, endüstriyel müştereklere sahip çıkmayı mümkün kılacak kurum kültürü geliştirmelidir.

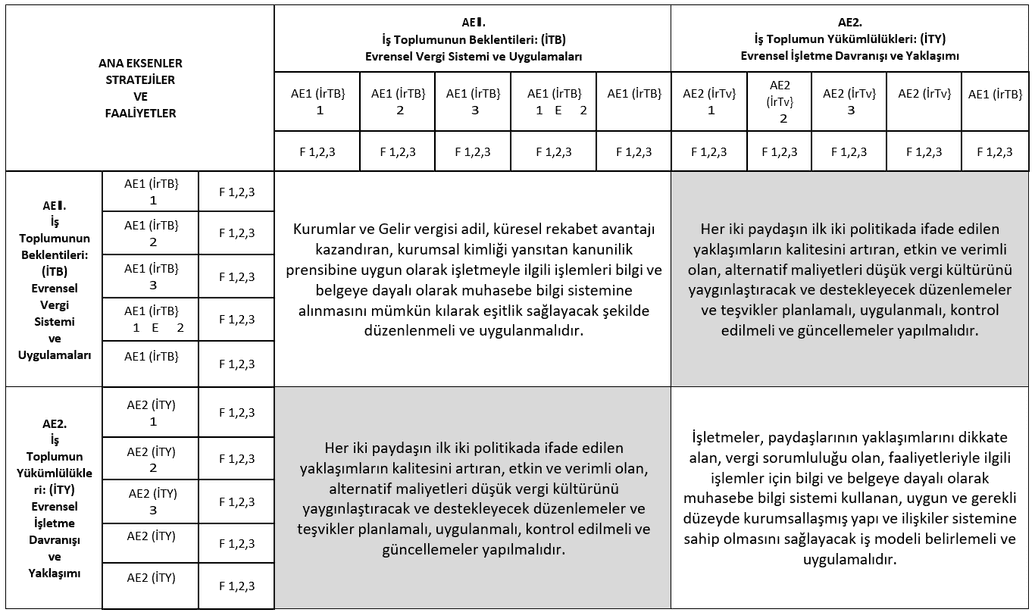

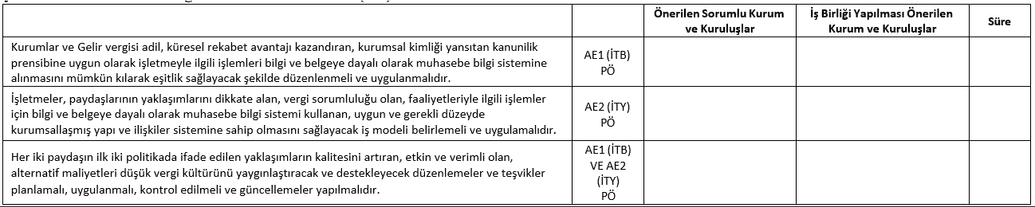

1.2.3. Ana Eksenlerle İlgili Politikalar ve Temel Öncelikler

Politikalar, sistem önerisinin matris formatına göre oluşturulmuş ana eksenlerin ve beşer stratejilerinin kendi içlerinde ve karşılıklı ilişkilerinden üretilmiştir (Şekil 4). Bu yaklaşım çerçevesinde farklı içeriğe sahip üç politika belirlenmiştir. Bu politikalar dikkate alınarak tasarlanan sisteme yönelik temel öneriler de belirlenmiştir.

- Politika Önerisi: AE1 (İTB) PÖ

Birinci politika, iş toplumunun beklentilerini yansıtan, evrensel vergi sistemi ve uygulamaları başlıklı ana eksenin stratejilerinin ortak kesişim alanına işaret etmektedir. Diğer ülkelerle rekabet edebilir bir vergi sistemi, adaleti ve büyümeyi teşvik eden bir vergi yükü dağılımı ve evrensel ilkelere önem veren dinamik ve şeffaf bir vergi idaresi özel önem taşımaktadır. Bu çerçevede aşağıdaki politika belirlenmiştir.

Kurumlar ve gelir vergisi; adil, küresel rekabet avantajı kazandıran, kurumsal kimliği yansıtan, kanunilik prensibine uygun olarak işletmeyle ilgili işlemlerin bilgi ve belgeye dayalı olarak muhasebe bilgi sistemine alınmasını mümkün kılarak, eşitlik sağlayacak şekilde düzenlenmeli ve uygulanmalıdır.

- Politika Önerisi: AE2 (İTY) PÖ

İkinci politika, iş toplumun yükümlülüklerini yansıtan, evrensel işletme davranışı ve yaklaşımı başlıklı ana eksen stratejilerinin ortak kesişim alanına işaret etmektedir. Kayıt içinde kalmakla kaybeden değil kazanacağını bilen, uzun vadeli yaşamayı ve küresel olmayı planlamış bir girişim yaratma ruhu ile faaliyette bulunma, işletmelerin kapasite ve performansını artıracaktır. Bu çerçevede aşağıdaki politika belirlenmiştir.

İşletmeler, paydaşlarının yaklaşımlarını dikkate alan, vergi sorumluluğu olan, faaliyetleriyle ilgili işlemler için bilgi ve belgeye dayalı olarak muhasebe bilgi sistemi kullanan, uygun ve gerekli düzeyde kurumsallaşmış yapı ve ilişkiler sistemine sahip olmasını sağlayacak iş modeli belirlemeli ve uygulamalıdır.

- Politika Önerisi: AE1 (İTB) ve AE2 (İTY) PÖ

Üçüncü politika, iş toplumun beklentilerini yansıtan, evrensel vergi sistemi ve uygulamaları ile iş toplumun yükümlülüklerini yansıtan, evrensel işletme davranışı ve yaklaşımı başlıklı ana eksenlerin stratejilerinin ortak kesişim alanına işaret etmektedir. Uzun vadeli yaşama stratejisini

oluşturmuş, bütün paydaşlarını düşünen ve küresel bir girişimci olmayı planlamış kurumsal bir yapı, işletmelerin yeni iş modelini şekillendirecektir. Vergi teşvikleri ve cezalarının, evrensel vergi türlerini kapsayan, Türkiye’nin uzun vadeli kalkınma stratejisine uygun, çok net ve sade koşullar öngören ve bu koşullara uyulduğunda mükellefleri teşvik eden ve kayıt içinde kalmayı ödüllendiren özellik taşıması kritik rol ve fonksiyona sahiptir. Bu çerçevede aşağıdaki politikalar belirlenmiştir.

Paydaşlar tarafından ilk iki politikada ifade edilen yaklaşımların kalitesini artıran, etkin ve verimli olan, alternatif maliyetleri düşük vergi kültürünü yaygınlaştıracak ve destekleyecek düzenlemeler ve teşvikler planlanmalı, uygulanmalı, kontrol edilmeli ve gerekli güncellemeler yapılmalıdır.

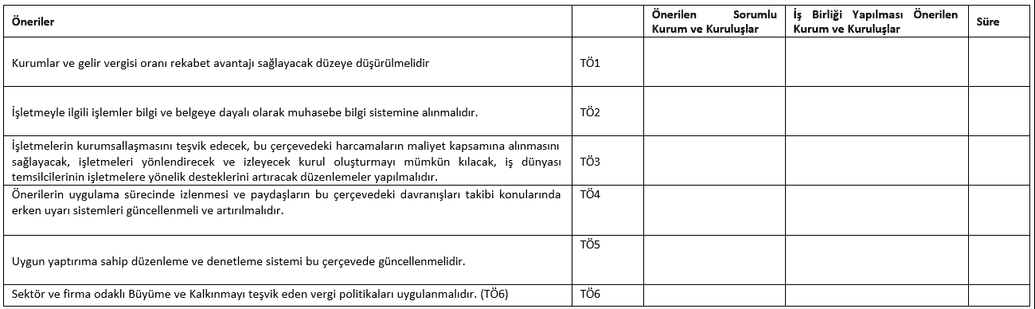

Sistemin parametreleri çerçevesinde oluşturulan, aşağıdaki temel öncelikler (TÖ) belirlenmiştir. Önerilen sistem sayesinde, mikro seviyede işletmeler bilgi sistemini yaygın şekilde kullanarak kurumsallaşacak ve sürdürülebilir büyüme performansına ulaşacaktır. Böylelikle makro seviyede de ülkemizin kalkınmışlık düzeyi yükselmiş olacaktır.

Kurumlar ve gelir vergisi oranı rekabet avantajı sağlayacak düzeye düşürülmelidir (TÖ1).

İşletmeyle ilgili işlemler, bilgi ve belgeye dayalı olarak muhasebe bilgi sistemine alınmalıdır (TÖ2).

İşletmelerin kurumsallaşmasını teşvik edecek, bu çerçevedeki harcamaların kabul edilmesini sağlayacak, işletmeleri yönlendirecek ve izleyecek kurul oluşturmayı mümkün kılacak, iş dünyası temsilcilerinin işletmelere yönelik desteklerini artıracak düzenlemeler yapılmalıdır (TÖ3).

Önerilerin uygulama sürecinde izlenmesi ve paydaşların bu çerçevedeki davranışlarının takibi konularında erken uyarı sistemleri güncellenmeli ve artırılmalıdır (TÖ4).

Uygun yaptırıma sahip düzenleme ve denetleme sistemi bu çerçevede güncellenmelidir (TÖ5).

Sektör ve firma odaklı büyüme ve kalkınmayı teşvik eden vergi politikaları uygulanmalıdır (TÖ6).

*1.2.4.Bölümüne ilişkin Tablolar**

Şekil.1 Sistem Önerisine Yönelik Çalışmanın Bileşenleri

Şekil 2. Ana Eksen 1 İle İlgili Stratejiler, Faaliyetler

Şekil 3. Ana Eksen 2 İle İlgili Stratejiler, Faaliyetler

Şekil 4. Ana Eksenlerden Üretilmiş Politikalar

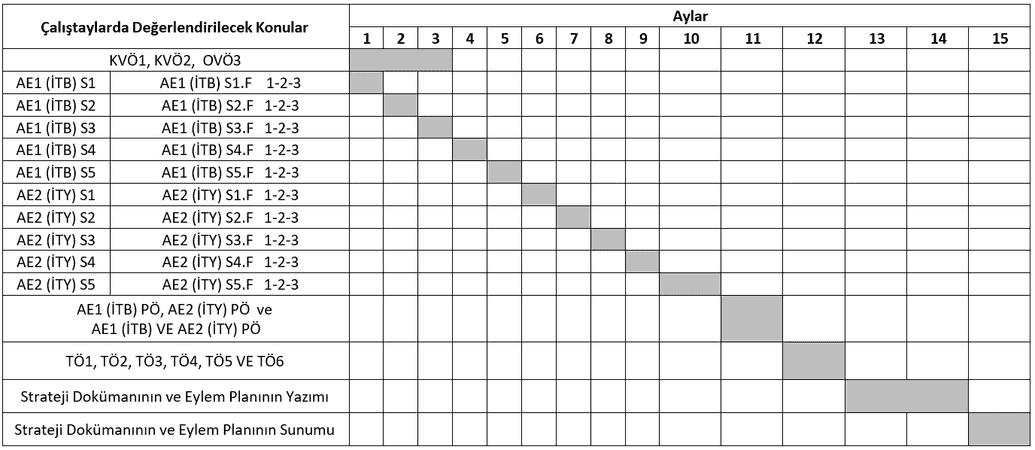

Şekil 5. AE1. İş Toplumunun Beklentileri: (İTB) Evrensel Vergi Sistemi ve uygulamaları Zamanlama Tabosu

Şekil 6. AE2. İş Toplumun Yükümlülükleri (İTY): Evrensel İşletme Davranışı ve yaklaşımı Zamanlama Tablosu

Şekil 7. Ana Eksenlerle İlgili Politika Öncelikleri (PÖ) Zamanlama Tablosu

Şekil 8. Temel Öncelikler (TÖ) Zamanlama Tablosu

Şekil 9. Mevcut Vergi Sistemine İlişkin Öneriler Zamanlama Tablosu

Şekil 10. Paydaşlar Tarafından Değerlendirilme Süreci Çalışmalarının/Çalıştayların Zamanlama Çizelgesi

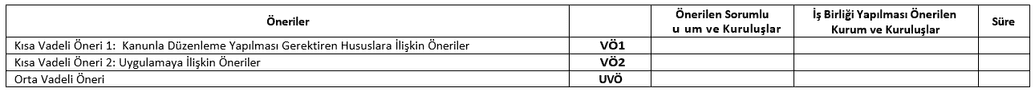

1.3 MEVCUT VERGİ SİSTE MİNE YÖNELİK ÖNERİLER

Prof. Dr. Emre BURÇKİN,YMM - Prof. Dr. Mithat MELEN,YMM - Dr. Ahmet Bumin DOĞRUSÖZ,SMMM- Mehmet Akif ULUSOY,YMM – Nihat UZUNOĞLU,YMM

1.3.1 Kanunla Düzenleme Yapılmasını Gerektiren Öneriler

1.3.1.1. Vergiye Uyumlu Mükelleflere Sağlanan İndirimin Koşulları Basitleştirilmeli

Gelir Vergisi Kanunu’nun mükerrer 121’inci maddesi basitleştirilerek vergiye uyumlu mükelleflerin indirim haklarına işlerlik kazandırılmalıdır.

Bu maddenin; çok sık çıkarılan af niteliğindeki kanunların, vergisini tam ve zamanında ödeyen mükelleflerde rahatsızlık yarattığı ve vergi ödevlerini tam ve zamanında yerine getirenlere herhangi bir ayrıcalık tanınmadığı yönündeki eleştirilere karşı getirildiği anlaşılmaktadır. Bu iyi niyetli düzenleme ile vergi borçlarını zamanında ödeyen, borcu bulunmayan mükellefleri ödüllendirmek amaçlanmıştır.

Ancak mevcut düzenleme bir indirim getirmekle birlikte bu indirime ilişkin o kadar koşul ve sınırlandırma koymuştur ki fiilen hiç indirim talebinde bulunmamak daha fazla tercih edilir duruma gelmiştir. Oysaki SGK’nin benzeri uygulaması hiç sorunsuz ve gayet başarılı gitmektedir. Söz konusu uygulamada sadece geçmiş dönem borcunun olmaması şartı vardır. Kamu borcuna sadık kişilerin cesaretlendirilmesi ve ödüllendirilmesi için, düzenlemenin kolaylaştırılması ve mevcut düzenlemenin SGK uygulamasına paralel hale getirilmesi isabetli olacaktır.

Ayrıca bu uygulamanın sadece ticari, zirai ve mesleki kazancı olanlara değil tüm vergi yükümlülerine getirilmesi de yararlı olacaktır. Zaten diğer gelir unsurları nedeniyle beyanname vermek konusunda zayıf olan gönüllülük teşvik edilmiş olacaktır.

Bunun dışında söz konusu indirimin, çeşitli nedenlerle ödenecek kurumlar vergisi çıkmayan ancak geçmiş dönemden devreden yatırım indirimi istisnası gibi nedenlerle stopaj yoluyla vergi ödemek durumunda kalan ya da çalışanların ücretleri üzerinden önemli tutarlarda vergi ödemek durumunda kalan mükellefler için de uygulanmasında fayda bulunmaktadır.

1.3.1.2. Yabancı Paraların Değerleme Usulü Değiştirilmeli

Kur farklarının vergilendirilmesinde, sadece realize olmuş farklar dikkate alınmalı, değerlemeden kaynaklı lehte ve aleyhte kur farkları vergi matrahı ile ilişkilendirilmemelidir.

Bilindiği üzere Vergi Usul Kanunu’nun 280 inci maddesi uyarınca, yabancı paralar ile yabancı para ile olan senetli veya senetsiz alacaklar ve borçlar borsa rayici ile yabancı paranın borsada rayici yoksa, Hazine ve Maliye Bakanlığınca tespit olunan kurla değerlendirilmektedir.

Buna göre, işletmeler yabancı paraları ile yabancı para cinsinden olan alacak ve borçlarını değerleme günündeki kur ile değerlemeye tabi tutmak ve değerleme sonucu ortaya çıkan değer ile kayıtlarda yer alan değer arasındaki farkı ise kambiyo karı veya kambiyo zararı hesabına yazmak suretiyle gelir tablosuna intikal ettirmektedirler.

Buna karşılık, gerçek kişiler ile vergi mükellefi olmayan kişi ve kuruluşlar ise sahip oldukları yabancı paraları ya da yabancı para cinsinden alacak ve borçları için herhangi bir değerleme yapmamakta hatta bu paraları elden çıkarsalar ya da alacaklarını tahsil etseler veya borçlarını ödeseler bile ortaya çıkan kur farkları üzerinden herhangi bir vergi ödememektedirler.

Özellikle son dönemlerde de yaşadığımız, Türk Lirası’nın yabancı paralar karşısındaki değerinin son derece değişken olduğu dönemlerde; işletmelerin aktifinde (kasa ya da bankada) bulunan yabancı paralar ile yabancı para cinsinden alacak ve borçlarını değerlemeye tabi tutmaları ve oluşan lehte ya da aleyhte kur farklarını sonuç hesaplarına intikal ettirmeleri, mali tablolarda garip ve anlaşılmaz, şirket faaliyetlerinin geleceği konusunda öngörülemez sonuçlar doğmasına yol açabilmektedir.

Yabancı para cinsinden önemli tutarlarda alacak ya da borcu olan işletmelerde, son dönemlerde de yaşandığı gibi, yıl içinde geçici vergi dönemlerinde kurların yüksek seyredip, yıl sonunda düşmesi durumunda, kur farklarından kaynaklanan nedenlerle işletmenin ortaya çıkan kârlarında dönemler itibariyle önemli farklılıklar oluşabilmekte, bunun sonucunda da ciddi anlamda ilave ödenmesi gereken vergi ya da iade alınması gereken vergi gündeme gelebilmektedir. Bu durum ise dönem içinde geçici vergi dönemlerinde işletmeler tarafından elde edilmemiş yani realize olmamış bir kazancın vergilendirilmesi sonucunu doğurarak işletmelerin mağduriyetine yol açabilmektedir.

Diğer taraftan, gerçek kişilerin sahip oldukları yabancı paraların herhangi bir şekilde değerlemeye tabi tutulmaması ve oluşan kur farklarının vergilendirilmemesi nedeniyle; özellikle yüksek tutarlarda yabancı para mevcudu olan ve kısa vadede de bunu kullanmayacak olan işletmeler, söz konusu yabancı paraların işletme sahip ya da ortaklarının şahsına aktarılması konusunda arayışlara gitmekte ve farklı yöntemler kullanmak zorunda bırakılmaktadır. Bu durum da işletme kaynaklarının işletme dışına çıkarılmasına yol açmaktadır.

Belirtilen nedenlerle; kur farklarının, realize olmadıkları sürece gelir ya da gider hesapları ile ilişkilendirilmemesine yönelik bir düzenleme yapılmasında önemli faydalar bulunmaktadır.

Bu bağlamda VUK’un 280’inci maddesinde; ya yabancı paraların ve yabancı para ile olan alacak ve borçların alış bedeli ile değerleneceği, ya da mevcut durumda olduğu gibi borsa rayici veya Hazine ve Maliye Bakanlığınca tespit olunan kurla değerlendirilse bile ortaya çıkacak lehte/aleyhte farkların sonuç hesapları ile ilişkilendirilmeksizin ayrı hesaplarda izleneceği şeklinde düzenleme yapılmalıdır.

1.3.1.3. ÖİV, MTV ve 6183 Sayılı Kanuna Göre Yapılan Tecil Faizleri Gider Yazılabilmeli

Tecil; 6183 sayılı kanunun 48’inci maddesinde düzenlenmiştir. Tecil işlemi, bir vergi borcunun mükellefin talebi üzerine teminat ve faiz alınarak idare tarafından taksitlendirilmesidir. Bir başka ifade ile tecil, devletin mükellefe kredi açmasıdır. Bu kredi karşılığında devletin aldığı faiz, aynı banka kredilerindeki faiz gibidir. Mükellefin devlet ile yaptığı akitten doğmaktadır. Gecikme zammı veya gecikme faizi gibi cezai bir mahiyeti yoktur. Bu sebeple tecil faizinin gider kaydedilmesine imkân verilmelidir.

Bir kazancın elde edilmesi ve idame ettirilmesi ilgili tüm giderlerin o kazancın safi tutarının tespitinde indirilmesi genel esastır. Kazancın elde edilmesinde katkısı olmak kaydıyla işletme aktifinde bulunan bazı taşıtlara ait motorlu taşıtlar vergisinin indiriminin kabul edilmemesinin mantıkî hiçbir izahı yoktur. Ayrıca olağanüstü durumlarda ihdas edilen vergilerin gider yazılmasına, günün koşulları gereği ve de geçici olduklarından dolayı engel getirilebilir. Artık kalıcı hale gelmiş olan özel iletişim vergisinin gider kaydının yapılamamasının makul bir gerekçesi kalmamıştır. Netice itibariyle keyfi bir ödeme olmayan bu verginin gider olarak dikkate alınması yerinde olacaktır. Dolayısıyla ÖİV ve MTV’ye yönelik bu yasakların kaldırılmasında yarar bulunmaktadır.

1.3.1.4. KDV İndirim Kısıtlamaları Kaldırılmalı, İndirim Mekanizması Çalışır Hale Getirilmeli

İndirimi mümkün olmayan yüklenilen her KDV, bir taraftan mükerrer vergilemeye yol açarken, bir taraftan da yapılamayan indirimi telafi edecek bir kayıt dışı hasılat ihtiyacı doğurmaktadır. Buna izin vermemek için, KDV sisteminin özünden kaynaklananlar dışındaki indirim kısıtlamaları kaldırılmalı, ticari faaliyetin doğal sonucu olarak ödenen vergilerin indirimine izin verilerek indirim mekanizması çalışır hale getirilmelidir. Bu çerçevede örneğin olağan ticari işleyiş çerçevesinde imha edilen malların KDV’si düzeltilmemelidir.

1.3.1.5. Sözleşmelerdeki Damga Vergisi Kaldırılmalı

Bir şirket kurulduğunda veya yeni bir işe girildiğinde, önce faaliyetin başlaması, sonra nakit hareketinin olması, en sonunda da kazanç elde edilmesi beklenir. Sözleşme damga vergisi kazanç elde edilmeden,

herhangi bir nakit oluşmadan, hatta işe başlanmadan ödenen bir vergidir. Böyle bir aşamada, iş bedelinin (kazanç değil) yüzde biri kadarlık bir vergi, kayıtlı ekonominin cezalandırılmasıdır. Ayrıca bu vergi taraflar arasında yazılı sözleşme yapılmasını da caydırmaktadır. Kısa vadede kaldırılmasa da sözleşmeler için önce oran indirimi, sonra bu verginin tamamen kaldırılması önerilmektedir.

1.3.1.6. Harçlar Makul Düzeyde Alınmalı

Harçlar, verilen hizmetle orantılı olarak makul düzeyde alınmalı, harç tutar veya oranları, gönüllü uyuma izin verecek boyutta olmalıdır. Özellikle kayıt dışı işlem yapılmasını özendiren tapu harçlarının makul düzeye indirilmesi önemlidir.

Öte yandan, tapu harcının matrah tespitinde esas alınan minimum tutar olan “emlak vergisi vergi değeri” uygulaması, en azından belirli değeri aşan gayrimenkuller için değerleme kuruluşlarınca belirlenecek olan “ekspertiz değeri” olarak değiştirilmeli, eğer mümkün olmuyorsa “ekspertiz raporu ibraz edene” indirimli tapu harcı oranı belirlenmelidir.

1.3.1.7. Örtülü Sermaye ve Örtülü Kazanç Müesseseleri Yeniden Düzenlenmeli

Ortaklık ilişkisi olmayan ilişkili kişilerden, örtülü sermaye ve örtülü kazanç aktarımı düzenlemeleri kapsamında elde edilen kazançların iştirak kazançları istisnası kapsamına alınması, bir başka ifadeyle iştirak kazançları istisnasının, sermayeye iştirak ilişkisi aranmadan yeniden tanımlanması gerekir.

-Transfer fiyatlandırması yoluyla kazanç aktarımı ve örtülü sermaye nedeniyle ödenen faizler; ayrı bir maddede, vergi güvenlik önlemi niteliği açıkça belirlenerek, matraha eklenecek unsur olarak düzenlenmeli, KKEG sınıflamasından çıkartılmalıdır.

-İlişkili kişi tanımlaması konsolidasyona paralel olarak yeniden yapılmalı, ayrıca tanım daraltılmalıdır.

-İştirak kazançları istisnası, sermayeye iştirak ilişkisi aranmadan, yeniden tanımlanmalıdır.

-Düzeltme, kesinleşmeye bağlı olarak yapılabilmelidir.

1.3.1.8. KDVK Geçici 17, Geçici 30 ve Geçici 37. Maddeler Sürekli Hale Getirilmeli

Geçici 17: DİİB kapsamında yapılan teslimler

Geçici 30 ve 37: YTB kapsamında yapılan yatırımlarda inşaat harcamaları nedeniyle ödenen vergilerin iadesi

Söz konusu istisnalar, ihracat ve yatırımları destekleme amacına yönelik olmaları nedeniyle KDV Kanununda yer alan istisna düzenlemeleri arasında en faydalı ve amaca en çok hizmet eden istisnalar arasında olup, geçici maddelerde yer alması, uzatılıp uzatılmayacağı konusunda tereddüt ve sıkıntılar yaratmaktadır.

1.3.1.8. Sermaye Azaltımında Yapılacak Vergilemeye İlişkin Sorunlar

Şirketler; şirket ihtiyacının üzerinde bir sermayeye sahip olunması, bilanço açıklarının (zararın) kapatılması, sahip olunan sermayenin yarısının veya üçte ikisinin karşılıksız kalması, mevcut bir ortağın ortaklıktan çıkarılması gibi çeşitli nedenlerle sermaye azaltımına gidebilmekte olup, en yaygın sermaye azaltımı nedenlerinin başında kısmi bölünme işlemi gelmektedir.

Hangi nedenle olursa olsun, sermaye azaltımında, azaltılan sermayenin kar dağıtımı sayılıp sayılmayacağı ve sayılacaksa vergileme yapılıp yapılmayacağı ya da ne şekilde vergileme yapılacağı konusunda kanunda bir belirleme bulunmamakta olup, uygulama mali idarenin görüşlerine göre yürütülmektedir.

İşletmelerin sermaye ihtiyacı, başlangıçta ortakların işletmeye koydukları kaynaklardan karşılanmaktadır. Daha sonraki süreçte ise faaliyetleri sonucunda oluşan ve borç kaynaklı olmayan varlık artışları da özsermaye kapsamında nitelendirilmektedir. Bu artışlar kârlardan kaynaklı olabileceği gibi değerleme (enflasyon düzeltmesi, yeniden değerleme gibi) farklarından da kaynaklanabilmektedir. Özsermaye kavramı içerisinde yer alan kârlar, fonlar ve değerleme farkları ortaklarca işletmeden çekilmeden sermayeye ilave edilebilmektedir.

Sermaye azaltımı işleminde bir verginin doğup doğmamasında azaltılan sermayenin kaynağına bakılarak karar verilmektedir. Oysa, sermaye azaltımının hangi sermaye unsurlarından ve hangi sıralama ile yapılacağı hakkında ticaret ve vergi mevzuatında bir hüküm bulunmamakla birlikte gelir idaresinin vermiş olduğu muktezalarda; sermaye azaltımında, azaltılan sermayenin öncelikle dağıtımı vergiye tabi sermaye unsurlarından olacağı görüşünde olduğu görülmektedir.

Sermaye ortağın mal varlığındandır. Dolayısıyla üzerinde tasarruf hakkına sahiptir. Bu sebeple ortağın sermayesini geri alması vergisiz olmalıdır. Söz konusu olan, ortağın elindeki ortaklık payını/menkul kıymeti üçüncü kişi yerine şirkete satmasıdır.

Kârlar, kâr yedekleri (yasal yedekler, özel fonlar, olağanüstü yedekler gibi), sermaye hesabı enflasyon düzeltmesi olumlu farkı ve sermaye yedekleri (yeniden değerleme fonları, maliyet artış fonu vb.) ise sermayenin getirisi/artan kısmıdır. Bunların sermayeye ilavesi vergiden istisna tutulmuş olup, sermayeye ilave edildiğinde ortaklara karşılığında ortaklık payı/hisse senedi verilmektedir. Yani ortakların varlıkları şekil değiştirmektedir. Ayrıca hem ticaret hukukumuzda hem de vergi yasalarımızda sermayeye ilave edilen değerlerin niteliğinin sermaye içerisinde farklı sınıflandırılmasına ilişkin bir düzenleme bulunmamaktadır.

Bu nedenle sermayeye ilave edilmiş her tutar, kaynağına bakılmaksızın sermaye olarak dikkate alınmalıdır.

Sermaye şirketlerinde gerek sermaye azaltımı gerekse tasfiye sürecinde önceden sermayeye ilave edilen iç kaynaklar ortaklara dağıtılırken gerek kurumlar yönünden gerekse ortaklar yönünden sorunlara neden olmaktadır. Bu nedenle,

a) İşletmeden bir çıkışa yol açmayan zararlara mahsuben yapılan sermaye azaltımları ile bölünme gibi teknik nedenlerle yapılan sermaye azaltımlarında kesinlikle hiçbir vergileme yapılmamalı,

b İşletmeden bir çıkışa yol açan sermaye azaltımlarında ise;

- İç kaynakların sermayeye eklendiği yıl zaman aşımına uğramışsa, sermayeye eklenen iç kaynaklar için Kurum ve Ortakları yönünden herhangi bir vergileme yapılmaması,

- İç kaynakların sermayeye eklendiği yıl zaman aşımına uğramamışsa, azaltılan sermayenin ilk kısmının ortaklar tarafından şirkete konulan değerlerin karşılığı olduğu kabul edilmeli bunun üzerinde bir sermaye azaltımı varsa, zaman aşımına uğramayan yıllarda sermayeye eklenen iç kaynakların tutarı ile sınırlı olarak, Kurum yönünden (gereken hallerde) kurumlar vergisi ve kar payı dağıtımına bağlı tevkifat, Ortaklar yönünden temettü/menkul sermaye iradı olarak vergileme yapılmalı ancak vergileme vergi yükü az olandan başlamak suretiyle sıralanmalıdır.

c) Diğer taraftan, azaltılan sermaye karşılığında alınan ortaklık payının/ menkul kıymetin nominal bedelinden farklı bir bedelle satın alınması durumunda, nominal bedel ile alış bedeli arasındaki fark (kar/zarar) kurumlar vergisi matrahının tespitinde gelir veya gider olarak dikkate alınmamalıdır.

Azaltılan sermayenin kar dağıtımı sayılıp sayılmayacağı ve sayılacaksa vergileme yapılıp yapılmayacağı konusunda kanunda bir düzenleme bulunmadığı için yaşanan sorunların önemli bir kısmı Mali İdare’nin uygulama ve yorumlarından kaynaklanmaktadır. Bu nedenle sorunun normal olarak kanunda yapılacak düzenleme ile belirlenmesi daha doğru ve gereklidir. Bu belirleme yapılmadığı sürece yapılacak vergileme hep tartışılacaktır.

Bu aşamada en azından mevcut sorunları ve tartışma konularını azaltabilmek açısından, azaltılan sermayenin hangi unsurlardan oluştuğunu belirleme konusunda mükelleflere seçimlik hakkı tanınması daha doğru olacaktır.

1.3.1.10. Yatırım İndirimi Müessesesi Yeniden Düzenlenmeli

Ülkemizde üretimin ve yatırımların teşvik edilmesine büyük ihtiyaç vardır. Yatırımların artmasına paralel olarak ekonomik büyüme, istihdam ve vergi geliri artışı sağlanacaktır.

Yatırımlarda vergi teşviki sağlamak amacıyla Kurumlar Vergisi Kanunu’nun 32/A maddesi ihdas edilmiştir. Ancak gerek bu maddede gerekse maddenin verdiği yetki ile çıkarılan Bakanlar Kurulu ve Cumhurbaşkanı kararlarında oldukça sık değişiklik yapılmıştır. Bu durum maddenin uygulanmasında istenmeden büyük hatalara düşülmesine sebebiyet vermektedir.

Bu nedenle, yatırım indirimi müessesesinin yeniden düzenlenmesine ihtiyaç vardır. Bu düzenleme yapılırken, geçmişte başarılı bir şekilde uygulanan yatırım indirimi düzenlemeleri esas alınabilir.

1.3.1.11. Kurumlar Vergisi Oranı Düşürülmeli

Kurum kazançları üzerindeki vergi yükü yanında kurumlar vergisi oranı, başka birçok unsurla birlikte, uluslararası rekabet açısından son derece önemlidir. Dolayısıyla rekabetçi olma özelliğini kaybeden oranın yeniden değerlendirilerek daha rekabetçi bir orana indirilmesi gerekmektedir. Türkiye uluslararası vergi rekabeti yarışında olmak istiyorsa, vergi politikasını bu amaç doğrultusunda belirlemek ve kurumlar vergisi oranını bu çerçevede yeniden değerlendirmek zorundadır. Dünyada yüksek oranlı ülkelerden bir kısmında çarpıcı oran indirimleri olduğu, 2019 yılı itibariyle, Doğu Avrupa’da bir grup ülkede uygulanan kurumlar vergisi oranının %10’lar düzeyine kadar indiği görülmektedir.

Yapılan analiz ve değerlendirmeler, diğer destekleyici önlemlerle birlikte yapılması halinde oran indirimlerinin vergi gelirlerinde azalışa yol açmadığı gibi, çok sayıda örnek tersine vergi gelirlerinde artış olduğu sonucunu ortaya koymuştur.

Bu bağlamda, uluslararası vergi rekabetinde de avantaj sağlayabilmek açısından uygulanmakta olan kurumlar vergisi oranının kademeli olarak azaltılması önerilmektedir.

Bunun dışında tek bir KV oranı yerine, halka açıklık, sektör ve faaliyet türlerine göre farklı uygulanacak KV oranı tercih edilebilir. Bu bağlamda örneğin imalat ya da ihracat gibi faaliyetlerden elde edilecek gelirler için ayrı bir oran belirlenebilir.

1.3.1.12. Teknik İstisnalar Dışındaki İstisnalar Kaldırılmalı

Özellikli sektör ve konulara yönelik istisna düzenlemesi yapılmalıdır. Kurumlar Vergisi Kanununda çok sayıda istisna yer almaktadır. Bu istisnalar gözden geçirilerek, teknik nedenlere ilave olarak ekonomik ve sosyal nedenleri olanlar dışındaki istisnalar kaldırılmalıdır.

Ayrıca verilen teşviklerin amaca daha iyi hizmet edebilmesi açısından bu teşviklerin seçici olması, genel olarak değil belli sektör ve konulara yönelik istisna düzenlemesi yapılmasında fayda bulunmaktadır.

1.3.1.13. Gelir Vergisi Tarifesi Yeniden Düzenlenmeli

2022 yılı kazançları için uygulanmakta olan gelir vergisi tarifesi; beş dilimli olup artan oranlılığın uygulandığı gelir uzunluğu, ücretlilerde

TL, ücret dışı kazançlarda 170.000 TL’dir. İlk dilim için %15 olarak belirlenmiş olan oran 5, 7, 8, 5 puan artmalar göstererek hem ücret kazançlarında hem de ücret dışı kazançlarda 880.000 TL’yi aşan gelir için %40 oranında vergilemeyi öngörmektedir. %40’lık marjinal oranın gerçek kişileri kurumlaşmaya iten bir güç oluşturması ekonomi için olumlu olur. Ancak vergiden, dolanmak suretiyle kurtulmak için şirketleşmeye yol açması, kamusal düzeni bozan bir şekilde beyan dışılığa sebep olmaktadır. Bu nedenle, gelir vergisi tarifesinin mükelleflerin vergi uyumunu artıracak bir yapıya dönüştürülmesi ihtiyacı vardır.

Hakkaniyete uygun bir vergileme için bu tarifeyi oluşturan yelpazenin daha açık olmasında yarar bulunmaktadır. İlk dilimin tutarı, asgari geçim indirimi ile birlikte, 4 kişilik bir ailenin geçinmesine imkân verecek bir tutar olmalıdır. En üst dilimin vergi oranı ise artırılmalıdır.

Örneğin ilk dilimin oranı %15’ten %10’a indirilmeli ve tutarı 60 bin liraya çıkarılmalıdır. En üst dilimde 5 milyon liranın üzerindeki gelirler yer almalı ve vergi oranı %45 olmalıdır. İlk ve son dilim arasına 5 dilim yerleştirilerek 7 dilimli bir tarife uygulanmalıdır.

1.3.1.14. Devreden KDV ve KDV İadelerinde Yaşanan Sorunlara İlişkin Öneriler

Katma Değer Vergisinin matematiksel işleyişini bozacak en önemli kesinti, mal ve hizmet üretim ve satış zincirinde nihai tüketici de dahil olmak üzere herhangi bir aşamada istisnalar veya oran indirimleri nedeniyle “bir sonraki safhaya geçerken alınması gereken verginin hiç alınmaması veya bu zincir boyunca daha önce uygulanmış olan orandan daha düşük bir oranda alınmış olmasıdır. Bu kesintiler genel olarak “vergi istisnaları ve indirimli oran uygulamaları” şeklinde karşımıza çıkmaktadır.

KDV sisteminin en temel özelliği, nihai yüklenicide kalacak olan vergi yükünü asla alt aşamalara yaymaması ve bunu da indirim ve iadeler yoluyla sağlamasıdır. Ancak ülkemiz uygulamalarında katma değer vergisinin esasını oluşturan “verginin mükellef üzerinde yük olarak kalmaması” ilkesi, devreden verginin hiçbir zaman iadeye konu edilmemesi ve ilelebet devretmeye devam edilmesi uygulaması nedeniyle ciddi biçimde hasar görmüştür.

Mevcut koşullarda özellikle devreden vergiden kaynaklanan sorunlara kısa vadede bir çözüm bulmak çok mümkün görünmemektedir. Bu nedenle öncelikli olarak bundan sonraki süreçte ortaya çıkabilecek sorunları en aza indirebilmek ve devir KDV yükünün artmasına çözüm getirebilmek amacıyla aşağıdaki öneriler yapılmıştır.

i.) Ara malı ve hammadde için ödenen KDV ile ortaya çıkan ürünün KDV oranları arasında farkın negatif olduğu üretim alanlarında KDV oranları arasındaki farkın kanunun amacına da uygun olmayan bir şekilde üretici üzerinde yük oluşturmasını engelleyici yasal düzenleme yapılmalıdır.

ii.) KDV’de yer alan istisnalar gözden geçirilmeli, mali, sosyal ya da ekonomik olarak gerekli olmayanlar kaldırılmalıdır.

iii.) Grup şirketleri için konsolide kurumlar vergisi ve KDV beyan sistemine geçilmeli, 1 ve 2 no.lu KDV Beyannameleri birleştirilmelidir.

iv.) İade hakkı doğuran işlemlerde iade edilecek KDV, yüklenilen verginin esas alınması yerine istisna veya indirimli oran nedeniyle alınmayan vergi esas alınarak hesaplanmalıdır.

1.3.1.15. Belirli Değerin Üzerinde Gayrimenkul Satışlarında Değerleme Raporu İstenmeli

Şayet gayrimenkulün satın alınması sırasında kredi kullanılıyorsa bankanın değerleme raporu da vergi dairesine iletilmek üzere sunulmalıdır. Yoksa sadece tanımlanacak büyük işlemler için değerleme raporu istenmelidir.

1.3.1.16. Geriye Dönük Zarar Mahsubu Yapılabilmeli, İleriye Dönük Zarar Mahsupları Endekslenmeli

Zarar mahsubu düzenlemesi, özünde kazancın gerçek ve safi tutarının vergilemesini sağlayan bir düzenlemedir. Vergilemenin hesap dönemleri itibariyle ayrılarak yapılması bu durumu değiştirmemektedir. Dolayısıyla her iki yöne zarar mahsubunun özünde farkı yoktur.

Geriye doğru zarar mahsubuna ilişkin bir düzenlemenin olmaması bu kazancın gerçek ve safi tutarını vergileme esasına aykırıdır. Örneğin birinci yıl 100 birim zarar, ikinci yıl ise 100 birim kar elde eden bir mükellefle, tersi durumun söz konusu olduğu yani birinci yıl 100 birim kar, ikinci yıl ise 100 birim zarar elde eden bir başka mükellefin vergi yükleri ve ödedikleri vergiler aynı olmamaktadır. Bunu sağlamanın yolu, ikinci örnekte de birinci yıl ödenen verginin kuruma iadesi, yani geriye doğru da zarar mahsubuna olanak sağlanmasıdır.

İleriye doğru zarar mahsubunda geçmiş yıllara ait zararlar nominal değerleriyle ileriye taşınmaktadır. Dolayısıyla mahsup edilecek zarar tutarı enflasyon nedeniyle değer kaybetmekte, gerçek değeriyle mahsuba konu edilememektedir.

Bu nedenlerle, vergi mevzuatında yapılacak düzenleme ile cari yılda oluşan zararların önceki dönem kazançlarından mahsubuna olanak sağlanması ve ileriye doğru zarar mahsubunda da zararların endekslenerek mahsup edilebilmesi sağlanmalıdır.

1.3.1.17. Grup Şirketlerinde Konsolide Beyanname Verilmesine İmkan Sağlanmalı

Grup şirketi kavramı, bir “ana şirket” ve “ana şirketin belirli bir oranda kar payına, hissesine ve/veya oy kullanma hakkına sahip olduğu diğer şirketler/ bağlı işletmeler” olarak tanımlanmakta ve her ülke mevzuatında grup şirketinin belirlenmesinde farklı kriterler esas alınmaktadır.

Grup şirketlerinin vergilendirilmesinin en tipik uygulaması, şirketler arası işlemlerin vergiye tabi tutulmadığı vergi konsolidasyonudur. Bunun dışında daha farklı kurallar öngören grup dağıtım ve grup feragat sistemlerini uygulayan ülkeler de mevcuttur.

Konsolidasyon sisteminde, grup üyelerinin kazanç ve zararları toplanır ve birleşik (konsolide) vergi beyannamesi verilir. Genel olarak şirket tarafından konsolidasyon döneminden önce oluşan zararlar, grubun indirim sistemine uygulanmaz ve söz konusu zararlar aynı şirket tarafından gelecek yıla devredilir.

Vergi konsolidasyonu esasının kabul edilmesi durumunda grup şirketleri bakımından; zararların kullanılabilmesi, grup içi işlemlerin vergiden istisna edilmesi ve yükümlünün ve vergi idaresinin iş yükünün azaltılması gibi olumlu sonuçlar gerçekleşecektir.

Bu açıklamalar ışığında;

Uluslararası uygulamalara paralel,

Tercihe bağlı olan ancak belli bir süre tercihin değiştirilemediği,

Tam mükellef kurumları kapsama alan,

Başlangıçta yüksek bir kontrol tanımıyla (%90 olabilir),

Verginin ödenmesinde müteselsil sorumluluğu esas alan,

Konsolidasyona tabi kurumların kendi aralarında transfer fiyatlandırması ve örtülü sermayeye ilişkin kuralların uygulanmadığı,

Konsolidasyon öncesine ait kullanılmamış zarar mahsubu ve istisnaların, sadece ilgili kurum kazancıyla sınırlandırıldığı,

Bir vergi konsolidasyon beyanname yöntemi önerilmektedir.

1.3.1.18. Taşınmaz ve İştirak İstisnası Satışında KV ve KDV İstisnası Gözden Geçirilmelidir

Bilindiği üzere kurumların aktifinde kayıtlı taşınmaz ve iştirak hisselerinin satışından sağlanan kazançlar için kurumlar vergisi istisnası ve bu satışlar üzerinden hesaplanacak KDV için KDV istisnası uygulaması 1985 yılından beri devam etmekte olup, anılan istisnalar için her iki kanunda da önceleri geçici maddelerde sonra ise kalıcı maddelerde olmak üzere muhtelif düzenlemeler yapılmıştır.

Söz konusu istisnalarla ilgili olarak uygulamada çeşitli sorunlar bulunmaktadır. Bu sorunların çözümü için yapılabilecek bazı işlemler aşağıda belirtilmiştir.

Kurumlar vergisi istisnası ile ilgili olarak;

-İstisnanın amacının, sistematiğinin ve koşullarının tamamen değiştirilerek, söz konusu kıymetlerin elde tutma süresine bağlı, kademeli bir yapı kurulmalı ve uygulanacak istisna oranı da buna göre belirlenmelidir. Bu kapsamda, 2 yıldan az elde tutulan kıymetler için istisna uygulanmamalı,

2 yıldan daha uzun elde tutmalarda ise uygulanacak istisna oranı kademeli olarak arttırılmalıdır.

-Satıştan zarar doğması durumunda zarar mahsubuna engel olunmamalıdır.

-Taşınmaz ve iştirak hissesi satışı ile uğraşanların, bu çerçevede elde tuttukları varlıklar için istisna verilmemeli, ancak ticaretle uğraşma kavramı net olarak tanımlanmalıdır. Bu bağlamda örneğin işletme faaliyetlerinde kullanılan taşınmazın geçici olarak kiraya verilmesi, istisna uygulamasına engel olmamalıdır.

-İstisna, taşınmaz ve iştirak satış kazancının vergileme yöntemi olarak düzenlenmeli, amacı likidite sağlamak ve mali bünyeyi güçlendirilmekle sınırlanmamalı, maddede yazılı koşulların yerine getirilmesi durumunda uygulanabilir olmalıdır.

-İstisna uygulamasında nakit tahsilat ve tahsil edilen tutarın belli amaç için kullanımı koşulları aranmamalı, satıştan gelen nakdin kullanımı işletmecilik prensiplerine ve işletme yönetimlerinin iradesine bırakılmalıdır.

KDV İstisnası ile ilgili olarak; istisna, her türlü taşınmaz ve iştirak hissesi satışında değil, belli şartların yerine getirilmesi halinde uygulanmalıdır. Bu kapsamda uygulamanın ilk zamanlarında olduğu gibi, KDV istisnası da Kurumlar Vergisi Kanununda yer alan şartlarla uygulanmalıdır.

1.3.1.19. Yurt Dışı Ödemelerde Stopaja Tabi Tutulacak İşlemler ve Stopaj Matrahı Konusu Netleştirilmeli

Bilindiği üzere, gelir, kurumlar ve katma değer vergisi kanunlarına göre yurt dışına yapılan bazı ödemelerden gelir, kurumlar ve katma değer vergisi stopajı yapılmaktadır.

Her üç kanunun uygulanmasında en çok karşılaşılan sorunlar, belirtilen stopajların ne zaman yapılacağı ve stopajın matrahının ne olacağı hususlarından kaynaklanmaktadır.

Konuya ilişkin mali idare uygulamalarında farklılıklar bulunmakta olduğundan, konunun ilgili kanunlarda yapılacak düzenlemelerle çözümlenmesinde fayda bulunmaktadır.

Bu bağlamda;

Söz konusu ödemelere ilişkin stopajın ne zaman yapılması gerektiği,

Stopajın matrahının her üç vergi türü itibariyle ne şekilde hesaplanacağı ve matraha nelerin dahil olacağı,

Özellikle kur farklarının (lehte veya aleyhte) stopaj matrahının tespitinde dikkate alınıp alınmayacağı, alınacaksa ne şekilde dikkate alınacağı,

hususlarının açık olarak belirlenmesi gerekmektedir.

1.3.1.20. Vergi İncelemelerinin Süresine İlişkin Düzenlemeler Netleştirilmeli, Bunlara Uyulmaması Durumunda İşlemler Açık Olarak Belirlenmeli

Bilindiği üzere Vergi Usul Kanunu’nun 140/6 ncı maddesinde, vergi incelemesinin incelemeye başlanıldığı tarihten itibaren, tam inceleme yapılması halinde en fazla bir yıl, sınırlı inceleme yapılması halinde en fazla altı ay, katma değer vergisi iade incelemelerinde ise en fazla üç ay içinde incelemelerin bitirilmesinin esas olduğu, bu süreler içinde incelemenin bitirilememesi halinde ek süre talep edilebileceği, bu talebin vergi incelemesine yetkili olanların bağlı olduğu birim tarafından değerlendirileceği, tam ve sınırlı incelemelerde altı ayı, katma değer vergisi iade incelemelerinde ise iki ayı geçmemek üzere ek süre verilebileceği ifade edilmiş ancak incelemelerin belirtilen süreler içinde bitirilememesi halinde yapılacak işlemler ve incelemenin süresinde bitirilememesinin

sonuçları hakkında bir düzenleme yapılmamıştır. Bu durum ise hem uygulamada belirsizliğe hem de özellikle KDV iade incelemeleri gibi incelemelerde mükelleflerin mağduriyetine yol açmaktadır.

Anılan maddede yapılacak düzenleme ile incelemenin süresinde bitirilememesi halinde, belirtilen inceleme gerekçesi ile ilgili olarak başka bir inceleme ya da tarhiyat yapılamayacağı, KDV iade incelemelerinde ise iadenin onaylanmış kabul edileceği konusunda belirleme yapılması önerilmektedir.

Öte yandan vergi incelemelerinde sıkıntı yaratan başka bir konu ise özellikle sahte veya muhteviyatı itibariyle yanıltıcı belge düzenleme ya da kullanma konusunda düzenlenen vergi tekniği inceleme raporlarından kaynaklanmaktadır. Bu raporlar, hem yeterli araştırma ve inceleme yapılmadan düzenlenmekte (örneğin adresinde bulunmayan bir mükellef için başka hiçbir araştırma yapılmadan sahte veya muhteviyatı itibariyle yanıltıcı belge düzenleme konusunda vergi tekniği raporu düzenlenmekte ve nezdinde rapor düzenlenen firmadan alışı olan tüm mükellefler de otomatik olarak sahte veya muhteviyatı itibariyle yanıltıcı belge kullanan mükellef olarak değerlendirilmektedir) hem de vergi/ceza ihbarnamelerin ekinde tebliğ edilmediği için mükelleflerin ne ile suçlandıkları konusunda yeterli bilgileri olmadığı gibi kendilerini savunma imkanları da olamamaktadır.

Yapılacak düzenleme ile; bu raporların düzenlenme şartları ile içeriklerinde bulunması gereken hususlar kanun hükmü haline getirilmeli ve bu raporların da düzenlenecek vergi/ceza ihbarnamelerine eklenmesi gerektiği hususu açıkça belirtilmelidir.

1.3.2. Uygulamaya İlişkin Öneriler

İdari uygulamalardan kaynaklanan sorunlar, ağırlıklı olarak KDV iadesine ilişkin işlemlerle ilgilidir. Bunun dışında kurumlar vergisi uygulamasında yine idari uygulamadan kaynaklanan en önemli sorunların başında, kurumların sermaye azaltması durumunda azaltılan sermayenin kar dağıtımı olarak kabul edilmesi ve azaltılan sermayenin unsurlarının en çok vergileme yapılmasını gerektirecek şekilde belirlenmesi gerektiği yönündeki uygulama gelmektedir.

Bu bölümde, daha çok uygulamadan ve idari işlemlerden kaynaklanan ve çözümü için kanunlarda düzenleme yapılmasına gerek olmadan idari işlem ya da uygulamalarla düzeltilebilecek sorunlara ilişkin önerilerden bahsedilecektir.

Ancak bu sorunlardan önce vurgulamakta ve dikkate alınmasında fayda gördüğümüz bir başka husus ise vergilemede kanunilik ilkesine aykırı olarak kanunlarda Maliye Bakanlığı’na verilen usul ve esas belirleme

yetkisi ile anılan Bakanlığın da bu yetkiyi vergilemede belirlilik ilkesine de aykırılık oluşturacak şekilde oldukça abartılı bir biçimde kullanmasının yarattığı sorunlardır.

1.3.2.1KDV İadesine Yönelik Uygulama Sorunları

KDV iadesine yönelik olarak kanunda yer almamasına rağmen, Bakanlığın “usul ve esas belirleme” yetkisine istinaden yaptığı düzenlemelerden kaynaklanan uygulama sorunlarını;

İadesi talep edilecek verginin hesaplanma yöntemi,

İade talebi için ibrazı gereken belgeler ile iade talep etme süresine ve yöntemine yönelik,

Sorunlar olarak tasnif etmek mümkün olup, bunlar aşağıda ana hatlarıyla belirtilmiştir.

1.3.2.1.1. ade Edilecek Verginin Hesaplanma Yöntemine İlişkin Sorunlar

1.3.2.1.1.1. İstisna İşlemlerden Kaynaklanan İadelerin Hesaplanmasına İlişkin Sorunlar

KDV Kanununda yer alan düzenlemelerden 32’ inci maddeye göre istisna işlemlerden kaynaklanan iadelerde, işlemin bünyesine giren vergi yani yüklenilen vergi; 11/1-c ve geçici 17 inci maddelere göre ise ihraç kayıtlı satışlarda işlem bedeli üzerinden hesaplanıp beyan edilen ancak tahsil edilmeyen vergi, iade edilecek vergiye esas alınmalıdır.

Ancak KDVGUT’de bu düzenlemelere aykırı ifadeler bulunmakta olup, bunlar ana başlıklar itibariyle aşağıda belirtilmiştir.

a) DİİB sahibi mükellefin ihraç kaydıyla tesliminde iade edilecek KDV, ihraç kayıtlı teslim bedeli ile DİİB kapsamında alınan girdilerin bedeli arasındaki farka genel vergi oranı uygulanmak suretiyle bulunacak tutarı aşamaz. (KDVGUT IV/A-1.5.)

b) Eşdeğer eşya uygulaması kapsamında iade edilecek KDV tutarına ilişkin olarak hem tutar ve hem de dönem yönünden getirilen kısıtlama (KDVGUT IV/A-1.5.)

c) İhraç kayıtlı mal alıp ihraç edenlerin genel giderler ve ATİK nedeniyle yüklenip iadesini talep edecek olduğu vergiye ilişkin kısıtlama (KDVGUT IV/A-1.3.)

d) İthalatta gözetim uygulaması nedeniyle Gümrük İdaresine ödenen fark KDV nedeniyle %18’lik sınırın aşılması halinde aşan kısmın iadesinin sadece vergi inceleme sonucuna göre yapılmasına ilişkin sınırlama.

Yukarıda belirtilen ve daha önceki tebliğlerde olmamasına rağmen KDVGUT’de gündeme getirilen düzenleme ve açıklamalar, KDV Kanunun 11/1-c ve 32 inci maddelerinde yazılı düzenlemelere aykırılık oluşturmaktadır. Bu nedenle ya söz konusu ifadelerin kanun metnine uygun hale getirilmesi ya da kanunda yer alacak düzenlemelerle hayata geçirilmesi gerekir.

1.3.2.1.1.2. İndirimli Orana Tabi İşlemlerden Kaynaklanan İadelerin Hesaplanmasına İlişkin Sorunlar

a) İade Talebinin Kapsamına Yönelik Kısıtlamalar

Tebliğde “İade talebinin, ilgili vergilendirme dönemleri itibarıyla indirimli orana tabi tüm işlemleri kapsaması gerekmekte olup, işlemlerin ayrıştırılıp sadece bir kısmına yönelik hesaplama yapılması ve bu şekilde iade talep edilmesi mümkün değildir (KDVGUT III/B-3.1.1.)” şeklindeki açıklama, mükellefleri gereksiz işlem ve hesaplamalarla muhatap etmektedir. İade talep edilecek işlemleri mükellefler serbestçe seçebilmelidir.

b) İade Hesaplamasında Dönemler İtibarıyla Çıkan Eksi Farklar Sorunu

Tebliğde yer alan “İndirimli orana tabi işlemlerde iade tutarı, indirimli orana tabi teslim veya hizmetle ilgili olarak yüklenilen vergi ile söz konusu işlemler üzerinden hesaplanan vergi arasındaki farkın sonraki döneme devreden KDV ile karşılaştırılması sonucu belirlenmektedir.

Bu hesaplama yapılırken, indirimli orana tabi işlemler üzerinden hesaplanan verginin bu işlemler nedeniyle yüklenilen vergiden yüksek olduğu dönemlerdeki tutarlar arasındaki farkın, cari dönem sonu iade edilebilir KDV tutarından düşülmesi öngörülmektedir (KDVGUT III/B-3.1.1.)” şeklindeki düzenleme, olması gerekenden daha az tutarın iadesi sonucunu doğurmaktadır.

Yıllık iade talep edilen durumlarda, yılın belli bir döneminde hesaplanan verginin yüklenilen vergiden fazla olması yani iade talep edilecek tutarın negatif çıkması, ilgili dönemde devreden KDV tutarının altında bir iade tutarı hesaplanmaması şartıyla önceki dönemlerde hesaplanan iade edilecek verginin indirim yoluyla giderildiği anlamına gelmemekte olup, bu durumda ilgili dönemde iade edilecek vergi tutarı sıfır olarak alınmalı ve önceki dönemlerde hesaplanan iade tutarı azaltılmamalıdır.

c) İndirimli Orana Tabi Taşınmaz Teslimlerinde, Teslim Taahhüdünün Parçasını Teşkil Eden Yan Ürünlerle İlgili Kısıtlama

Tebliğde yer alan “İndirimli orana tabi olmayan teslim ve hizmetler ile indirimli orana tabi işlemlerle ilgisi bulunmayan giderler dolayısıyla yüklenilen vergiler iade hesabına dâhil edilmez”

Örneğin, ankastre ürünlerle birlikte veya mobilyalı olarak satılan 150 m²’nin altındaki bir konut tesliminden kaynaklanan iade talebinde;

buzdolabı, fırın, davlumbaz, bulaşık makinesi, mobilya, perde, avize, vestiyer, televizyon ve benzeri eşyalar, konut sahibi kişilerce sökülüp taşınarak tekrar kurulup kullanılabilecek (eklenti) mahiyette olup, bunların teslimi konut tesliminden bağımsız bir teslim olarak değerlendirilmektedir.

Dolayısıyla söz konusu eşyaların teslimi için bu eşyaların tabi olduğu KDV oranı uygulanacak ve konut ile birlikte teslim edilen söz konusu eşyaların temininde yüklenilen KDV, genel esaslara göre indirim konusu yapılacak, ancak iade hesabına dâhil edilmeyecektir. (KDVGUT III/B-3.1.3.1.)”

Şeklindeki açıklama, günümüzde inşaat sektöründe yaşanan gelişme ve pazarlama tekniklerini göz ardı ettiği gibi, inşaat firmalarını beyaz eşya ticareti de yapan firmalar olarak görmektedir. Tebliğdeki açıklamanın uygulaması ya mümkün olmamakta ya da satıcılar ile alıcılar arasında sorunlara yol açmaktadır.

Ayrıca Tebliğde belirtilen bu eşyalar için konuttan bağımsız olarak ayrı fatura düzenlenerek, ait oldukları oranda KDV’ye tabi tutulmaları gerektiği şeklindeki görüşün de özellikle anahtar teslimi ihale edilen inşaat işlerinde, söz konusu eşyalar konutu satan firmaların aktifinde bulunmayacağı için farklı sorunlara yol açacağı ve uygulama imkanı olmayacağı tartışmasızdır.

Söz konusu işlemler esasında günümüzde çok gelişen pazarlama tekniğinin bir parçasıdır ve bu yöntemle firmaların satışları daha kolay yapıldığı gibi, konutların söz konusu eşyalarla birlikte satılması aynı zamanda konut fiyatını dolayısıyla hesaplanan KDV’yi de arttırmaktadır. Nasıl ki, konut fiyatında söz konusu eşyalar nedeniyle ortaya çıkan artış tutarının KDV tutarı hesaplanan KDV’den düşülmüyorsa, bu eşyalar için ödenen KDV’nin de yüklenilen KDV’den çıkarılmaması daha doğru ve işin özüne uygun bir yöntem olacaktır.

d) 150 m²’den Düşük Konut Teslimlerinde İadeye Konu Olan ve Olmayan Yüklenimler Ayrımı

Tebliğde; “150 m²nin altındaki konut teslimlerine yönelik iade taleplerinde, konutun yapımıyla ilgili harcamalar nedeniyle yüklenilen vergiler iade hesabına dâhil edilebilecek, konutun yapımı için zorunlu olmayan harcamalar nedeniyle yüklenilen vergiler iade hesabına dâhil edilmeyecektir.

Dolayısıyla bir arada bulunan konutların ortak kullanımına ait olan sosyal ve kültürel ihtiyaçları karşılamak üzere düzenlenmiş çocuk parkı, bahçe düzenlemesi, havuz, pergola, kamelya, çim ekimi, spor alanı, alışveriş merkezi gibi alanlara ilişkin konutun yapımı için zorunlu olmayan harcamalar nedeniyle yüklenilen KDV iade hesabına dâhil edilemeyecektir (KDVGUT III/B-3.1.3.1.)” şeklinde açıklama vardır.

Bu açıklamada yer alan “konutun yapımı için zorunlu olmayan harcamalar” kavramı net bir kavram değildir ve duruma göre değişebilmektedir. Bu yaklaşıma göre, otomobil üreterek ihraç eden bir mükellefin, otomobilin hareket etmesi için zorunlu olan parçalar dışındaki parçalar nedeniyle ödediği vergiyi de iade olarak talep edememesi gerekir. Bu anlayış makul ve iktisadi olmaktan oldukça uzaktır. Belirtilen harcamalar da konut teslim eden satıcının bu teslimle bağlantılı ve zorunlu yükümlülükleri arasındadır. Ayrıca uygulamada vergi daireleri, tebliğde ismen sayılan harcamaların kapsamını daha geniş olarak yorumlamaktadır (örneğin kapıcı daireleri gibi) ve bu da idare ile mükellef arasında ilave sorun yaratmaktadır.

1.3.2.1.2. İade Talebi İçin İbrazı Gereken Belgeler ile İade Talep Etme Süresine ve Yöntemine İlişkin Sorunlar

a) İndirimli Orana Tabi Malların İhraç Kaydıyla Teslimi:

Bilindiği üzere, 3065 sayılı Kanunun (11/1-c) ve geçici 17’nci maddeleri kapsamında ihraç kaydıyla teslim edilen malların ihracı üzerine ihraç kaydıyla teslim faturasında hesaplanan ancak tahsil edilmeyen ve tecil de edilemeyen KDV mükellefe iade edilmektedir. Bu işlem indirimli orana tabi bir teslim ise hesaplanan KDV tutarını aşan yüklenimleri de Kanunun (29/2)’ nci maddesine göre mükellefe iade edilebilir. (KDVGUT III/B-3.4.2.).

Mükellefler indirimli orana tabi malların ihraç kaydıyla tesliminden kaynaklanan tutarın iadesini, ihracat gerçekleştiğinde talep edebilmektedir (KDVGUT II/A-8.12.).

Bu konuda KDVGUT’den önceki düzenlemeye dönülmelidir. Eğer bu uygulama devam edecekse, iade talebi için ihraç kayıtlı satılan malın ihraç edilip edilmediğine bakılmaksızın iade talep edilmelidir.

b) Yüklenilen Vergi Listesi Gerçek Durumu Açıklamaktan Uzak Olup, Gereksiz İşlemlere Yol Açmaktadır:

Özellikle imalatçı firmalar açısından gerçeği yansıtmaktan oldukça uzak ve varsayımsal bir çalışma haline gelen yüklenim listenin istenilmesinden vazgeçilmeli ve bunun yerine 84 Seri No’lu Tebliğ’de açıklandığı üzere iade talep edilen işlemin bünyesine giren vergi miktarına ilişkin hesaplamaları gösterir tablonun ibrazı yeterli olmalıdır.

c) İade Talep Etme Süresine ve Yöntemine Yönelik Kısıtlamalar:

İade başvurusunda bulunacak olanların, iade hakkı doğuran işlemin gerçekleştiği dönemi izleyen ikinci takvim yılının sonuna (indirimli oranda izleyen takvim yılı sonuna) kadar ilgili dönem beyannamelerinde istisnaya ilişkin yüklenilen KDV sütununu doldurması ve en geç bu süre içinde standart iade talep dilekçesiyle birlikte iade için gerekli belgeleri

(teminatla talep edilen iadelerde teminat dahil) vergi dairelerine vermeleri beklenmektedir.

KDV iadesi için nakden veya mahsuben iadeye ilişkin iade talep dilekçesi olmadığında, gerekli bütün belgeler ibraz edilmiş olsa da iade talebinde bulunulmamış sayılma uygulaması, iade için gerekli bütün belgeleri vergi dairesine ibraz eden ancak herhangi bir nedenle iade talep dilekçesini vermeyen/veremeyen firmaların gereksiz yere mağduriyetine ve hatta hak kayıplarına yol açmaktadır.

İade talep edilmiş sayılması için beyannamede iade tutarını göstermek ve gerekli belgeleri vermiş olmak yeterli olmalıdır. Talep dilekçesi verilmediği sürece iade yapılmayabilir ancak dilekçenin verilmemesi hak kaybına yol açmamalıdır. 6183 sayılı Kanun hükümleri de dikkate alınarak gerekli belgeleri ibraz eden ancak borçlu olmasına rağmen sadece mahsup talep dilekçesi vermeyen mükelleflerin borçlarına mahsup işlemi, dilekçe dışındaki belgelerin tamamlandığı tarih itibariyle yapılmalıdır.

d) İki ve Bir Yıllık İade Talep Süresi Uzatılmalıdır:

İndirimli orana tabi işlemlerle ilgili iade taleplerinin 1 yıl, diğerlerinde 2 yıl olarak belirlenen hak kaybı doğurucu sürede yapılmasına yönelik düzenlemedeki sürelerin en az 2 ve 3 yıl olarak değiştirilmesi uygun olacaktır.

e) İadesi talep Edilecek Tutarın Tespitine Yönelik Kısıtlama:

Mükelleflerin iade hakkı doğuran işlemleri nedeniyle iadesini talep ettikleri tutarın bir kısmının iade alınıp kalan kısmının indirim yoluyla giderilmesini önleyen kısıtlama gereksiz olup, sistemin ağırlaşmasına sebebiyet verdiğinden, mükelleflere bu konuda bir tercih serbestisi verilmelidir.

f) Olumlu ve Olumsuz Rapor Değerlendirmesinde Belli Limitler Konulmalı:

Mükelleflerin genel veya özel esaslara tabi tutulmalarında etkili olan olumlu ve olumsuz rapor değerlendirilmesinde, belli limitler öngörülmeli ve bu limitlerin altında kalınan durumlarda raporlar olumsuz rapor olarak kabul edilmemeli ya da bu durum raporun olumlu rapor sayılmasına engel olmamalıdır.

1.3.2.2. Kurumlar Vergisi Uygulamasına Yönelik Sorunlar: 1.3.2.2.1.İrtibat Büroları Yıllık Olarak Hazırlayacakları Bir Raporu

1.3.2.2.1. Mali İdareye Sunmalı

Bu raporda büronun faaliyetlerinin kapsamı ve bu işlemlerin alınan faaliyet iznine uygunluğu, dolayısıyla faaliyetin vergilenebilecek işyeri oluşturup oluşturmadığına ilişkin hususlar irdelenmelidir.

İrtibat bürosu faaliyetleri kapsamı dışında ticari faaliyetlerde bulunulduğu halde yabancı irtibat bürosu olduğundan bahisle faaliyetlerin (ve çalışanların ücretlerinin) vergi dışı bırakılması söz konusu olabilir. İrtibat büroları yıllık olarak hazırlayacakları bir raporu Mali İdareye sunmalıdır. Bu raporda büronun faaliyetlerinin kapsamı ve bu işlemlerin alınan faaliyet iznine uygunluğu, dolayısıyla faaliyetin vergilenebilecek işyeri oluşturup oluşturmadığına ilişkin hususlar irdelenmelidir

1.3.2.2.2. Türkiye’de Kurulu Şirketlerin Yurt Dışındaki Menkul ve Gayrimenkul Kıymetleri, Ortaklıkları Olarak Raporlanmalı

Bu raporda varlıklardan elde edilen gelirler, bu gelirlerin beyanlara yansıdığı hususlar ile gelir yoksa nedenleri izah edilmelidir.

1.3.2.2.3. KVK 30. Maddesi 7. Fıkrasında Sözü Edilen Ülkeler İvedi Olarak Belirlenmeli

Nakit sermayenin (paranın) vergi cennetlerine akışının kontrol altına alınmasına yönelik olarak KVK’nın 30’uncu maddesindeki ülkelerin kararlaştırılması önem arz etmektedir. Bu ülkeler bir an önce belirlenmeli ve bu ülke veya bölgelere düzenlenen veya buralardan gelen faturalar raporlanmalıdır,

Bu raporda, bahse konu şirketle yapılan anlaşmanın mahiyeti, bu şirkete ilişkin bilgiler (ticari sicil bilgileri, ortaklar, yöneticiler, vekiller vb.), bu şirketin mensubu olduğu bir grup varsa gruba ilişkin bilgiler, çalışan sayısı, sermayesi, iş yeri büyüklüğü, internet sitesi vb. şirketin faaliyetlerine, hacmine dönük bilgi edinim imkanı verecek bilgilere yer verilmelidir.

1.3.2.2.4. Antrepo Üzerinden Yürütülen İşlemlerin Kontrolü Yapılmalı

Özellikle Türkiye’de bir işyeri veya daimî temsilcisi olmayan şirketlerin antrepo üzerinden yaptıkları teslimler bir iş yeri veya temsilciğin oluşup oluşmadığı açısından gözden geçirilmelidir.

1.4. UYGULAMA MODELİNİN HAZIRLANMASI

Önerilen sistemin stratejileri ve stratejilerin faaliyet planları, politikalar ve temel öncelikler ile mevcut vergi sistemine ilişkin öneriler çalışmanın çıktıları olarak tasarlanmış ve tanımlanmıştır. Çalışmanın çıktıları, girdilerinin ve bileşenlerinin, gruplarının ortak ürünleri olarak üretilmiştir. Önerilen sistemin strateji dokümanı ve eylem planı olarak da ifade edilebilecek bu ürün, tüm paydaşların değerlendirmelerinden sonra bir uygulama modeli oluşturulacaktır.

1.4.1. Önerilen Sistemin Paydaşlar Tarafından Değerlendirilme Süreci

Çalışmanın çıktılarının ilave modüller eklenerek zamanlama tablosuna aktarılması, uygulama modelinin hazırlanmasında önemli işlev görmektedir. Böylece paydaşların görüş ve düşüncelerini derleme ve değerlendirme mümkün olmaktadır. Ayrıca, bu işlem belirlenen tahmini sürede tamamlanabilmektedir.

Bu kısımda, bir önceki kısımda uygulanan metodolojinin izlenmesi çalışma perspektifinde tutarlılığı artıracaktır. Bu çerçevede, birinci ana ekseni tanımlayan iş toplumunun beklentileri (İTB): evrensel vergi sistemi ve uygulamalarının çıktılarının zamanlama tablosu (Şekil 5), ikinci ana ekseni tanımlayan iş toplumun yükümlülükleri (İTY): evrensel işletme davranışı ve yaklaşımı zamanlama tablosu (Şekil 6), ana eksenlerle ilgili politikalar (Şekil.7) ve temel önceliklerin (Şekil 8) zamanlama tablosu oluşturulmuştur. Ayrıca, mevcut vergi sistemine ilişkin öneriler içinde zamanlama tablosu hazırlanmıştır (Şekil 9).

Paydaşların değerlendirme işlemi ve her strateji için ayrı gruplar oluşturulabilir. Sistemin bütünlüğü dikkate alınarak geniş katılımlı tek grup da belirlenebilir. Önemli olan husus, hangi konuların hangi perspektifle tartışılacağıdır.

Oluşturulan ve hazırlanan zamanlama tablolarının içerikleri ile ilgili çalıştaylar yapılarak, önerilen sistemin detaylı değerlendirilmesi mümkün olacaktır. Böylece, paydaşların beklentileri ve yükümlülükleri ortak platformlarda tanımlanmış ve belirlenmiş olacaktır. Bu sürecin, aynı dönemlerde farklı oturumlar düzenlenerek, ortalama bir yılda tamamlanabileceği öngörülmektedir.

Önerilen sistemin parametrelerine ilişkin, paydaşlar tarafından yapılması planlanan değerlendirilme süreci çalışmalarının/çalıştaylarının kalitesi, zamanlama çizelgesine uyulmasına bağlıdır (Şekil 10).

1.4.2. Uyum/Geçiş Dönemi İzleme Süreci

Paydaşların talep ve beklentileri ile tercih ve öncelikleri arasında güçlü ortak payda oluşturmayı amaçlayan önerilen sistemin uygulamasının bir süre izlenmesi özel önem taşımaktadır. Karar alma ve uygulama usul ve yöntemlerinin kalitesi, işlerin planlanması, uygulanması, kontrol edilmesi ve gerektiğinde önlem alınması, güncellenmesi süreçlerinin icra edilmesine bağlı olagelmiştir. Çalışmanın önem verdiği yeni nesil konsensüsün başarısı, bu sürecin yönetilme yön ve şekline bağlı olacaktır.

Tasarlanan ve uygulamaya konulan sistemin işleyişini dönemsel olarak izlemek ve değerlendirmek alternatif maliyetleri azaltacaktır. Önerilen sistemin paydaşlar tarafından değerlendirilmesi aşamasında, zamanlama tablolarında izlenen metodolojiye uygun olarak, uyum dönemi izleme formu hazırlanmalıdır. Ortalama iki yıl sürmesi öngörülen bu süreçte, üçer aylık dönemlerde söz konusu işlevi yerine getirecek, raporlama yapacak karma komisyon oluşturulabilir.

1.4.3. Uygulama Dönemi

Önceki iki süreç başarılı şekilde tamamlandığında, çalışmanın amaçladığı sonuçlara başarılı şekilde ulaşılacaktır. Paydaşları etkileyen iç ve dış koşullar sonuçları da etkileyecektir. Bu nedenle, izleme ve değerlendirme işlevini kalıcı hale getirecek komisyona kurumsal yapı kazandırılmalıdır.