YEMİNLİ MALİ MÜŞAVİRLİK MESLEĞİNE YÖNELİK KAMUOYU ALGISI

Proje Koordinatörü

Prof. Dr. Nilgün ÇİL

Araştırmacılar

Dr. İbrahim Zeki AKYURT

Dr. Şerif Emre GÖKÇAY

Dr. Hakan BEKTAŞ

Danışmanlar

Prof. Dr. Murat ŞEKER

Doç. Dr. Arif SALDANLI

*Tüm haklar saklıdır. Bu yayının hiçbir bölümü, yazarların, İstanbul Üniversitesi’nin önceden yazılı izni olmaksızın mekanik olarak, fotokopi yoluyla veya herhangi bir şekilde çoğaltılamaz. Eserin bazı bölümleri veya paragrafları, sadece araştırma veya özel çalışmalar amacıyla, yazarlara atıfta bulunarak kullanılabilir.*

Bu kitap, İstanbul Yeminli Mali Müşavirler Odası ile İstanbul Üniversitesi Teknoloji Transfer Uygulama ve Araştırma Merkezi Müdürlüğü arasında imzalanan TTM-KAP-2018-60 nolu Ar-Ge Kontratlı proje kapsamında hazırlanmıştır.

Yönetici Özeti

Türkiye’de mali müşavirlik ile ilgili kanun 13.06.1989 tarih ve 20194 sayılı Resmi Gazete ’de yayınlanmış olan 3568 sayılı Serbest Muhasebeci Malî Müşavirlik ve Yeminli Malî Müşavirlik Kanunu’dur. Bir meslek kanunu olarak da kabul edilen 3568 sayılı Kanun mali müşavirlik mesleğinin koşullarını, kapsamını, görev ve yetkileri ile sorumluluklarını düzenleyen temel kanun niteliğindedir. 3568 sayılı Kanun’un yürürlüğe girmesi ile birlikte mali müşavirlik mesleğinin koşulları, görev ve sorumlulukları kanuni bir temele oturmuştur. Yeminli mali müşavirlik mesleğine kabul edilenler, bu mesleğin bir kamu hizmeti olduğunu bilerek mesleği icra etmeye başlar. Çünkü yeminli mali müşavir, Türkiye Cumhuriyeti rumuzlu resmi mühür kullanmakta, kamu kurumları ile mükellefler arasında güven köprüsü kurmakta, ülke ekonomisi için kayıt dışı ekonomiyle mücadele etmekte ve üstlendikleri bu roller ile kamu yararı sağlamaktadır.

Bu çalışmada Yeminli Mali Müşavirlik mesleğinin paydaşlardan nezdindeki algısının araştırılması amaçlanmıştır. Bu amaç doğrultunda gerçekleştirilen paydaş analizi neticesinde; Yeminli Mali Müşavirlerden hizmet alan mükellefler, aktif olarak mesleği icra eden Yeminli Mali Müşavirler ve kamu kurum ve kuruluşları ile sektörel sivil toplum kuruluşları olmak üzere paydaşlar üç başlık altında toplanmıştır. Söz konusu paydaş gruplarından anket ve derinlemesine mülakat yoluyla veri toplandı. Bu kapsamda Yeminli Mali Müşavirlerden hizmet alan mükelleflerden 76’sından anket yoluyla, 49’undan mülakat yoluyla veri toplanmıştır. 2018 yılı istatistiklerine göre Türkiye’de 8 oda altında örgütlenmiş olan Yeminli Mali Müşavirlerden mesleği aktif olarak gerçekleştiren 2566 kişiden tesadüfi örnekleme yoluyla ulaşılan 425 kişiden anket yoluyla veri toplanmıştır. Son paydaş grubu olan kamu kurum ve kuruluşları ile sektörel sivil toplum kuruluşları kapsamında ise 30 yetkili/temsilci ile derinlemesine mülakat gerçekleştirilmiştir.

Çalışma kapsamında tasarlanan soru formlarında Yeminli Mali Müşavirlik mesleğinin imajı, ekonomideki rolü ve mesleğin geleceği üzerine odaklanılmış ancak sunulan hizmetler ve ücretlendirme, rekabet, mesleki etik, mesleki davranış, mesleğe giriş sınavı, yaşam boyu eğitim, oda yönetimlerinin uygulamaları vb. konularda sorulara yanıtlar aranmıştır.

Çalışma neticesinde ulaşılan dikkat çekici bulgular biri, kamu tarafından elektronik defter, elektronik fatura gibi sunulan hizmetlerin uygulamaya alınması ve veriye dayalı risk analizi merkezinin kurulması adımları atılırken; yaşanan bu dijital dönüşüme Yeminli Mali Müşavirlerin de uyum sağlamasının mesleğin geleceği açısından önem arz ettiği sonucudur. Yaşam boyu eğitim ile dijitalleşme sürecinde ortaya çıkan yenilikleri içselleştirmek ve gerek denetim gerek yönetim açısından yapay zeka tabanlı iş modelleri uygulamalarına geçilmesi düşünülmelidir. Bu bağlamda Türkiye Cumhuriyet Hazine ve Maliye Bakanlığı’nın bağlı ve ilgili kuruluşları ile veri paylaşımı protokolü imzalanarak kamusal faydanın arttırılması da hedeflenmelidir. Bu bulgu 13 Haziran 1989 tarihinde Resmi Gazete’de yayımlanan 3568 sayılı Kanun’un 12.maddesinde yer alan zıyaa uğratılan vergilerden ve kesilecek cezalardan mükellefle birlikte YMM’ler müştereken ve müteselsilen sorumlu tutulması hususu için önem arz etmektedir. Çünkü dijitalleşme ve veri paylaşımı konusunda yaşanacak gelişmeler, cari dönemde inceleme yapan Yeminli Mali Müşavirin tam bilgiye erişmesini sağlayacaktır.

Bu çalışmada paydaşlar gözüyle Yeminli Mali Müşavirlik mesleğinin mevcut durumunun ortaya konulması ve gelecek için yol haritasının çıkarılması amacıyla gerçekleştirilmiştir. Bu bağlamda çalışma çıktılarının karar alıcılara kanun ve yönetmelik yapma sürecinde katkı sağlaması beklenmektedir.

Prof. Dr. Nilgün ÇİL

Proje Koordinatörü

1.MALİ MÜŞAVİRLİK MESLEĞİNİN TANIMI VE TARİHSEL SÜRECİ

1.1.Mali Müşavirlik Mesleğinin Tanımı ve Kapsamı

Mali müşavirlik mesleğinin üzerinde herkesçe uzlaşılmış olan kesin bir tanımının var olduğunu ifade etmek güçtür.

3568 sayılı Serbest Muhasebeci Malî Müşavirlik ve Yeminli Malî Müşavirlik Kanun’unun gerekçesinde mali müşavirlik; uzmanlaşmış bir işletme iktisadı, malî hukuk ve muhasebe kültür ve bilgisine dayanarak, işletmelerin muhasebe, hesap, bütçe ve malî konularının planlanması ve bu alanlardaki sorunların çözümlenmesi ile uğraşan bir meslektir. Bir diğer ifade ile malî müşavir; işletmelerin ekonomik, mali ve hukuki durumları ile vergiye ilişkin işlemlerini vergi ve muhasebe kurallarına uygunluk açısından inceleyerek, bu konulardaki tarafsız görüşünü ilgililerin yararına sunan uzmandır1.

Bir başka tanıma göre ise mali müşavirlik, işletmelerin ticari ve mali işlemlerinin kaydedilmesi, sınıflandırılması, raporlanması ve incelenmesi ile ticari ve mali hesapların tutulması, denetlenmesi ve tasdik faaliyetlerini icra eden bir meslektir2.

Mali müşavirlerin temel görevi, kişi ve kurumların muhasebe düzenlerini kurmak, kayıtlarını tutmak, incelemek, denetlemek, rapor düzenlemek; işlem ile kayıtların mevzuata ve gerçeğe uygun şekilde gerçekleşmesini ve tutulmasını sağlamak; gerçeğe ve mevzuata uygun beyanda bulunmalarını sağlamak ile işletme, muhasebe ve mali alanlarda müşavirlik – danışmanlık yapmaktır3.

Özetle mali müşavirlik mesleğinin temel işlevi kişilerin ve kurumların faaliyetleri ile ilgili taraflara, gerçek ve güvenilir bilgilerin sunulmasını sağlamaktır4.

Meslek olarak mali müşavirlik; doktorluk veya avukatlık gibi sermayeden ziyade şahsi mesaiye, ilmi veya mesleki bilgiye veya uzmanlaşmaya dayandığı ve işverene tabi olmaksızın şahsi sorumluluk altında kendi nam ve hesabına icra edildiği kabul edilirse, serbest meslek faaliyeti olarak nitelendirilmektedir.

1.2.Mali Müşavirlik Mesleğinin Gelişim Süreci

Mali müşavirlik mesleği öncesinde devlet bütçeleri ile ilgili kayıtların tutulması faaliyetini yürütmekteydi. Ticaretin arttığı ve sanayileşmenin filizlendiği izleyen dönemlerde ise temel olarak vergilerin hesaplanması ve işletmelerin ekonomik durumlarının ortaya konulması faaliyetlerini yürütmüşlerdir5.

Günümüzdeki yapısı ile mali müşavirlik mesleği, 18. Yüzyılda İngiltere’de gerçekleşen Sanayi Devrimi ve izleyen sanayileşme süreci ile birlikte ticaretin yoğunlaştığı merkezlerde ortaya çıkmıştır. Ekonomik yapıdaki değişim ile birlikte özellikle büyük maden ve demiryolu şirketlerinin muhasebeye olan ihtiyaçları artırmıştır.

Bu tarihsel süreçte mali müşavirlik meleği ile ilgili kanuni düzenlemeler 1800’lü yılların sonunda İngiltere’de ortaya çıkmıştır. Sanayi devriminin beşiği İngiltere’de günümüz şekliyle ortaya çıkan mali müşavirlik mesleği ilerleyen zamanda Fransa, Amerika Birleşik Devletleri ve Almanya gibi sanayileşme sürecine dâhil olan ülkelerde de yürütülmeye başlanmıştır6. Diğer bir ifade ile Kişi ile devlet arasındaki vergisel ilişkilerin değişmesi ile sanayileşme ve ticaret alanında meydana gelen gelişmelerin yarattığı mali ve ekonomik sorunların büyümesi güncel vergi sistemleri ile muhasebe ve işletmecilik alanında uzmanlaşacak bir mesleğin doğmasına neden olmuştur.

Özellikle gelir vergisi ile birlikte beyana dayanan vergi sisteminin gelişmesi ve devletin mükellef beyanlarını denetlemede ve incelemede yetersiz kalması ile birlikte mali müşavirlik mesleğine denetleme ve tasdik ile ilgili görev ve sorumluluklar da yüklenmiş ve bu şekilde devletin denetim alanının genişlemesi sağlanmıştır.

Söz konusu gelişmeler ışığında, sanayileşme yarışına giren Avrupa ülkelerinin büyük bir kısmı, mali müşavirlik mesleğini sanayileşmenin ve vergi sistemlerinin başarısında vazgeçilmez bir unsur olarak kabul etmişlerdir. Bu anlamda tarihsel açıdan bakıldığında mali müşavirlik mesleği ile ilgili kanuni düzenlemeler İngiltere’de 1800’lü yıllarında sonlarında İngiltere, Fransa ve Almanya’da ortaya çıkmıştır7.

Türkiye’de ise mali müşavirlik mesleği ile ilgili kanuni düzenlemelere ilişkin çalışmalar 1930’lu yıllarda başlamakla birlikte ilgili meslek kanunu 1989 yılında çıkarılabilmiştir.

2.BİRLEŞİK KRALLIK, AMERİKA BİRLEŞİK DEVLETLERİ, ALMANYA VE FRANSA 'DA MEVZUAT, MALİ MÜŞAVİRLERİN GÖREVLERİ, YETKİLERİ VE SORUMLULUKLARI

Meslek olarak mali müşavirliğin tanımı, kapsamı, görev ve sorumlulukları ülkelerin meslek kanunları temelinde şekillenmektedir. Ülkelerde mali müşavirliğe ilişkin meslek örgütleri de bulunmakta ve kanuni düzenlemelerin yanında mesleği icra eden kişilerin uymak zorunda olduğu ilkeleri ve kuralları belirlemekte ve bu ilke ve kurallara aykırı davranışlarda bulunan kişilere çeşitli yaptırımlar uygulayabilmektedir. Düzenleyici işlevin yanında meslek odaları meslek mensuplarının bilgi ve deneyimlerini artırmak amacıyla eğitim faaliyetlerini de yürütmektedirler8.

Mali müşavirlik mesleğine ilişkin hukuki yapı temel olarak iki farklı ekol altında şekillenmektedir. Bunlar Anglo-Amerikan ekolü ile Kara Avrupası ekolüdür. Söz konusu iki ekol arasındaki temel ayırım devletin denetim alanında üstlendiği role ilişkindir. Anglo-Amerikan ekolünde meslek odaları daha fazla etkin iken, Kara Avrupası ekolünde ise merkezi devlet daha fazla söz sahibidir. Anglo – Amerikan ekolünde muhasebe denetimi ve vergi denetimi uygulamada birbirinden ayrılmaktadır. Diğer bir ifade ile vergi denetimi vergi idaresi tarafından yerine getirilmekte iken mali müşavirlerin daha çok muhasebe denetimi ve danışmanlık işlevi ön plana çıkmaktadır. Kara Avrupası ekolünde ise muhasebe mevzuatı ile vergi mevzuatı arasındaki bağlantı daha kuvvetli olmakta ve muhasebe denetimi ile vergi denetimi uygulamada bir arada yürütülebilmektedir. Bu çerçevede Kara Avrupası ekolünde mali müşavirler muhasebe denetimi ile vergi denetimi faaliyetlerini bir arada yürütebilmektedir. Şunu da belirtmekte fayda vardır ki gerek vergi hukuku gerekse muhasebe hukuku açısından Kara Avrupası ekolüne dâhil olan Türkiye’de mali müşavirlik kurumu da bu ekol içinde değerlendirilmektedir9.

Bu bölümde Anglo – Amerikan ekolüne tabi İngiltere ve Amerika Birleşik Devletleri ile Kara Avrupası Ekolüne tabi Almanya ve Fransa; meslek kanunları ve meslek örgütleri temelinde değerlendirilmektedir.

2.1.Birleşik Krallık

İngiltere’de yeminli günümüz şekliyle mali müşavirlik kurumunun 1880 yılında çıkarılan “Royal Charter” (Kraliyet Ruhsatı) kanunu ile ortaya çıktığı kabul edilmektedir. Söz konusu kanun ile birlikte İngiltere’nin temel muhasebecilik kurumu olarak İngiltere ve Galler Ruhsatlı Muhasebeciler Enstitüsü (The Institute of Chartered Accountants in England and Wales –ICAEW-) kurulmuştur. İzleyen yıllarda çıkarılan kanunlar ile şirketlere denetim zorunluluğu getirilmiş, mesleğin faaliyet alanı denetim, vergi danışmanlığı, mali danışmanlık ve yönetim danışmanlığı olarak belirlenmiş ve bu süreçte mali müşavirlik mesleği günümüzdeki şeklini almıştır10.

1948 yılında çıkarılan İngiliz Şirketler Kanunu ile birlikte, şirketlerin bağımsız dış denetime tutulması zorunlu hale getirilmiş ve mali müşavirlerin denetim görevlerine yoğunlaşmalarına neden olmuştur11.

Birleşik Krallık ’ta mali müşavirlik mesleğini icra eden kişilerin uymak zorunda olduğu ilkeleri ve kuralları belirlemekle görevli olan çeşitli meslek odaları bulunmaktadır. Bunların başlıcaları; İngiltere ve Galler Ruhsatlı Muhasebeciler Enstitüsü (The Institute of Chartered Accountants in England and Wales; ICAEW12), Ruhsatlı Muhasebe Uzmanları Birliği (The Association of Certified Accountants; ACA), Maliyet ve Yönetim Muhasebesi Uzmanları Enstitüsü (The Institute of Cost and Management Accountants; ICMA) ve Kamu Maliyesi ve Muhasebesi Enstitüsü (The Chartered Institute of Public Finance and Accounting; CIPFA) olarak sıralanabilir13.

Bu çok örgütlü yapıda İngiltere ve Galler Ruhsatlı Muhasebeciler Enstitüsü çatı kuruluş görevini yürütmekte ve uluslararası düzeyde ülkeyi temsil etmektedir. İngiltere ve Galler Ruhsatlı Muhasebeciler Enstitüsü’nün temel amaçları şu şekilde belirtilmektedir14:

Muhasebe uzmanları yetiştirmek;

Mesleki standartları oluşturmak,

Üyelerine ve öğrencilerine hizmet sunmak,

Muhasebe uygulamasına katkıda bulunmak

İngiltere’de mali müşavir ve muhasebeciler çeşitli kategorilere ayrılmaktadır. Bunlar şu şekildedir; ruhsatlı muhasebeci (chartered accountant), yeterlik belgeli muhasebeci (certified accountant), maliyet ve işletme muhasebecisi (cost and work accountant), haznedar (municipal treasurer)15.

İngiltere’de mali müşavirlik mesleğine giriş şartları şu şekildedir16;

Müslüm DEMİRBİLEK, “İngiltere'de Muhasebe Uzmanlığı”, Vergi Dünyası Dergisi, Sayı:68, Nisan 1987, ss. 10 – 13; Tayyip YAVUZ, Türkiye’de Vergi Yönetimine Yardımcı Bir Meslek Olarak Mali Müşavirlerin Yetki ve Sorumlulukları, T.C. Dokuz Eylül Üniversitesi Sosyal Bilimler Enstitüsü Maliye Anabilim Dalı Doktora Tezi, İzmir, 2000, s.14; Ersan AKKUŞ, “Yeminli Mali Müşavirlik”, Vergi Sorunları Dergisi, Yıl: 1987 Sayı:3, s.37.

""

18 yaşından büyük olmak

İngiltere’de mali müşavirlerin görevleri ise şu şekilde sıralanabilir17:

Denetlenme zorunluluğu bulunan şirketlerin (sınırlı sorumlu şirketlerin, devlete ait iktisadi kuruluşların ve yerel yönetim kuruluşlarının, özellikli finansal alanda faaliyet gösteren kuruluşların kooperatiflerin ve hayır kurumlarının) bağımsız dış denetimlerini yapmak.

Defter tutmak ve mali tablo düzenlemek18.

Mehmet DEMİR, Yeminli Mali Müşavirlerin Ekonomik Sisteme Katkısı, Mesleki Sorunları ve Çözüm Önerileri, T.C. İnönü Üniversitesi Sosyal Bilimler Enstitüsü İşletme Anabilim Dalı Doktora Tezi, Malatya, 2004, s.86; Tayyip YAVUZ, Türkiye’de Vergi Yönetimine Yardımcı Bir Meslek Olarak Mali Müşavirlerin Yetki ve Sorumlulukları, T.C. Dokuz Eylül Üniversitesi Sosyal Bilimler Enstitüsü Maliye Anabilim Dalı Doktora Tezi, İzmir, 2000, s.16.

Danışmanlık yapmak. Özel ve devlet kesiminde bulunan şirketlerin ekonomik ve mali açılardan daha verimli hale getirilmesini sağlamak.

Vergi idaresi (HMRC) ile vergi mükellefleri arasında çıkan vergi uyuşmazlıklarında arabuluculuk yapmak.

Şirketler ile ilgili kuruluşların, birleşme, devir ve tasfiye konularında incelemeler yapmak ve gerek görüldüğünde idare tarafından müfettiş olarak görevlendirilmek.

Bakanlık tarafından gerekli görüldüğü hallerde vergi denetimi yapmak. Bu görev mali müşavirlere aynı zamanda kamu görevlisi niteliği da kazandırmaktadır.

Mahkemelerde bilirkişilik yapmak.

İngiltere'de mali müşavirlerin sorumlulukları; cezai sorumluluk ve mali sorumluluk olarak ikiye ayrılmaktadır. Sorumluluk ile ilgili konular; vergi kanunları, ceza kanunları, medeni kanun ve özellikle içtihatlarda yer almaktadır. Kasta dayalı suçlarda cezai sorumluluk söz konusu olurken ihmale dayalı taksirli suçlarda mali sorumluluk doğmaktadır19.

Mali müşavirlerin mesleklerini icra ederken uyacakları ilke ve esaslar meslek kuruluşları tarafından belirlenmektedir. Bu çerçevede Denetim Uygulamaları Kurulu (Auditing Practices Board -APB) yetkili kılınmıştır20.

1980 yılında kurulan “Ortak Disiplin Kurulu’nun” (The Joint Disciplinary Scheme, JDS) yaptırım yetkisi ise; kınama, kabahatli bulma ve uyarma ile sınırlıdır21.

2.2.Amerika Birleşik Devletleri

Amerika Birleşik Devletleri’nde mali müşavirlik mesleğine ilişkin ilk hukuki düzenlemeler 1840’lı yıllarda başlamış ve meslek 1890’lı yıllarda; ruhsatlı kamu muhasebecileri (Certified Public Accountants -CPA-) adı altında gelişmeye başlamıştır. Ruhsatlı kamu muhasebeciliğine ilişkin Amerika’daki ilk meslek kanunu 1896 yılında New York eyaletinde kabul edilmiştir22.

Ulusal Mali Müşavirler Derneği (NSPA), mali muhasebecilerin çalışmalarını düzenlemeyen temel kurum olarak kurulmuştur. NSPA'nın temel kuruluş amacı, kamu uygulamalarındaki muhasebecilerin haklarının güvenceye almak, profesyonelliği teşvik etmek ve üyelerine Hazine Departmanı karşısında müşterileri temsil etme hakkını sunmaktır. İlk merkezi Oklahoma City’’de bulunan kurum, ardından 1947’de St. Louis’e, ardından 1955’te Washington DC’ye taşınmıştır. Kurumun adı 1995'te Ulusal Muhasebeciler Derneği’nin (NSA) olarak değişmiştir23.

ABD’de mali müşavirlik mesleği temelde iki alt sınıfa ayrılmaktadır. Bunlar; ruhsatlı kamu muhasebecileri ile kamu muhasebecileridir. İki sınıf arasındaki temel farklılık ruhsatlı kamu muhasebecilerinin denetim ve raporlama alanında faaliyette bulunmalarına izin verilirken kamu muhasebecilerinin sadece defter tutma ve vergi danışmanlığı –faaliyetlerinde bulunmalarına izin verilmesidir24.

Günümüzde gelinen noktada, ruhsatlı kamu muhasebecileri, muhasebe ve müşavirlik hizmetlerinin önemli bir kısmını icra etmektedir. Ruhsatlı kamu muhasebecileri; yöresel, bölgesel, ulusal ve uluslararası olmak üzere dört alanda faaliyet göstermektedir25.

Söz konusu dönemden günümüze “Ruhsatlı Kamu Muhasebeciliği” mesleği ile ilgili olarak eyaletler kendi kanunlarını çıkarmışlardır. Diğer yandan uygulama birliğinin sağlanması amacıyla Tekdüzen Muhasebe Kanunu ile Ruhsatlı Kamu Muhasebeciliği mevzuatı arasında uyum sağlanmasına çalışılmıştır. Bu uyumun sağlanmasındaki kilit kurum Eyalet Muhasebe Kurullarıdır. Ruhsat almak için sağlanması gereken şartlar şu şekilde sıralanabilir26:

- Kolej veya üniversitede muhasebe ile ilgili bir programı başarılı bir şekilde tamamlamak.

- 150 saatlik eğitimin almak.

- Tekdüzen Ruhsatlı Kamu Muhasebeciliği sınavında başarılı olmak.

- Bir yıllık (genellikle kabul edilen şart olmakla birlikte eyaletten eyalete farklı olabilmektedir) temel tecrübe sahibi olmak27.

Ruhsatlı kamu muhasebecileri 5 temel hizmet sunmaktadırlar28:

Denetim ve tasdik,

Vergi ile ilgili hizmetler (beyanname hazırlama ve vergi danışmanlığı)

Muhasebe, defter tutma ve mali tabloların hazırlanması,

Danışmanlık,

Mali Planlama

ABD’de küçük ölçekli yerel müşavirler genellikle muhasebe (defter tutma, mali tablo hazırlama) ve vergi ile ilgili ( vergi beyannamesi hazırlama) hizmetlerinde yoğunlaşmakta büyük ölçekli müşavirler ise denetim ve danışmanlık alanlarında yoğunlaşmaktadır. Söz konusu genel görevlere ek olarak ruhsatlı kamu muhasebecileri; işletmelerin muhasebe sistemlerini organize etmek ve işletmek, yatırım yapılabilirlik raporlarını düzenlemek, işletme için gerekli mali kaynakların tahvil çıkarma veya sermaye arttırma yoluyla sağlanması için rapor düzenlemek gibi görevleri de yerine getirebilmektedirler29.

2.3.Almanya

Almanya’da mali müşavirlik mesleğine ilişkin ilk hukuki düzenlemeler 1800’lü yılların sonunda gerçekleşmiştir. 1897 yılında çıkarılan Prusya Ticaret Odası Kanunu ve bu kanuna dayanılarak 1900 yılında çıkarılan ve mali müşavirlerin yeminli ticaret bilirkişileri olarak görev ve yetkilerini düzenleyen Meslek Örgütü Yönetmeliği söz konusu temel düzenlemelerdir30.

1931 yılına gelindiğinde ise şirketlerin hesaplarının bağımsız denetçiler tarafından denetlenmesinin zorunlu hale getirilmesi ile birlikte mali müşavirliğin denetim görevi hukuki bir temele oturtulmuştur. 1961 yılında farklı eyaletlerde yürürlükte olan meslek kanunları tek çatı altında birleştirilmiştir. 1975 yılında Serbest Mali Danışmanlık Kanunu ile birlikte ise mali müşavirlik mesleğinin esasları kanuni bir temele oturtulmuştur31.

Almanya’da mali müşavirlik mesleğine ilişkin ana meslek odası 1928 yılında kurulmuş olan Yeminli Denetçiler Odası’dır32.

Almanya’da mali müşavirlik mesleğine ilişkin meslek unvanları şu şekilde sınıflandırılmaktadır33:

- İşletme Denetçileri (Wirtschaftsprüfer)

- Yeminli Muhasebe Denetçileri (Vereidigter/Beeideter Buchprüfer)

- Vergi Danışmanları (Steuerberater)

- Vergi Yetkilileri (Steuerbevollmächtigter)

Almanya’da mali müşavirlerin temel görevleri şu şekilde sıralanabilir34:

Denetim

Danışmanlık (hukuki danışmanlık ve vergi danışmanlığı)

Mükellefin vergi idaresi karşısında temsil edilmesi

Şunu belirtmekte fayda vardır ki Almanya’da bir mali müşavir aynı şirketin veya kişinin hem danışmanlık veya muhasebe kayıtlarını tutma hem de denetim faaliyetini birlikte yürütemez. Bu açından muhasebe kayıtlarını tutanlar ile denetleyenler farkı kişiler olmaktadır35.

2.4.Fransa

Fransa’da mali müşavirlik mesleğine ilişkin güncel düzenlemelerin temelinde 1927 yılında hukuki düzenlemeleri yapılmış olan Uzman Muhasebe Belgesi yer almaktadır36.

Fransa’da mali müşavirlik mesleği; 1942’de kurulan Uzman ve Ruhsatlı Muhasebeciler Birliği ile örgütlü bir hal almıştır. 1945 yılında ise mali müşavirlik mesleği kanuni bir temele oturmuştur37.

Günümüzde Fransa’da mali müşavirlik mesleğinde unvan sınıflandırması; uzman muhasebeciler (expert comptable) ve ruhsatlı muhasebeciler (comptable agréé) olmak üzere ikili bir yapıdadır.

Uzman muhasebecilerin ve ruhsatlı muhasebecilerin esas görevleri; işletmelerin mali analizini yapmak, muhasebe işlemlerini yürütmek ve muhasebe denetimi yapmaktır. Bunlar aynı zamanda, mali tabloların doğruluğu konusunda da görüş bildirmekle görevlidirler38.

Fransa’da vergisel hizmetler genellikle mali müşavirlerin değil daha çok hukuk müşavirlerinin mesleki faaliyet alanına girmektedir. Bu açıdan Alman meslek sisteminden farklılaşmaktadır. Hukuk müşavirleri dışında; noterler ve denetçiler Fransa’da vergi danışmanlığı hizmeti sunabilmektedir39.

3.TÜRKİYE’DE MALİ MÜŞAVİRLİĞİN GÜNCEL DURUMU

3.1Türkiye’de YMM Mesleğinin Günümüzdeki Konumu

Türkiye’de 2018 yılı itibarıyla kayıtlı 106.303 serbest muhasebeci ve serbest muhasebeci mali müşavir ile 4.779 yeminli mali müşavir vardır. Bunun yanında mali müşvirlik hizmeti görmesi olası kişi sayısı açısından ise 1.919.895 gelir vergisi mükellefi ile 799.111 kurumlar vergisi mükellefi vardır.

3.1.1.Serbest Muhasebeci Mali Müşavir Sayısı ve İllere Göre Dağılımı

Türkiye’de 2018 yılı itibarıyla kayıtlı 8.698 serbest muhasebeci ve 97.605 serbest muhasebeci mali müşavir vardır. Toplam serbest muhasebeci ve mali müşavir sayısı 106.303’dür.

77 ilimizde mevcut olan Serbest Muhasebeci Mali Müşavirler odalarına kayıtlı olan meslek mensuplarının illere göre dağılımına baktığımızda meslek mensuplarının sayılarının nüfusun, sanayi ve ticaretin yoğunlaştığı; İstanbul (41.884), Ankara (12.790) ile İzmir (7.472) illerinde diğer illere göre daha fazla olduğu göze çarpmaktadır.

Tablo 1: Meslek Mensubu Dağılımı (SM – SMMM)40

| ODA ADI | SM SAYISI | SMMM SAYISI | TOPLAM SAYI |

|---|---|---|---|

| ADANA SMMMO | 228 | 2075 | 2303 |

| ADIYAMAN SMMMO | 15 | 167 | 182 |

| AFYONKARAHİSAR SMMMO | 53 | 475 | 528 |

| AKSARAY SMMMO | 12 | 176 | 188 |

| ALANYA SMMMO | 62 | 508 | 570 |

| AMASYA SMMMO | 32 | 173 | 205 |

| ANKARA SMMMO | 1078 | 11712 | 12790 |

| ANTALYA SMMMO | 213 | 2880 | 3093 |

| ARTVİN SMMMO | 12 | 73 | 85 |

| AYDIN SMMMO | 108 | 800 | 908 |

| BALIKESİR SMMMO | 151 | 875 | 1026 |

| BARTIN SMMMO | 21 | 85 | 106 |

| BATMAN SMMMO | 31 | 142 | 173 |

| BİLECİK SMMMO | 15 | 136 | 151 |

| BİTLİS SMMMO | 9 | 53 | 62 |

| BODRUM SMMMO | 26 | 330 | 356 |

| BOLU SMMMO | 41 | 293 | 334 |

| BURDUR SMMMO | 32 | 204 | 236 |

| BURSA SMMMO | 491 | 4443 | 4934 |

| ÇANAKKALE SMMMO | 64 | 370 | 434 |

| ÇANKIRI SMMMO | 18 | 89 | 107 |

| ÇORLU SMMMO | 9 | 344 | 353 |

| ÇORUM SMMMO | 44 | 370 | 414 |

| DENİZLİ SMMMO | 126 | 1101 | 1227 |

| DİYARBAKIR SMMMO | 44 | 503 | 547 |

| DÜZCE SMMMO | 33 | 219 | 252 |

| EDİRNE SMMMO | 51 | 345 | 396 |

| ELAZIĞ SMMMO | 22 | 227 | 249 |

| ERZİNCAN SMMMO | 14 | 123 | 137 |

| ERZURUM SMMMO | 37 | 267 | 304 |

| ESKİŞEHİR SMMMO | 106 | 850 | 956 |

| FETHİYE SMMMO | 27 | 257 | 284 |

| GAZİANTEP SMMMO | 173 | 1799 | 1972 |

| GİRESUN SMMMO | 47 | 159 | 206 |

| GÜMÜŞHANE SMMMO | 14 | 47 | 61 |

| HATAY SMMMO | 102 | 616 | 718 |

| ISPARTA SMMMO | 32 | 314 | 346 |

| İSKENDERUN SMMMO | 47 | 323 | 370 |

| İSTANBUL SMMMO | 2177 | 39707 | 41884 |

| İZMİR SMMMO | 692 | 6780 | 7472 |

| KAHRAMANMARAŞ SMMMO | 71 | 537 | 608 |

| KARABÜK SMMMO | 33 | 164 | 197 |

| KARAMAN SMMMO | 21 | 181 | 202 |

| KARS SMMMO | 15 | 119 | 134 |

| KASTAMONU SMMMO | 31 | 169 | 200 |

| KAYSERİ SMMMO | 107 | 1382 | 1489 |

| KIRIKKALE SMMMO | 21 | 148 | 169 |

| KIRKLARELİ SMMMO | 30 | 267 | 297 |

| KIRŞEHİR SMMMO | 20 | 99 | 119 |

| KOCAELİ SMMMO | 150 | 1629 | 1779 |

| KONYA SMMMO | 232 | 2112 | 2344 |

| KÜTAHYA SMMMO | 42 | 301 | 343 |

| MALATYA SMMMO | 61 | 428 | 489 |

| MANAVGAT SMMMO | 22 | 328 | 350 |

| MANİSA SMMMO | 151 | 782 | 933 |

| MARDİN SMMMO | 31 | 224 | 255 |

| MERSİN SMMMO | 283 | 1595 | 1878 |

| MUĞLA SMMMO | 88 | 643 | 731 |

| MUŞ SMMMO | 4 | 38 | 42 |

| NEVŞEHİR SMMMO | 37 | 208 | 245 |

| NİĞDE SMMMO | 11 | 120 | 131 |

| ORDU SMMMO | 36 | 328 | 364 |

| OSMANİYE SMMMO | 14 | 170 | 184 |

| RİZE SMMMO | 30 | 177 | 207 |

| SAKARYA SMMMO | 121 | 798 | 919 |

| SAMSUN SMMMO | 116 | 764 | 880 |

| SİNOP SMMMO | 25 | 62 | 87 |

| SİVAS SMMMO | 39 | 306 | 345 |

| ŞANLIURFA SMMMO | 32 | 465 | 497 |

| TEKİRDAĞ SMMMO | 44 | 507 | 551 |

| TOKAT SMMMO | 31 | 211 | 242 |

| TRABZON SMMMO | 94 | 514 | 608 |

| UŞAK SMMMO | 33 | 322 | 355 |

| VAN SMMMO | 11 | 344 | 355 |

| YALOVA SMMMO | 26 | 240 | 266 |

| YOZGAT SMMMO | 40 | 168 | 208 |

| ZONGULDAK SMMMO | 36 | 345 | 381 |

| TOPLAM | 8698 | 97605 | 106303 |

3.1.2.Yeminli Mali Müşavir Sayısı ve İllere Göre Dağılımı

Türkiye’de 2018 yılı itibarıyla kayıtlı 4.779 yeminli mali müşavir vardır. 8 ilimizde mevcut olan Yeminli Mali Müşavirler Odalarına kayıtlı olan meslek mensuplarının illere göre dağılımına baktığımızda SM ve SMMM’de olduğu gibi meslek mensuplarının faaliyetlerinin sanayi ve ticaretin yoğun olduğu İstanbul (2.254), Ankara (1.464) ve İzmir (435) illerimizde yoğunlaştığı göze çarpmaktadır.

Tablo 2: Meslek Mensubu Dağılımı (YMM)41

| ODA ADI | ÜYE SAYISI |

|---|---|

| ADANA YMMO | 162 |

| ANKARA YMMO | 1464 |

| ANTALYA YMMO | 78 |

| BURSA YMMO | 187 |

| ESKİŞEHİR YMMO | 62 |

| GAZİANTEP YMMO | 137 |

| İSTANBUL YMMO | 2254 |

| İZMİR YMMO | 435 |

| TOPLAM | 4.779 |

2.1.3.YMM’den Hizmet Alan Kurum Sayısı

Vergi mükellefi sayısı temelinde mali müşavirlik hizmetine baktığımızda ise Türkiye'de yaklaşık olarak gelir vergisi mükellefi sayısı (Eylül 2018 itibarı ile); 1.919.895 kişi, kurumlar vergisi beyannamesi veren mükellef sayısı ise (Eylül 2018 itibarı ile); 799.111 olup bunların aynı zamanda katma değer vergisi mükellefiyetleri de bulunmaktadır42. Ancak şunu belirtmekte fayda vardır ki tüm mükellefler mali müşavirlik hizmeti talep etmemektedir. Talep özellikle kurumlar vergisi mükelleflerinde daha fazla olmaktadır. Bu kapsamda bir fikir vermesi açısından tam tasdik sözleşmesi yapan Kurumlar Vergisi mükelleflerine ilişkin 2014 verileri şu şekildedir43:

Tablo 3: Kurumlar Vergisi Mükellefi Sayısı Tam Tasdik Sözleşme Sayısı Sözleşme Yapan Mükelleflerin Oranı (%)

| Yılı | Kurumlar Vergisi Mükellefi Sayısı | Tam Tasdik Sözleşme Sayısı | Sözleşme Yapan Mükelleflerin Oranı (%) |

|---|---|---|---|

| 2014 | 673.423 | 29.521 | 4,38 |

Tabloda görüldüğü üzere 2014 yılı verileri ışığında, Kurumlar Vergisi mükelleflerinin sadece %4’lük bir kısmı tam tasdik hizmetini talep etmektedir.

Mükellef sayılarının illerimize göre dağılımına baktığımızda ise mali müşavirlik mesleğinin dağılımına benzer sonuçlara ulaşmaktayız. Şöyle ki, mükellef sayıları sınai ve ticari faaliyetlerin yoğunlaştığı İstanbul, Ankara ve İzmir illerinde diğer illere göre daha fazladır.

Tablo 4: Gelir Vergisi ve Kurumlar Vergisi Mükellef Sayıları: İstanbul, Ankara ve İzmir44

(Çevrimiçi), Belgeyi Aç (Erişim tarihi: 17.11.2018).

| İstanbul | Ankara | İzmir | |

|---|---|---|---|

| Gelir Vergisi Mükellefi Sayısı (Eylül 2018 itibari ile) | 504.353 | 136.537 | 132.016 |

| Kurumlar Vergisi Mükellefi Sayısı (Eylül 2018 itibari ile) | 298.848 | 88.200 | 50.038 |

3.2.Türkiye'de Meslek Kanunu, Mali Müşavirlerin Görevleri, Yetkileri ve Sorumlulukları

Türkiye’de mali müşavirlik ile ilgili ana kanun 13.06.1989 tarih ve 20194 sayılı Resmi Gazete ’d e yayınlanmış olan 3568 sayılı Serbest Muhasebeci Malî Müşavirlik ve Yeminli Malî Müşavirlik Kanunu’dur. Bir meslek kanunu olarak da kabul edilen 3568 sayılı Kanun mali müşavirlik mesleğinin koşullarını, kapsamını, görev ve yetkileri ile sorumluluklarını düzenleyen temel kanun niteliğindedir. 3568 sayılı Kanun’un yürürlüğe girmesi ile birlikte mali müşavirlik mesleğinin koşulları, görev ve sorumlulukları kanuni bir temele oturmuştur45.

3568 sayılı Kanun’un yanında 3568 sayılı Kanun’un 12. maddesinde yer alan hükme dayanılarak Maliye Bakanlığınca hazırlanan ve 02.01.1990 tarih ve 20390 sayılı Resmi Gazetede yayınlanan Yeminli Mali Müşavirlerin Tasdik Edecekleri Belgeler, Tasdik Konuları, Tasdike İlişkin Usul ve Esaslar Hakkındaki Yönetmelik’te de YMM’lerin tasdik edecekleri belgeler, tasdik konuları, tasdike ilişkin usul ve esaslar belirlenmiştir.

3.2.1.3568 sayılı Serbest Muhasebeci Malî Müşavirlik ve Yeminli Malî Müşavirlik Kanunu

Yeminli Mali Müşavirlik mesleğinin görevleri ve sorumlulukları ile ilgili olarak 3568 sayılı Kanun’un yanı sıra; 213 sayılı Vergi Usul Kanunu, 6102 sayılı Türk Ticaret Kanunu, 4458 sayılı Gümrük Kanunu ve 6362 sayılı Sermaye Piyasası Kanunu’nda da çeşitli düzenlemeler mevcuttur.

3568 sayılı Kanun’un temel amacı değişen ekonomik ve mali koşulları (özellikle endüstri, ulaştırma, inşaat, banka ve sigortacılık gibi iş kollarında) hukuki açıdan yakalamak, vergi idaresine yardımcı olmak ve kamu maliyesinin yapısını sağlamlaştırmaktır46.

3568 sayılı Kanun’un 1. maddesinde kanunun amacı; “işletmelerde faaliyetlerin ve işlemlerin sağlıklı ve güvenilir bir şekilde işleyişini sağlamak, faaliyet sonuçlarını ilgili mevzuat çerçevesinde denetlemeye, değerlendirmeye tabi tutarak gerçek durumu ilgililerin ve resmî mercilerin istifadesine tarafsız bir şekilde sunmak ve yüksek meslekî standartları gerçekleştirmek” olarak ifade edilmiştir.

3568 sayılı Kanun’un gerekçesinde mali müşavirlik mesleği; özellikle kalkınma için kaynakların belirlenmesinde güvenilir bilgiyi sağlayacak en önemli unsur olarak belirtilmekte, ülke çapında denetim işlevinin genele yayılabilmesinin tek yolu olarak nitelendirilmektedir. Bu nedenle üzerinde önemle durulması gereken bir kurum olarak kabul edilmektedir. Söz konusu Kanun’un gerekçesinde mali müşavirlik mesleğinin getirilmesindeki amaç şu şekilde ifade edilmiştir47:

“ Özel kesimdeki bütün işletmelerde ve kuruluşlarda hesap düzeninin kurulması, iyi işlemesi, denetlenmesi, malî tabloların özellikle bilançoların, gelir - gider, kâr - zarar hesabının, vergi beyannamelerinin doğru, tam ve güvenilir olması gerekir.

Maliye ve Gümrük Bakanlığının vergi denetimi konusundaki ağır yükünü hafifletmek, Türk vergi sisteminin yozlaşmasına manî olmak, vergicilik ve işletmecilik sahasında güven ve ahlak unsurunun gelişmesini temin edebilmek, vergi kanunlarının uygulanmasından doğacak uyuşmazlıkları en az düzeye indirebilmek için, bu tasarıyla, batı ülkelerindekilere benzer serbest muhasebecilik ve malî müşavirlik ve yeminli malî müşavirlik müessesesi Türkiye'ye getirilmek istenmektedir.

Bu Kanun Tasarısıyla, mükellef, malî müşavir, kamu idaresi arasında köprü kurulmakta, mükellef ve Devlet bakımından işbirliği ve güven ortamı yaratılmaktadır.”

3568 sayılı Kanun’da mali müşavirlik mesleği; serbest muhasebeci mali müşavirlik ve yeminli mali müşavirlik olarak iki sınıfa ayrılmıştır. Kanunda ayrıca meslek ile ilgili olarak; Serbest Muhasebeci Malî Müşavirler Odaları, Yeminli Malî Müşavirler Odaları ile Serbest Muhasebeci Malî Müşavirler ve Yeminli Malî Müşavirler Odaları Birliğinin (kısa adı TÜRMOB) kurulmasına, dair esaslar düzenlenmiştir.

3.2.2.Tanımı ve Koşulları

3568 sayılı Kanun ile birlikte mali müşavirlik mesleği kanuni bir tanıma oturmuştur. Muhasebe ve vergi işleri ile uğraşanlar faaliyetlerini; malî müşavir, uzman muhasip, vergi uzmanı, serbest hesap uzmanı gibi çeşitli unvanlar altında sürdürmekteydi48.

3568 sayılı Kanun’da mali müşavirlik mesleği doğrudan değil; konu, şartlar ve sorumluluk temelinde tanımlanmaktadır.

Söz konusu kanunda meslek konusu itibari ile muhasebecilik ve malî müşavirlik mesleğinin konusu ile yeminli malî müşavirlik mesleğinin konusu olarak ikili bir sınıflandırma yapılmıştır.

3568 sayılı Kanun’un 2. maddesinde muhasebecilik ve malî müşavirlik mesleğinin konusu şu şekilde ifade edilmektedir:

“Gerçek ve tüzelkişilere ait teşebbüs ve işletmelerin;

Genel kabul görmüş muhasebe prensipleri ve ilgili mevzuat hükümleri gereğince, defterlerini tutmak, bilanço kâr-zarar tablosu ve beyannameleri ile diğer belgelerini düzenlemek ve benzeri işleri yapmak.

Muhasebe sistemlerini kurmak, geliştirmek, işletmecilik, muhasebe, finans, malî mevzuat ve bunların uygulamaları ile ilgili işlerini düzenlemek veya bu konularda müşavirlik yapmak.

Yukarıdaki bentte yazılı konularda, belgelerine dayanılarak, inceleme, tahlil, denetim yapmak, malî tablo ve beyannamelerle ilgili konularda yazılı görüş vermek, rapor ve benzerlerini düzenlemek, tahkim, bilirkişilik ve benzeri işleri yapmak.

Yukarıda sayılan işleri; bir işyerine bağlı olmaksızın yapanlara serbest muhasebeci malî müşavir denir.”

Yeminli malî müşavirlik mesleğinin konusu ise 3568 sayılı Kanun’un 2. maddesinde şu şekilde ifade edilmiştir:

Muhasebe sistemlerini kurmak, geliştirmek, işletmecilik, muhasebe, finans, malî mevzuat ve bunların uygulamaları ile ilgili işlerini düzenlemek veya bu konularda müşavirlik yapmak.

Yukarıdaki bentte yazılı konularda, belgelerine dayanılarak, inceleme, tahlil, denetim yapmak, malî tablo ve beyannamelerle ilgili konularda yazılı görüş vermek, rapor ve benzerlerini düzenlemek, tahkim, bilirkişilik ve benzeri işleri yapmak.

Kanunun 12. maddesine göre çıkartılacak yönetmelik çerçevesinde tasdik işlerini yapmaktır.

Yeminli malî müşavirler muhasebe ile ilgili defter tutamazlar, muhasebe bürosu açamazlar ve muhasebe bürolarına ortak olamazlar.

Yeminli mali müşavirler görevlerini ifa ederken kişi ve kurumların beyanlarının doğruluğuna kendi meslekî itibar ve bilgisiyle güvence sağlayacak ve bu çerçevede tasdik işlemlerini yapacaktır. Söz konusu faaliyetler ve tasdik sırasında malî müşavirler bağımsız bir şekilde ve kendi meslekî sorumlulukları altında çalışacaktır. Bu kapsamda yeminli mali müşavirlerin, mesleki bilgi ve ahlaki nitelikler açısından belirli özelliklere sahip olmaları ve genel ile özel şartları yerine getirmeleri gerekmektedir49.

3568 sayılı Kanun’un 4. maddesinde meslek mensubu olmanın genel şartları şu şekilde sıralanmıştır:

“T.C. vatandaşı olmak (yabancı serbest muhasebeci malî müşavirler hakkındaki hüküm saklıdır).

Medenî hakları kullanma ehliyetine sahip bulunmak.

Kamu haklarından mahrum bulunmamak.

Türk Ceza Kanununun 53 üncü maddesinde belirtilen süreler geçmiş olsa bile; kasten işlenen bir suçtan dolayı bir yıl veya daha fazla süreyle hapis cezasına ya da affa uğramış olsa bile devletin güvenliğine karşı suçlar, Anayasal düzene ve bu düzenin işleyişine karşı suçlar, milli savunmaya karşı suçlar, devlet sırlarına karşı suçlar ve casusluk, zimmet, irtikâp, rüşvet, hırsızlık, dolandırıcılık, sahtecilik, güveni kötüye kullanma, hileli iflas, ihaleye fesat karıştırma, edimin ifasına fesat karıştırma, suçtan kaynaklanan malvarlığı değerlerini aklama veya kaçakçılık suçlarından mahkûm olmamak.

Ceza veya disiplin soruşturması sonucunda memuriyetten çıkarılmış olmamak.

Meslek şeref ve haysiyetine uymayan durumları bulunmamak.”

3568 sayılı Kanun’un 9. maddesinde ise yeminli malî müşavir olabilmenin özel şartları şu şekilde sıralanmıştır:

“En az 10 yıl serbest muhasebeci malî müşavirlik yapmış olmak,

Birlik tarafından yazılı olarak yapılan yeminli mali müşavirlik sınavını vermiş olmak50,

Madde 10-(5786 sayılı Kanunun 6'ıncı maddesi ile değişen şekli, Yürürlük: 26.07.2008) Yeminli malî müşavirlik sınavı Birlik tarafından yazılı olarak yapılır. Maliye Bakanlığı bu sınavın adil, tarafsız ve mevzuatına uygun bir şekilde yapılması için gerekli tedbirleri almaya yetkilidir.

Sınav komisyonu biri başkan olmak üzere yedi üyeden oluşur. Sınav komisyonu başkan ve üyeleri; dördü Maliye Bakanlığı vergi denetim elemanları arasından, biri Yükseköğretim Kurulunca önerilecek iki aday arasından, ikisi ise Birlikçe önerilecek dört aday arasından Maliye Bakanı tarafından seçilir.

Sınav komisyonu üyeliklerine aday gösterileceklerin; hukuk, iktisat, maliye, işletme, muhasebe, bankacılık veya idarî bilimler dallarının birinden lisans veya lisansüstü seviyesinde mezun olmaları ve bu konularda en az onbeş yıl çalışmış veya bu kadar süre öğretim üyeliği veya görevliliği yapmış bulunmaları şarttır.

Sınav komisyonunun çalışma usulleri, sınav konuları ve sınava ilişkin diğer usul ve esaslar Maliye Bakanlığının uygun görüşü alınmak suretiyle Birlikçe çıkarılacak yönetmelikle belirlenir.

Serbest muhasebeci mali müşavirlik ve yeminli mali müşavirlik sınav sonuçlarının yargı mercilerine intikal etmesi ve mahkemece bilirkişi incelemesine gerek görülmesi halinde, sınav komisyonunda görev almamış olmaları kaydıyla, biri Maliye Bakanlığı merkezi vergi denetim elemanı, biri alanında uzman meslek mensubu, biri ise dava edilen sınav konusunda ihtisas sahibi öğretim üyesinden oluşan üç kişilik bir bilirkişi heyeti tayin edilir. (*)

(*) (5786 sayılı Kanunun 6'ıncı maddesi ile değişmeden önceki şekli) Yeminli malî müşavirlik sınavı bu Kanunun 7 nci maddesinde belirtilen komisyon tarafından yapılır.

Yeminli malî müşavir ruhsatını almış olmak.”

Kanun’un 9. maddesinde ayrıca; “Kanunları uyarınca vergi inceleme yetkisi almış olanların, bu yetkiyi aldıkları tarihten itibaren kamu kurum ve kuruluşlarında geçen hizmet süreleri ve bunların bilanço esasında defter tutan özel kuruluşların muhasebe birimlerinde birinci derece imza yetkisini haiz, muhasebenin fiilen sevk ve idare edilmesinden veya mali denetiminden sorumlu olarak geçen hizmet süreleri, yeminli mali müşavirlik ve serbest muhasebeci mali müşavirlik şirketlerinde geçen hizmet süreleri; serbest muhasebeci mali müşavirlerden bir işyerine bağlı olarak çalışanların bu işyerlerinde geçen hizmet süreleri ile hukuk, iktisat, maliye, işletme, muhasebe, bankacılık, kamu yönetimi ve siyasal bilimler dallarında öğretim üyeliği veya görevliliği yapmış olanların bu hizmetlerinde geçen süreleri serbest muhasebeci malî müşavirlikte geçmiş süre olarak kabul” edileceği ifade edilmektedir51.

Ancak, kanunları uyarınca vergi inceleme yetkisini almış olanlardan yeterlilik sınavında başarılı olamayanların, sınav tarihinden sonra vergi inceleme yetkisini haiz olmaksızın kamu kurum ve kuruluşlarında geçen hizmet süreleri dikkate alınmaz.

Kanunları uyarınca vergi inceleme yetkisini almış ve mesleki yeterlilik sınavını vermiş olanlar, yeterlilik sınavını kazandıkları tarihten itibaren açılacak yeminli mali müşavirlik sınavlarına genel hükümlere göre katılabilirler. Ancak, bunların yeminli mali müşavir ruhsatını alabilmeleri için birinci fıkranın (a) bendindeki süreyi tamamlamaları şarttır.

Yeminli malî müşavirlik mesleğine kabul edilenler, görevlerine fiilen başlamadan önce, Asliye Ticaret Mahkemesinde Kanun’un 11. maddesinde yer alan ve aşağıda belirtilen şekilde yemin ederler.

“Yeminli malî müşavirlik mesleğinin, bir kamu hizmeti olduğunu bilerek, Türkiye Cumhuriyeti kanunlarına, meslekî kurallara ve meslek ahlakına uyacağıma, mesleğimi tam bir bağımsızlık, tarafsızlık ve dürüstlükle yerine getireceğime, üzerime aldığım işleri dikkat ve özenle yapacağıma, namusum ve şerefim üzerine yemin ederim.”

3.2.3. Görev ve Yetkiler

3568 sayılı Kanun YMM mesleğine mükelleflerin ihtiyaç duydukları mali danışmanlık ile devletin ihtiyaç duyduğu denetim alanlarında temel görevler ve yetkiler yüklemiştir52.

Serbest Muhasebeci Mali Müşavir ve Yeminli Mali Müşavirlerin Çalışma Usul ve Esasları Hakkında Yönetmeliğin 19. maddesinde YMM’lerin çalışma konuları şu şekilde belirtilmiştir:

“a) Gerçek ve tüzel kişilere ait teşebbüs ve işletmelerin, muhasebe sistemlerini kurmak, geliştirmek, işletmecilik, muhasebe, finans, mali mevzuat ve bunların uygulamaları ile ilgili işlerini düzenlemek veya bu konularda müşavirliklerini yapmak,

b) Yukarıdaki bentte yazılı konularda, belgelerine dayanılarak inceleme, tahlil, denetim yapmak, malî tablo ve beyannamelerle ilgili konularda yazılı görüş vermek, rapor ve benzerlerini düzenlemek, tahkim, bilirkişilik, değerleme, derecelendirme ve benzeri işleri yapmak,

c) Mali tabloların ve beyannamelerin mevzuat hükümleri, muhasebe prensipleri ile muhasebe standartlarına uygunluğunu ve hesapların denetim standartlarına uygunluğunu ve hesapların denetim standartlarına göre incelendiğini tasdik etmek,

d) İlgili mevzuatın öngördüğü işler ile resmî mercilerce belirlenecek işleri yapmak.”

Bu anlamda 3568 sayılı Kanun ve ilgili mevzuat kapsamında YMM’lerin; mali danışmanlık, muhasebe ve vergi denetimi ile tasdik olmak üzere üç temel görevi bulunmaktadır53.

3.2.3.1.Mali Danışmanlık (Müşavirlik) Görevi

Yeminli mali müşavirlik mesleğinin temel görevlerinden ilki gerçek ve tüzel kişilere işletme, muhasebe ve mali mevzuat konularında danışmanlık hizmeti vermektir54.

Bu kapsamda gerçek ve tüzelkişilere ait teşebbüs ve işletmelerin muhasebe sistemlerini kurmak, geliştirmek, işletmecilik, muhasebe, finans, malî mevzuat ve bunların uygulamaları ile ilgili işlerini düzenlemek de danışmanlık faaliyetinin yanında icra edebileceği görevlerdendir.

Yeminli mali müşavirler danışmanlık görevlerini denetim ve tasdik görevleriyle birlikte yapabilecekleri gibi, sadece danışmanlık görevini de yapabilirler. Nitekim uygulamada da bazı YMM’ler sadece danışmanlık hizmeti sunmaktadırlar55.

3.2.3.2.Muhasebe ve Vergi Denetimi Görevi

Yeminli mali müşavirlik mesleğinin 3568 sayılı Kanun’da yer alan temel görevlerinden bir diğeri denetim hizmeti vermektir. Yeminli mali müşavirlerin sundukları denetim hizmeti muhasebe ve vergi denetimi olmak üzere ikiye ayrılmaktadır. Ancak uygulamada denetimin konusu daha çok vergi denetimine indirgenmektedir56.

Serbest Muhasebeci Mali Müşavir ve Yeminli Mali Müşavirlerin Çalışma Usul ve Esasları Hakkında Yönetmeliğin 48. maddesinde denetimin tanımına yer verilmektedir. Söz konusu madde uyarınca denetim; kurum ve kuruluşların ekonomik faaliyetlerinin rakamsal kayıtları ile ilgili bilgilerin ilgili mevzuat ve genel kabul görmüş muhasebe ilkelerine uygun olarak ekonomik olayların gerçek mahiyetinin kayıtlarda yer alıp almadığını tarafsız olarak kanıtları ile araştırarak sonuçlandıran ve onaylayan sistematik çalışmadır.

6102 sayılı Türk Ticaret Kanunu da işletmelerin denetimi konusunda çeşitli düzenlemeler içermektedir. 6102 sayılı Kanun’un 397. maddesinde denetim faaliyetinin kapsamı belirtilmektedir. Söz konusu madde uyarınca; “Dördüncü fıkra uyarınca denetime tabi olan anonim şirketlerin ve şirketler topluluğunun finansal tabloları denetçi tarafından, Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunca yayımlanan uluslararası denetim standartlarıyla uyumlu Türkiye Denetim Standartlarına göre denetlenir. Yönetim kurulunun yıllık faaliyet raporu içinde yer alan finansal bilgilerin, denetlenen finansal tablolar ile tutarlı olup olmadığı ve gerçeği yansıtıp yansıtmadığı da denetim kapsamı” içindedir.

6102 sayılı Kanun’un 400. maddesinde ise kimlerin denetçi olabileceği belirtilmektedir. İlgili maddeye göre; 3568 sayılı Serbest Muhasebeci Mali Müşavirlik ve Yeminli Mali Müşavirlik Kanununa göre ruhsat almış yeminli mali müşavir veya serbest muhasebeci mali müşavir unvanını taşıyan ve Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunca yetkilendirilen kişiler ve/veya ortakları bu kişilerden oluşan sermaye şirketi denetçi olabilmektedir57.

Şöyle ki, önceki cümlede sayılanlardan biri;

a) Denetlenecek şirkette pay sahibiyse,

b) Denetlenecek şirketin yöneticisi veya çalışanıysa veya denetçi olarak atanmasından önceki üç yıl içinde bu sıfatı taşımışsa,

c) Denetlenecek şirketle bağlantısı bulunan bir tüzel kişinin, bir ticaret şirketinin veya bir ticari işletmenin kanuni temsilcisi veya temsilcisi, yönetim kurulu üyesi, yöneticisi veya sahibiyse ya da bunlarda yüzde yirmiden fazla paya sahipse yahut denetlenecek şirketin yönetim kurulu üyesinin veya bir yöneticisinin alt veya üst soyundan biri, eşi veya üçüncü derece dâhil, üçüncü dereceye kadar kan veya kayın hısmıysa,

d) Denetlenecek şirketle bağlantı hâlinde bulunan veya böyle bir şirkette yüzde yirmiden fazla paya sahip olan bir işletmede çalışıyorsa veya denetçisi olacağı şirkette yüzde yirmiden fazla paya sahip bir gerçek kişinin yanında herhangi bir şekilde hizmet veriyorsa,

e) Denetlenecek şirketin defterlerinin tutulmasında veya finansal tablolarının düzenlenmesinde denetleme dışında faaliyette veya katkıda bulunmuşsa,

f) Denetlenecek şirketin defterlerinin tutulmasında veya finansal tablolarının çıkarılmasında denetleme dışında faaliyette veya katkıda bulunduğu için (e) bendine göre denetçi olamayacak gerçek veya tüzel kişinin veya onun ortaklarından birinin kanuni temsilcisi, temsilcisi, çalışanı, yönetim kurulu üyesi, ortağı, sahibi ya da gerçek kişi olarak bizzat kendisi ise,

g) (a) ilâ (f) bentlerinde yer alan şartları taşıdığı için denetçi olamayan bir denetçinin nezdinde çalışıyorsa,

h) Son beş yıl içinde denetçiliğe ilişkin meslekî faaliyetinden kaynaklanan gelirinin tamamının yüzde otuzundan fazlasını denetlenecek şirkete veya ona yüzde yirmiden fazla pay ile iştirak etmiş bulunan şirketlere verilen denetleme ve danışmanlık faaliyetinden elde etmişse ve bunu cari yılda da elde etmesi bekleniyorsa,

denetçi olamaz.

Serbest Muhasebeci Mali Müşavir ve Yeminli Mali Müşavirlerin Çalışma Usul ve Esasları Hakkında Yönetmeliğin 48. maddesinde denetimin amacı: “Firma, kurum ve kuruluşların sahip ve ortaklarına, alacaklıları ile kredi kuruluşlarına, işçi ile işveren kuruluşlarına, Devletin ekonomik ve idari birimleri ile ayrıca vergi idaresine bunların mali tablolarında yer alan kayıtların gerçeğe uygun, doğru ve güvenilir olduğunu ortaya koymak” şeklinde ifade edilmektedir.

YMM’lerin denetim grevi, tasdik görevi ile birlikte bir bütünlük oluşturmaktadır. Şöyle ki Yeminli Mali Müşavirlerin Tasdik Edecekleri Belgeler, Tasdik Konuları, Tasdike İlişkin Usul ve Esaslar Hakkındaki Yönetmeliğin 8. maddesinde bu bütünlük şu şekilde ifade edilmektedir:

“Gerçek veya tüzel kişilerin veya bunların teşebbüs ve işletmelerinin hesap dönemleri itibariyle çıkarılan mali tabloların tasdiki; bu tabloların kapsadığı dönemin başından itibaren sürekli denetleme sonucunda yapılabileceği gibi, dönemin kapanmasından sonra yapılacak denetim sonucunda da yapılabilir. Denetimin hangi duruma göre yapıldığı tasdik raporunda açıkça belirtilir.

Sürekli denetlemeyi kapsayan tasdik hizmetini veren yeminli mali müşavir, belirli aralıklarla haber vermeksizin kasa sayım ve stok tespiti yapabilir, yıl sonu envanter çalışmalarını denetleyebilir. Yeminli mali müşavirler, tasdik konuları ile ilgili olarak karşıt incelemeler yapabilir. Başka Oda çevrelerindeki karşıt incelemeler, ücreti Ücret Yönetmeliğindeki usul ve esaslar çerçevesinde ödenmek kaydıyla, o odaya mensup yeminli mali müşavirlere yaptırılabilir.”

Söz konusu yönetmeliğin 50. maddesinde ise denetim faaliyetinin; “Kurum ve kuruluşların ilgililere sundukları bilgilerin gerçeğe uygun, doğru ve güvenilir olduğu tarafsız meslek mensubunca;

a) Kurum ve kuruluşların varlıklarının kurum ve kuruluşların yararına kullanılıp kullanılmadığının,

b) Varlıkların adet ve değer olarak kayıtlarda gösterilip gösterilmediğinin,

c) Varlıkların ilgili mevzuat ve muhasebe prensiplerine uygun ve doğru olarak değerlendirilip, değerlendirilmediğinin,

d) Varlıklara giren ve çıkan değerlerin kayıtlarda tam ve doğru olarak yer alıp almadığının,

e) İşletmenin borç ve alacaklarındaki artış ve azalışların tam ve doğru olarak gösterilip gösterilmediğinin,

f) Kurum ve kuruluşların ekonomik faaliyetleri sonucu varlık artış ve azalışlarının kayıtlar ile mali tablolarda tam ve doğru olarak hesaplanıp hesaplanmadığının,

g) Mali tabloların ilgili mevzuat ve genel kabul görmüş muhasebe prensiplerine uygun düzenlenip düzenlenmediğinin,

h) Malî tablolara dayalı vergi beyannameleri ile diğer beyanname ve belgelerin ilgili mevzuata uygun olup olmadığının denetim standartlarına göre, tespiti ile” gerçekleşeceği belirtilmektedir.

Denetim teknikleri ise Yeminli Mali Müşavirlerin Tasdik Edecekleri Belgeler, Tasdik Konuları, Tasdike İlişkin Usul ve Esaslar Hakkındaki Yönetmeliğin 15. maddesinde şu şekilde ifade edilmektedir:

“Yeminli mali müşavirler tasdik çalışmalarının yürütülmesinde kanıtları aşağıdaki ve benzeri tekniklerle toplarlar.

a) Sayım ve envanter incelemesi: İşletme kayıtlarında gösterilen mevcut ve borçların ilgili mevzuat hükümlerinde öngörülen belgelerle doğrulanması, fiili ve kaydi envanterlerin yapılması işlemidir

b) Belge incelemesi: İşletme muhasebe kayıtlarının belgelere dayandırıldığının doğrulanması; ibraz edilen belgelerin gerçeği yansıtıp yansıtmadığının ve ilgili mevzuat hükümlerine uygunluğunun araştırılmasıdır.

c) Bilgi toplama: İşletme muhasebe kayıtları ve belgeler konusunda gerekli açıklığın olmadığı hallerde ilgililerden bilgi alınması; alınan bilgilerin tutanakla tespit edilmesidir.

d) Doğrulama: İşletme kayıtlarında yer alan hususların ilgili üçüncü şahıslar nezdindeki defter ve belgeler üzerinde araştırılarak tespit yapılmak suretiyle doğrulanmasıdır.

e) Karşılaştırma ve puantaj: Aralarında uygunluk bulunması gereken tutarların karşılaştırılması; toptan aktarmaların kontrolü, kayıt ve belge üzerindeki her türlü aritmetik işlemlerin doğruluğunun araştırılmasıdır.

f) Analitik inceleme: İşletme hesap ve işlemlerinde ortaya çıkması gereken normal sonuçlarda, varsa sapmaların tespit edilmesi amacıyla, cari yıl hesaplarının aylık veya yıllık olarak randıman, verimlilik, üretim,

tüketim, kapasite kullanımı vb. bakımlardan; önceki yıl hesap ve işlemleriyle kapasite raporlarındaki sonuçlarla, bütçe verileriyle veya sektör ortalamasıyla, teknolojik unsurlar dikkate alınarak oran ve trend analizi gibi istatistik yöntemler uygulanarak sonuçların olması gerekenlerle karşılaştırılması ve değerlendirilmesidir.

Sözü edilen bu teknikler, sürekli denetimlerde, hesapların niteliği, hacmi ve bu tekniklerin özellikleri gözönünde bulundurularak yeminli mali müşavirin belirleyeceği aralıklarla, tasdik sözleşmesi tarihinden tasdik raporu tarihine kadar uygulanır. Diğer denetimlerde ise denetimin her safhasında uygulanabilir.”

3.2.3.3.Tasdik Yetkisi

Tasdik yetkisi yeminli malî müşavirlere tanınan en önemli yetkilerden biridir. Ancak şunu belirtmekte fayda vardır ki kişi ve kurumların beyanlarının mali müşavirlerce tasdiki söz konusu kişi ve kurumların hesaplarının vergi idaresi tarafından denetlenmemesi anlamına gelmemektedir. Mali müşavirlerin beyanı tasdik etmeleri, ilgili kurumların sorumluluklarını ortadan kaldırmamaktadır.

3568 sayılı Kanun’un 12. maddesinde tasdik ve tasdikten doğan sorumluluk düzenlenmektedir. Söz konusu maddeye göre;

“Yeminli malî müşavirler gerçek ve tüzelkişilerin veya bunların teşebbüs ve işletmelerinin malî tablolarının ve beyannamelerinin mevzuat hükümleri, muhasebe prensipleri ile muhasebe standartlarına uygunluğunu ve hesapların denetim standartlarına göre incelediğini tasdik ederler.

Yeminli malî müşavirlerin tasdik edecekleri belgeler, tasdik konuları ile tasdike ilişkin usul ve esaslar; gerçek ve tüzelkişilerin mükellefiyet şekilleri, iş kolları ve ciroları, döviz kazandırıcı işlemleri, ithalat ve ihracatları, yatırımın miktarları ve nevileri ile belgelerin ibraz edileceği merciler esas alınmak suretiyle Maliye Bakanlığınca çıkarılacak yönetmeliklerle belirlenir.

Kanunları gereğince, kamu kurum ve kuruluşlarına verilen tasdik edilmiş mali tablolar, kamu idaresinin yetkili memurlarınca, tasdikin kapsamı ölçüsünde incelenmiş bir belge olarak kabul edilir. Ancak, çeşitli kanunlarla kamu idaresine tanınan teftiş ve inceleme yetkilerinin kullanılmasına ve gerektiğinde tekrarına ait hususlar saklıdır.

Yeminli malî müşavirler yaptıkları tasdikin doğruluğundan sorumludurlar. Yaptıkları tasdikin doğru olmaması halinde, tasdikin kapsamı ile sınırlı olmak üzere, ziyaa uğratılan vergilerden ve kesilecek cezalardan mükellefle birlikte müştereken ve müteselsilen sorumlu olurlar. Yeminli malî müşavirler yaptıkları tasdikin kapsamını düzenleyecekleri raporda açıkça belirtirler.

Bu Kanun hükümlerine göre meslek icra edenlerin vergi kanunları ve diğer kanunlardaki sorumlulukları saklıdır.”

Yeminli Mali Müşavirlerin Tasdik Edecekleri Belgeler, Tasdik Konuları, Tasdike İlişkin Usul ve Esaslar Hakkındaki Yönetmelik’te ise tasdik şu şekilde tanımlanmıştır:

“Tasdik, gerçek veya tüzel kişilerin veya bunların teşebbüs ve işletmelerinin yeminli mali müşavirlerce denetleme ilke ve standartlarına göre uygunluk yönünden incelenmesi, bu inceleme sonuçlarına dayanılarak tasdik kapsamına giren konuların ve belgelerin gerçeği yansıtıp yansıtmadığının imza ve mühür kullanmak suretiyle tespiti ve rapora bağlanmasıdır.”

Söz konusu yönetmelikte tasdikin amaçları üç madde halinde sıralanmıştır:

“a) Gerçek veya tüzel kişilerin veya bunların teşebbüs ve işletmelerinin hesap ve kayıtlarının sonuçlarını gösteren mali tablolarının yanıltıcı olmayacak biçimde eksiksiz ve gerçeğe uygun şekilde düzenlenmesini sağlayarak kamunun istifadesine sunmak,

b) Gerçek veya tüzel kişilerin veya bunların teşebbüs ve işletmelerinin ilgili mevzuat yönünden olan taleplerin karşılanmasında çabukluğu sağlayarak hak ve yararlarını korumak,

c) Vergi idaresi ve mükellef ilişkilerinde güveni hakim kılmaktır.”

Söz konusu yönetmeliğin 7. maddesi ile tasdikin kapsamı şu şekilde çizilmektedir:

“A) Gelir Vergisi Yönünden;

a) Yıllık gelir vergisi beyannameleri ve bunlara ekli mali tablolar ve bildirimler.

b) Gelir Vergisi Kanununun 94 üncü maddesi ile ilgili olarak verilen muhtasar beyannameler.

c) Gelir Vergisi Kanununun mükerrer 80 inci maddesi ve 82 nci maddesi ile ilgili olarak verilecek münferit beyannameler.

d) Geçici vergi bildirimleri.

B) Kurumlar Vergisi Yününden;

a) Yıllık Kurumlar vergisi beyannameleri ve bunlara ekli mali tablolar ve bildirimler.

b) Kurumlar Vergisi Kanununun 24 üncü maddesi uyarınca verilen muhtasar beyannameler.

c) Kurumlar Vergisi Kanununun 22 nci maddesi uyarınca verilen özel beyannameler.

d) Geçici vergi bildirimleri.

C) Katma Değer Vergisi Yönünden:

a) Katma değer vergisi beyannameleri ve ekleri,

b) İade hakkı doğuran işlem ve belgeler,

c) Maliye ve Gümrük Bakanlığınca gerek görülecek katma değer vergisine ilişkin diğer işlem ve belgeler.

D) Veraset ve İntikal Vergisi Yönünden:

a) 7338 sayılı Veraset ve İntikal Vergisi Kanununun 10 uncu maddesinin (a) bendi uyarınca yapılmakta olan servet incelemelerine konu olan bilançolar ve bununla ilgili beyannameler.

b) Veraset ve intikal vergisi beyannamelerinin ve eklerinin incelenmesi, takdir işlemlerinin yapılması ve tasdiki.

E) Amme Alacaklarının Tahsil Usulü Hakkında Kanun Yönünden:

a) 6183 sayılı Kanunun 48 inci maddesi gereğince borcunun tecilini talep eden mükelleflerin dolduracakları "Erteleme ve Taksitlendirme Talep ve Değerlendirme Formları",

b) 6183 sayılı Kanunun 105 inci maddesi gereğince verilen terkin beyanlarının incelenmesi ve tasdiki,

F) Damga Vergisi Yönünden:

a) 488 sayılı Damga Vergisi Kanununun 18 ve 22 nci maddeleri uyarınca makbuz karşılığı ödemeler için verilecek damga vergisi beyannameleri ile 19 ve 23 üncü maddeleri uyarınca istihkaktan kesinti suretiyle tahsil edilen damga vergileri ile ilgili olarak verilecek beyannameler.

G) Mali Mevzuatta Yeralan Teşvik, İndirim, İstisna ve Muafiyetler Yönünden:

a) Yatırım indirimi,

b) Döviz kazandırıcı işlemlerde vergi istisnası,

c) Yeniden değerleme,

d) Stok değerlemesi,

e) Eğitim, spor ve sağlık yatırımlarından elde edilen kazanç istisnası,

f) Dernek, tesis, vakıf ve kooperatiflere muafiyet tanınması,

g) Diğer teşvik, indirim, istisna ve muafiyetlerle ilgili işlemler,

Bakanlık, tasdik kapsamına alınan beyanname, bildirim ve belgelerin tasdik uygulamasını zaman ve konu itibariyle sınırlandırmaya veya genişletmeye yetkilidir.

Tasdik işlemi yapılırken aranacak asgari bilgi, şekil şartları ile tasdike ilişkin diğer usul ve esaslar Bakanlıkça çıkartılacak tebliğlerle belirlenir. Yukarıda belirtilen konuların ve belgelerin tasdikine ilişkin olarak Bakanlıkça tebliğ çıkartılmadıkça, yeminli mali müşavirler bu konu ve belgelerle ilgili olarak tasdik işlemi yapamazlar.”

YMM’lerin üç asli görevinden biri olan tasdik uygulamada YMM’lerin asli görevi halini almıştır. Tasdik görevi; tasdik talebi, müşteri seçimi ve işin kabul edilmesi, tasdik sözleşmesi, araştırma ve incelemenin planlanması, kanıt toplama, denetim teknikleri, hataların düzeltilmesi ve hilelerin ortaya çıkarılması, çalışma kâğıtları, tasdik sonuçları ve tasdik raporları alt unsurlarını içermektedir58.

YMM’ler ile mükellef veya vergi sorumlusu arasında yapılan tasdik sözleşmesi Borçlar Kanunu’na göre yapılmış bir hizmet sözleşmesidir59.

Yeminli Mali Müşavirlerin Tasdik Edecekleri Belgeler, Tasdik Konuları, Tasdike İlişkin Usul ve Esaslar Hakkındaki Yönetmelik’te Tasdik Sözleşmesi şu şekilde yer almaktadır:

“MADDE 10 - İlgililerce yaptırılacak tasdik hizmetinin tasdik sözleşmesine bağlanması ve sözleşme tarihinden itibaren 15 gün içinde bir örneğinin yeminli mali müşavirlerce Bakanlığa gönderilmesi zorunludur.

Tasdik sözleşmesinde en az aşağıda yazılı hususlara yer verilir.

a) Tasdikin amacı, kapsamı, varsa özel nedenleri,

b) Yeminli mali müşavirlerce verilecek hizmetin niteliği ve süresi,

c) Tarafların sorumluluk ve yükümlülükleri,

d) Ücret,

Tasdik sözleşmesi, yazılı gerekçe göstermek şartıyla taraflarca her zaman feshedilebilir. Feshedilen sözleşmeler, fesih tarihinden itibaren en geç 15 gün içinde Bakanlığa bildirilir.

Sürekli denetimlerde yıllık beyannamelerin ve buna ekli mali tabloların beyan edileceği aydan önceki üç ay içinde tasdik sözleşmesi feshedilemez.

Yıllık mali tablolarının tasdiki zorunlu tutulan işletmelerin, tasdik sözleşmesinin feshi halinde; bu işletmeler bir ay içinde diğer bir yeminli

mali müşavirle sözleşme yapmak zorundadırlar.

Tasdik sözleşmesinin feshi halinde yeminli mali müşavir çalışma notlarını ve gerekli tüm bilgileri, yerine geçecek olan yeminli mali müşavire devretmek zorundadır.

(Değişik:RG-31/5/1995-22299) Bu Yönetmeliğin 7/A-a ve 7/B-a maddelerinde belirtilen belgelerin tasdikine ilişkin sözleşmeler ilgili vergilendirme döneminin ilk ayı içinde düzenlenir.”

Tasdik sözleşmesi kapsamında YMM’ler tasdik hizmetini özenle yerine getirmek, işi kendisi yapmak, denetim yöntem ve tekniklerini kullanmak, varsa hata ve hileleri bulmak ve tasdik raporunu düzenleyerek ilgili mercilere ulaştırmakla yükümlüdürler60.

YMM’ler tarafından tasdiki gerçekleştirilen beyannamede, vergi idaresince vergi kaybının varlığına ilişkin bir durum ispat edilirse, ilgili YMM ve mükellef vergi idaresine karşı müteselsil olarak sorumludur61.

Mükelleflere işletme, muhasebe ve mali mevzuat konularında danışmanlık hizmeti veren YMM’ler aynı zamanda onların vergi tarhına konu olacak beyannamelerini, ilgili mevzuat ve muhasebe esasları yönünden tasdik etmek yetkisine de sahiptirler. Tasdik faaliyeti ile birlikte mükelleflerin beyannamelerinin gerçek durumlarına ve vergi mevzuatına uygunluğunu sağlanmakta böylece matrahların doğruluğuna YMM’ler tarafından güvence sağlanmaktadır. Bu şekilde vergi idaresi vergi inceleme yetkisini belirli koşullar ve sınırlar altında yeminli mali müşavirlere devretmiş olmaktadır62.

Beyanların YMM’ler tarafından tasdik edilmesi ile kamu idarelerince yapılması gereken denetime ilişkin iş yüklerinin hafifletilmesi amaçlanmıştır. Tasdik ile birlikte ilgili idarelere sunulan beyanlar meslekte uzmanlaşmış yeminli mali müşavirlerin denetiminden geçtiğinden anlaşılması ve incelenmesi kolay belgeler haline gelmektedir. Ancak burada Hazine ve Maliye Bakanlığı ile Ticaret Bakanlığı’na önemli sorumluluklar düşmektedir. Bu açıdan, Hazine ve Maliye Bakanlığı ile Ticaret Bakanlığı, meslek mensuplarını ve meslek kuruluşlarını denetleme görevini de üstlenmektedir63.

3.2.4.Sorumluluk

Mali müşavirlik mesleğini icra edenler kanunda ve meslek odaları tarafından belirtilen kurallara uymakla yükümlüdür. Söz konusu kurallar meslek mensubuna çeşitli haklar vermekle birlikte yaptıkları işlemlerden dolayı çeşitli sorumluluklar da yüklemektedir64.

Mali müşavirliğin kanuni sorumlukları 3568 sayılı Serbest Muhasebeci Malî Müşavirlik ve Yeminli Malî Müşavirlik Kanunu başta olmak üzere 6102 sayılı Türk Ticaret Kanunu ve 213 sayılı Vergi Usul Kanunu’nda yer almaktadır.

3.2.4.1.3568 Sayılı Kanun ve İlgili Yönetmeliklerden Doğan Sorumluluklar

3568 sayılı Kanun ve söz konusu Kanun’un 12. ve 50. maddelerine dayanılarak çıkarılan yönetmelikler YMM’lerin sorumlulukları ile ilgili temel düzenlemeleri içermektedir. YMM’lerin Tasdik Edecekleri Belgeler, Tasdik Konuları, Tasdike İlişkin Usul ve Esaslar Hakkındaki Yönetmelik maddelerinde, tasdike ilişkin usul ve esasların ayrıntıları, tasdike esas alınan denetimin ilke ve standartları ile muhasebe ilke ve standartlarının Maliye Bakanlığı tarafından hazırlanacak genel tebliğlerle belirleneceği belirtilmektedir.

YMM’lerin görev ve yetkileri ile ilgili başlıkta belirtildiği üzere YMM’ler; mali tabloların ve beyannamelerin mevzuat hükümleri, muhasebe ilkeleri ile muhasebe standartlarına uygunluğunu ve hesapların denetim standartlarına göre incelendiğini tasdik etme yetkisine sahiptirler. 3568 sayılı Kanun’un 12. maddesi uyarınca da YMM’ler yaptıkları bu tasdikin doğruluğundan sorumludurlar. 3568 sayılı Kanun’un 12. maddesinde yer alan hükme dayanılarak Maliye Bakanlığınca hazırlanan Yeminli Mali Müşavirlerin Tasdik Edecekleri Belgeler, Tasdik Konuları, Tasdike İlişkin Usul ve Esaslar Hakkındaki Yönetmelik’te de bu konu ile ayrıntılı düzenlemeler yer almaktadır. Söz konusu yönetmeliğin Yeminli Mali Müşavirlerin Sorumluluğu başlıklı 20. maddesinde, yönetmelik kapsamına giren tasdik işlemlerinde imza ve mühür kullanmak suretiyle tasdik yapan dolayısıyla tasdik raporu düzenleyen YMM’lerin, tasdik kapsamı ile sınırlı olmak üzere tasdikin doğruluğundan sorumlu olduğu ve tasdik konusu ile ilgili olarak Bakanlıkça tebliğlerle belirlenen konuların; tasdik kapsamı içinde mutlaka araştırılması ve incelenmesi gerektiği ifade edilmektedir. Yaptıkları tasdikin doğru olmaması durumunda, Kanun’un 12. maddesi uyarınca YMM’ler tasdikin kapsamı ile sınırlı olmak üzere, kayba uğratılan vergilerden ve kesilecek cezalardan mükellefle birlikte müşterek ve müteselsil olarak vergi idaresine karşı sorumludurlar65.

Tasdik sorumluluğu ile YMM’lerin gerçekleştirdikleri incelemelerde işlemlerin gerçek durumunu tespit etmeye yönelik olarak her türlü belgeden yararlanmalarını ve her türlü inceleme tekniklerini kullanmaları amaçlanmaktır. Aksi durumda kayba uğratılan vergilerden ve kesilecek cezalardan mükellefle birlikte müşterek ve müteselsil olarak vergi idaresine karşı sorumlu olacaklardır66.

Yeminli Mali Müşavirlerin Tasdik Edecekleri Belgeler, Tasdik Konuları, Tasdike İlişkin Usul ve Esaslar Hakkındaki Yönetmeliğin 20. maddesi uyarınca sorumluluk ile ilgili üç konu daha düzenlenmektedir

Söz konusu yönetmeliğe göre; tasdik raporunun düzenlenmesi ve incelemenin yapılması sırasında, başka bir ildeki bir inceleme ve bilgi toplama işinin, o ilde bulunan bir yeminli mali müşavire yaptırılmış olması durumunda, bu kısmi incelemeden doğan sorumluluk incelemeyi yapan yeminli mali müşavire aittir.

İkinci olarak; YMM’ler tasdikten doğan sorumlulukları kapsamında doğabilecek zararların tazmini amacıyla sorumluluk sigortası yaptırabilirler.

Üçüncü olarak ise; tasdik amacıyla yapılacak inceleme ve denetlemelerde doğacak zararların hukuki sorumluluğu yeminli mali müşavire aittir.

Yeminli Mali Müşavirler yaptıkları tasdikin kapsamını, düzenleyecekleri raporda açıkça belirtirler. Tasdik yetkisinin gerçeğe aykırı olarak kullanımı durumunda ise 3568 sayılı Kanun’un 48. maddesi uyarınca; bu durumun Hazine ve Maliye Bakanlığı tarafından ilk defa tespit edilmesi ve rapora bağlanması durumunda yeminli malî müşavirler hakkında geçici olarak meslekî faaliyetten alıkonma cezası verilir. Bu durumun tekerrür edip mahkeme kararıyla kesinleşmesi halinde ise yeminli sıfatının kaldırılması cezası verilir.

Yukarıdaki belirtilen sorumluluk ile bağlantılı olarak Yeminli Mali Müşavirlerin Tasdik Edecekleri Belgeler, Tasdik Konuları, Tasdike İlişkin Usul ve Esaslar Hakkındaki Yönetmeliğin 16. maddesinde hata ve hilelerin önlenmesi amacıyla YMM ve işletme yönetimine bir sorumluluk yüklenmiştir. Şöyle ki:

“Hata ve hilelerin önlenmesi veya ortaya çıkarılması konusundaki temel sorumluluk işletme yönetimi ve yeminli mali müşavire aittir. Yeminli mali müşavir, tasdik konusu ve belgelerin ilgili mevzuat hükümlerine uygunluğu ve gerçek durumu yansıtması yönünden önemli etkileri olabilecek hata ve hileleri düzeltecek veya ortaya çıkaracak şekilde planlamak ve yürütmekle yükümlüdür.

Yeminli mali müşavir, tasdik konusu ve belgelerin doğruluğu ve gerçeği yansıtmasına olan olumsuz etkileri giderebilecek hata ve hileleri, düzeltme önerisiyle birlikte işletme yönetimine bildirir. İşletme yönetiminin bunları düzeltmesi halinde tasdik konusu belgeler tasdik edilir. Hataların düzeltilmesi istendiği halde, düzeltilmez ise veya hileli bir durumun tespiti halinde durum, bir raporla ilgili mercilere bildirilir.”

Yine 3568 sayılı Kanun’un 48. maddesi uyarınca mükellefle birlikte kasten vergi kaybına sebep oldukları mahkeme kararı ile kesinleşen meslek mensuplarına, meslekten çıkarma cezası verilir67.

Yukarıda belirtilen sorumluluklara ek olarak Yeminli Mali Müşavirlerin Tasdik Edecekleri Belgeler, Tasdik Konuları, Tasdike İlişkin Usul ve Esaslar Hakkındaki Yönetmeliğin 18. maddesinde; mali tablo ve beyannamelere veya tasdik konusuna ilişkin tasdik sonuçları, yeminli mali müşavirce bir rapora bağlanacağı ve rapor ile mali tablo ve beyannameler arasındaki mutabakatın sağlanmasının YMM’nin sorumluluğunda olduğu ifade edilmektedir.

YMM’lerin sorumluluklarını düzenleyen bir diğer yönetmelik ise 3568 sayılı Kanun’un 50. maddesine dayanılarak çıkarılmış ve 03.01.1990 tarih ve 20391 sayılı Resmi Gazete ‘de yayınlanmış olan Serbest Muhasebeci Mali Müşavir ve Yeminli Mali Müşavirlerin Çalışma Usul ve Esasları Hakkında Yönetmelik’tir.

Söz konusu yönetmeliğin 8.maddesinde üç tip sorumluluk yer almaktadır. Bunlar şu şekildedir:

Meslek mensuplarının mesleği ifa ederken toplum ve devlete karşı taşıdığı sosyal sorumluluğu,

Meslek mensuplarının, işletme sahip ve yöneticilerine, isabetli karar alabilmeleri için doğru ve güvenilir bilgiler sağlamasına yönelik işletme sahip ve yöneticilerine karşı sorumluluğu,

Meslek mensuplarının, ilgili yönetmelikler çerçevesinde ve mesleki eğitimde birbirlerine her türlü bilgiyi vermelerine ve aktarmalarına yönelik mesleğin gelişmesi ve sağlam temellere oturtulması için aralarında gerekli dayanışmayı sağlamaya yönelik sorumluluğudur.

Söz konusu yönetmeliğin 21. Maddesinde ise hukuki sorumluluk düzenlenmiştir. İlgili madde şu şekildedir; “meslek mensupları verdikleri hizmet sırasında Vergi Usul Kanunu’nda yer alan iştirak, teşvik ve yardım hükümlerine uyan fiilleri sebebiyle sorumludurlar. Kanun ve yönetmeliklerde belirtilen ceza hükümleri ayrıca uygulanır.”

Söz konusu yönetmeliğin 41. maddesinde 3568 sayılı Kanun’un 12. Maddesi uzantısında bir düzenlemeye gidilmiş ve YMM’lerin, ilgili kanunlar, yönetmelikler ve tebliğlere göre yaptıkları tasdikin doğruluğundan sorumlu olduğu ve yaptıkları tasdikin doğru olmaması durumunda, tasdikin kapsamı ile sınırlı olmak üzere, kayba uğratılan vergilerden ve kesilecek cezalardan mükellefle birlikte müşterek ve müteselsil olarak sorumlu olduğu ve yaptıkları tasdikin kapsamını raporda açıkça belirtmek zorunda olduğu da ayrıca belirtilmektedir.

3.2.4.2. 213 Sayılı Vergi Usul Kanunu Açısından Sorumlulukları

YMM’lerin sorumlulukları 3568 Sayılı Kanun ve ilgili yönetmeliklerle sınırlı değildir. 213 Sayılı Vergi Usul Kanunu’nun mükerrer 227. maddesinde de YMM’lerin sorumluluğu ile ilgili düzenlemeler mevcuttur.

213 sayılı VUK’un Vergi Beyannamelerinin İmzalanması ve Yeminli Mali Müşavir Tasdik Raporları başlıklı mükerrer 227. Maddesi şu şekildedir:

“Maliye Bakanlığı:

1. Vergi beyannamelerinin 3568 sayılı Kanuna göre yetki almış serbest muhasebeci, serbest muhasebeci mali müşavir veya yeminli mali müşavirler tarafından da imzalanması mecburiyetini getirmeye, bu mecburiyeti beyanname çeşitleri, mükellef grupları ve faaliyet konuları itibariyle ayrı ayrı uygulatmaya,

2. Vergi kanunlarında yer alan muafiyet, istisna, yeniden değerleme, zarar mahsubu ve benzeri hükümlerden yararlanılmasını Maliye Bakanlığınca belirlenen şartlara uygun olarak yeminli mali müşavirlerce düzenlenmiş tasdik raporu ibraz edilmesi şartına bağlamaya,

3. Vergi kanunları kapsamındaki yeminli mali müşavirlik tasdik işlemlerini elektronik ortamda gerçekleştirmeye ve tasdike konu işlemleri mükellef grupları, faaliyet ve tasdik konuları itibarıyla ayrı ayrı belirlemeye ve uygulatmaya,

Bu uygulamalara ilişkin usul ve esasları belirlemeye yetkilidir.

Yukarıdaki fıkra hükümlerine göre beyannameyi imzalayan veya tasdik raporunu düzenleyen meslek mensupları, imzaladıkları beyannamelerde veya düzenledikleri tasdik raporlarında yer alan bilgilerin defter kayıtlarına ve bu kayıtların dayanağını teşkil eden belgelere uygun olmamasından dolayı ortaya çıkan vergi ziyaına bağlı olarak salınacak vergi, ceza, gecikme faizlerinden mükellefle birlikte müştereken ve müteselsilen sorumlu tutulurlar.

2 numaralı bent hükmüne göre yararlanılması yeminli mali müşavirlerce düzenlenmiş tasdik raporu ibrazı şartına bağlanan konularda, tasdik raporunu zamanında ibraz etmeyen mükellefler tasdike konu hakdan yararlanamazlar. Ancak, Maliye Bakanlığı tasdik raporlarının ibraz süresini iki aya kadar uzatmaya yetkilidir.

233 Sayılı Kanun Hükmünde Kararname hükümlerine tabi olan Kamu İktisadi Teşebbüsleri ile bunlara ait müesseseler hakkında bu madde hükümleri uygulanmaz.”

Söz konusu müteselsil sorumluluk, 3568 sayılı kanuna göre yetki almış meslek mensuplarının imzaladıkları beyanname ve düzenledikleri tasdi raporları ile ilgili “sınırlı uygunluk denetimi” yapma sorumluluğunu ifade etmektedir. Uygunluk denetimi, işlemlerin yetkili bir kişi tarafından hukuki düzenlemelere ve gerçeklere uyup uymadığının tespitine yönelik bir denetimdir. VUK mükerrer 227. maddesine göre uygunluk kayıtların dayanağı olan belgelere uygunluk ile sınırlandırılmıştır68. Söz konu maddeye göre; “vergi beyannamelerini imzalayan veya tasdik raporunu düzenleyen meslek mensupları, imzaladıkları beyannamelerde veya düzenledikleri tasdik raporlarında yer alan bilgilerin defter kayıtlarına ve bu kayıtların dayanağını oluşturan belgelere uygun olmamasından dolayı ortaya çıkan vergi ziyaına bağlı olarak salınacak vergi, ceza ve gecikme faizlerinden mükellefle birlikte müştereken ve müteselsilen sorumludurlar.”

3.2.4.3. 6102 Sayılı Türk Ticaret Kanunu’ndan Doğan Sorumluluklar

6102 sayılı Türk Ticaret Kanunu’nun 400. maddesi kapsamında denetçi olarak görev yapabilecekler arasında belirtilen YMM’ler bu görevi icra etmeleri halinde söz konusu kanunun ilgili maddelerinde düzenlenen denetçilere ilişkin sorumlulukların da kapsamına gireceklerdir.

Söz konusu sorumluluklar şu şekildedir:

6102 sayılı Kanun’un Denetçilerin Sır Saklamadan Doğan Sorumluluğu başlıklı 404. Maddesi şu şekildedir;

“(1) Denetçi ve özel denetçi, bunların yardımcıları ile denetleme yapmasına yardımcı olan temsilcileri, denetimi dürüst ve tarafsız bir şekilde yapmak ve sır saklamakla yükümlüdür. Faaliyetleri sırasında öğrendikleri, denetleme ile ilgili olan iş ve işletme sırlarını izinsiz olarak kullanamazlar. Kasten veya ihmal ile yükümlerini ihlal edenler şirkete ve zarar verdikleri takdirde bağlı şirketlere karşı sorumludurlar. Zarar veren kişi birden fazla ise sorumluluk müteselsildir.

(2) Birinci fıkrada öngörülen yükümün yerine getirilmesinde ihmali bulunan kişiler hakkında, verdikleri zarar sebebiyle, her bir denetim için yüzbin Türk Lirasına, pay senetleri borsada işlem gören anonim şirketlerde ise üçyüzbin Türk Lirasına kadar tazminata hükmedilebilir. İhmalleriyle zarara sebebiyet veren kişilere ilişkin bu sınırlama denetime birden çok kişinin katılmış veya birden çok sorumluluk doğurucu eylemin gerçekleştirilmiş olması hâlinde uygulandığı gibi, katılanlardan bazılarının kasıtlı hareket etmiş olmaları durumunda da geçerlidir.

(3) Denetçinin bağımsız denetim yapmak üzere yetkilendirilen bir sermaye şirketi olması hâlinde sır saklama yükümü bu kurumun yönetim kurulunu ve üyelerini ve çalışanlarını da kapsar.(1)

(4) Bu hükümlerden doğan tazmin yükümü sözleşme ile ne kaldırılabilir ne de daraltılabilir.

(5) Denetçinin bu maddeden doğan sorumluluğuna ilişkin istemler rapor tarihinden başlayarak beş yılda zamanaşımına uğrar. Ancak, fiil suç oluşturup da Türk Ceza Kanununa göre süresi daha uzun dava zamanaşımına tabi bulunuyorsa, tazminat davasına da o zamanaşımı uygulanır.

(6) Ceza mevzuatının, suç ihbarına ilişkin hükümleri saklıdır.”

6102 sayılı Kanun’da denetçiler ile ilgili bir diğer sorumluluk Denetçinin Sorumluluğu başlıklı 554. maddede düzenlenmiştir: “şirketin ve şirketler topluluğunun yılsonu ve konsolide finansal tablolarını, raporlarını, hesaplarını denetleyen denetçi ve özel denetçiler; kanuni görevlerinin yerine getirilmesinde kusurlu hareket ettikleri takdirde, hem şirkete hem de pay sahipleri ile şirket alacaklılarına karşı verdikleri zarar dolayısıyla sorumludur.”

6102 sayılı Kanun’un 554. maddesinde yer alan sorumluluğun bir benzeri de 2 Kasım 2011 tarihli ve 28103 sayılı Resmî Gazete ‘de yayınlanmış olan 660 sayılı Kanun Hükmünde Kararname'nin Denetimden Doğan Sorumluluk başlıklı 24. maddesinde yer almaktadır. Şöyle ki69: “Bağımsız denetim kuruluşları ve bağımsız denetçiler; denetledikleri finansal tablo, bilgi ve raporlara ilişkin olarak hazırladıkları bağımsız denetim raporlarının denetim standartlarına aykırı olması ile bu raporlardaki yanlış, eksik ve yanıltıcı bilgi ve kanaatler nedeniyle doğabilecek zararlardan hukuken sorumludurlar. Bağımsız denetim kuruluşları ve bağımsız denetçiler, verdikleri hizmetlerden doğabilecek zararları karşılamak amacıyla genel şartları Hazine Müsteşarlığınca belirlenen sorumluluk sigortası yaptırmak zorundadır. Bu maddenin uygulanmasına ilişkin usul ve esaslar Hazine Müsteşarlığının görüşü alınarak Kurulca belirlenir.”

3.2.4.4. Mükellefe Karşı Sorumluluklar

Görev ve yetkiler kısmında ifade edildiği üzere tasdik hizmeti temelinde bir tasdik sözleşmesine dayanmaktadır. Bu çerçevede YMM’lerin idareye karşı olan sorumluluklarının yanında bir de hizmet verdikleri mükelleflere karşı sözleşmeden kaynaklanan sorumlulukları vardır. Tasdik sözleşmesi 6098 sayılı Türk Borçlar Kanunu hükümlerine göre yapılmaktadır. Söz konusu sözleşme kapsamında YMM’lerin sorumluluğu vergi denetimini özenle yapması, işi kendisinin yapması, tüm denetim yöntem ve tekniklerini kullanması, hata ve hileleri bulması ve düzenlediği tasdik raporunu zamanında yetkili mercilere ulaştırması ile ilgilidir70.

4.TÜRKİYE’DE YEMİNLİ MALİ MÜŞAVİRLİK MESLEĞİNE YÖNELİK ALGI

4.1.Çalışmanın bu kısmında, Türkiye’de Yeminli Mali Müşavirlik (YMM) mesleğine yönelik iç ve dış paydaşların algısını ortaya koymak amacıyla gerçekleştirilen nitel ve nicel araştırmaların sonuçlarına yer verilmiştir. Bu kapsamda gerçekleştirilen paydaş analizi neticesinde üç ana grup belirlenmiştir. Bu gruplar; YMM’den hizmet alan mükellefler, meslek mensupları ve kamu kurum ve kuruluşları ile sektörel sivil toplum kuruluşları (STK)’dır.

4.2.Mükellef Gözüyle Yeminli Mali Müşavirlik Mesleği

Mükellefler, YMM mesleğinin önemi ve fonksiyonları konusunda bilgi verebilecek en önemli paydaşlardan biridir. Bu bağlamda çalışma kapsamında Türkiye’de YMM’lerden hizmet alan mükelleflerden veri toplanmıştır. Bu süreçte, YMM’lerden hizmet alan mükelleflerin coğrafi dağılımı dikkate alınarak örnekler seçilmiş ve belirlenen işletmelerin yönetim kurulu başkanı, genel müdürü, genel müdür yardımcısı veya mali işler müdürü pozisyonlarında olan temsilcileri ile görüşmeler gerçekleştirilmiştir. Mükellef gözüyle YMM mesleğinin değerlendirilmesi sürecinde; 74 kişiden anket yoluyla ve 49 kişiden ise derinlemesine mülakat yoluyla veri toplanmıştır. Soru formlarının tasarlanması sürecinde; araştırma amacı doğrultusunda gerçekleştirilen literatür taraması neticesinde oluşturulan taslak soru formu için uzman görüşüne başvurulmuş ve ardından nihai soru formu hazırlanmıştır.

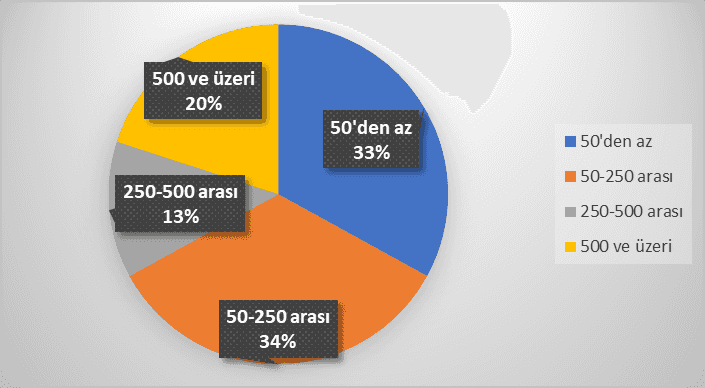

Çalışma kapsamında anket yoluyla veri toplanan 74 kişiden alınan yanıtlar incelendiğinde; katılımcıların %84’ünün erkek, %16’sinin kadın olduğu görülmüştür. Bunun yanı sıra katılımcıların %64’ü 40-54 yaş aralığındadır.

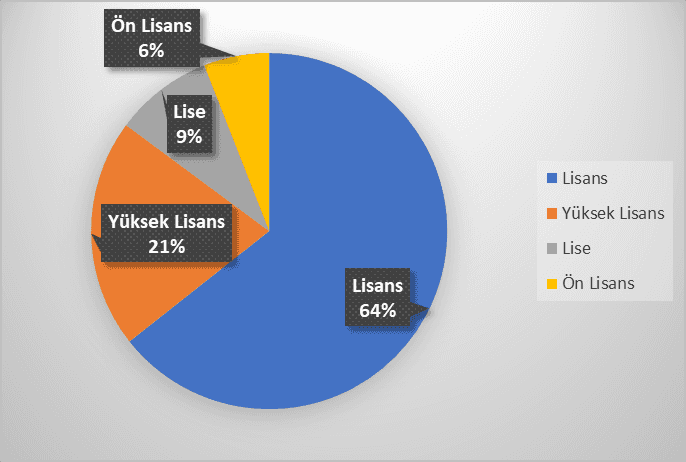

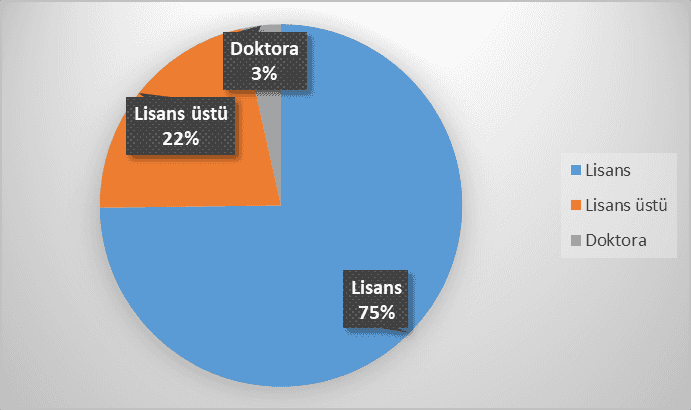

Grafik 1: Mükelleflerin Eğitim Durumu

Grafik 1’de katılımcıların %65’inin lisans mezunu, %21’inin yüksek lisans, %9’unun lise, %6’sının ise ön lisans mezunu olduğu görülmektedir.

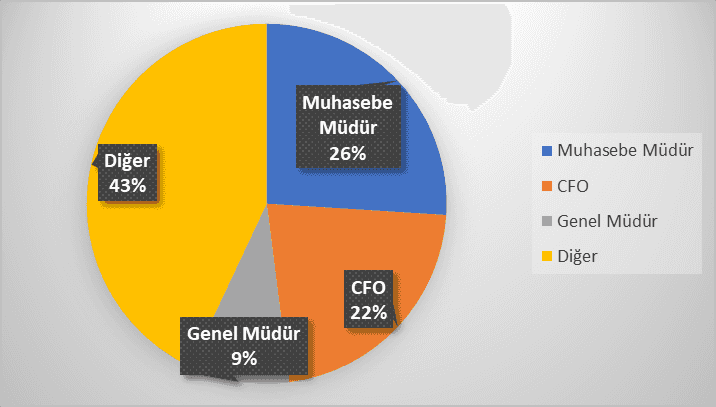

Çalışma kapsamında görüşülen katılımcıların unvanları ise Grafik 2’de sunulmuştur.

Grafik 2: Görüşülen Kişilerin Unvanları

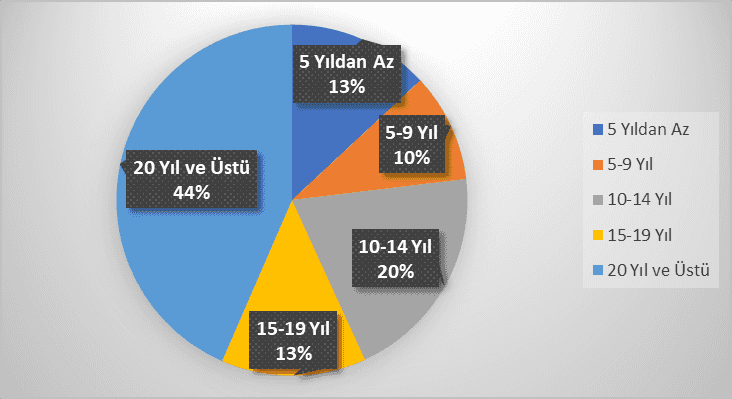

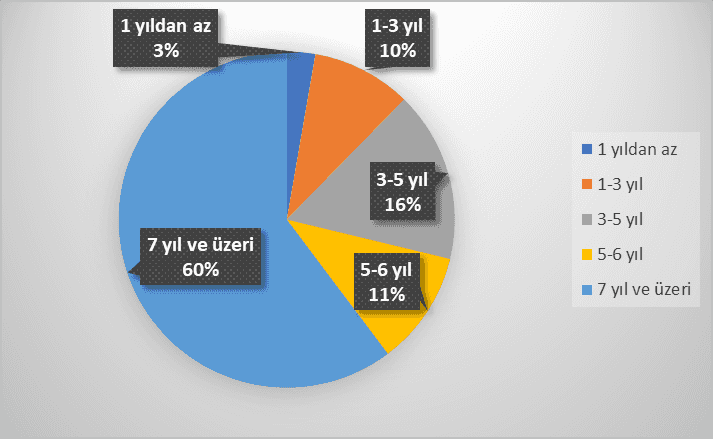

Grafik 2 incelendiğinde; katılımcıların %26’sı muhasebe müdürü, %22’si mali işler müdürü (Chief Financial Officer - CFO), %9’u genel müdür olarak görev yaptığını görülmektedir.Katılımcıların iş hayatındaki deneyim sürelerine ilişin yüzdesel frekans dağılımı Grafik 3’te yer almaktadır.

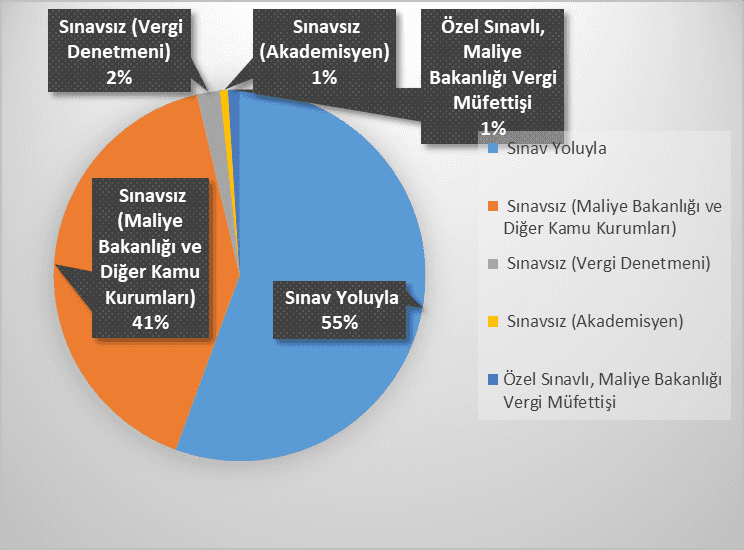

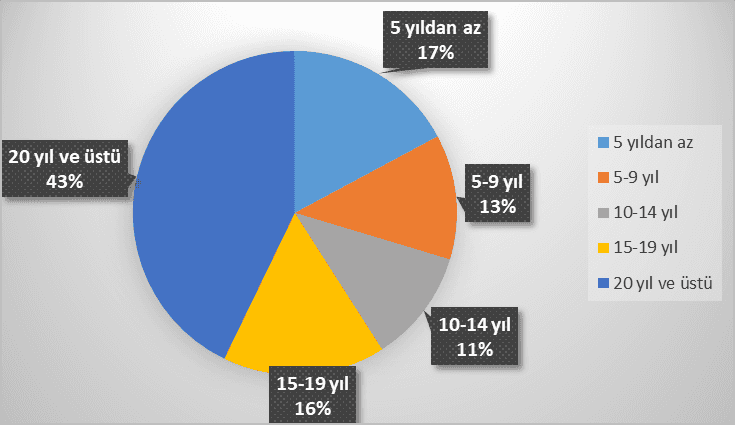

Grafik 3: Mükelleflerin Deneyimleri